이현지 유진투자증권 연구원은 올 3분기 CJ ENM의 매출액이 8620억원으로 전년 동기 대비 7.9% 늘 것으로 예상했다. 영업이익은 801억원으로 전년 동기보다 12.7% 증가한다고 봤다. 이는 시장 추정치(컨센서스)인 771억원을 웃도는 수치다.

이 연구원은 "미디어는 비수기임에도 불구하고 TV 광고 호조가 지속되는 가운데 분기 방영 콘텐츠의 흥행이 이어져 실적이 견조할 전망"이라면서 "다만 커머스는 전통적인 비수기인 데다 디지털 전환에 따른 포트폴리오 재편으로 부진한 실적이 예상된다"고 말했다.

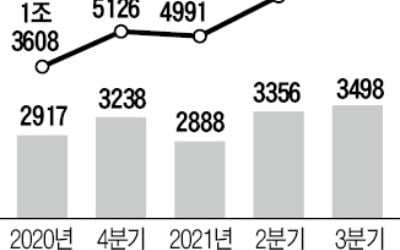

특히 티빙의 성장세가 주목된다. 3분기 유료 가입자는 180만명가량으로 추정된다. 네이버 멤버십 효과가 지속되는 가운데 '환승연애' '유미의 세포들' '스트릿 우먼 파이터' 등 화제성 높은 작품들과 '유로 2020' 등 스포츠 콘텐츠를 활용해 유료 구독자의 유입이 빠르게 이어지고 있다는 분석이다.

이 연구원은 "드라마가 아닌 예능 콘텐츠로 신규 구독자를 유치하고 있다는 점이 괄목할 만한 부분"이라며 "텐트폴 드라마 없이도 매 분기마다 두자릿수가 넘는 폭발적 외형 성장을 보여주고 있는 점이 긍정적이다"고 밝혔다.

상반기보다 하반기에 준비 중인 작품 라인업이 많고 이미 인기가 입증된 시즌제 작품들이 공개되는 점을 감안하면 연말까지 가입자 200만명 돌파는 무리 없이 달성할 수 있을 것이란 게 이 연구원의 설명이다.

이 연구원은 "티빙 성장세로 미디어 실적도 올라갈 것으로 추정되므로 목표가를 올린다"며 "미디어 부문 순항 이외에도 현재 에스엠 인수전에 참여 중인 만큼 인수가 성사될 시 시너지 효과는 상당할 것으로 보인다. 다시 말해 잘 하고 있는 분야에서 사업 경쟁력을 키워가는 점이 긍정적이다"고 했다.

신민경 한경닷컴 기자 radio@hankyung.com