과거 15억에 산 집

30억으로 올랐는데

아들에게 20억에 양도

시가와 양도가 차이가

국세청 기준보다 커

'증여 재산'으로 판단

양도세도 재계산

아버지가 소유한 집

딸이 무상 거주하면

증여세 대상될수도

아들에게 팔았다가 증여세·양도세 이중고

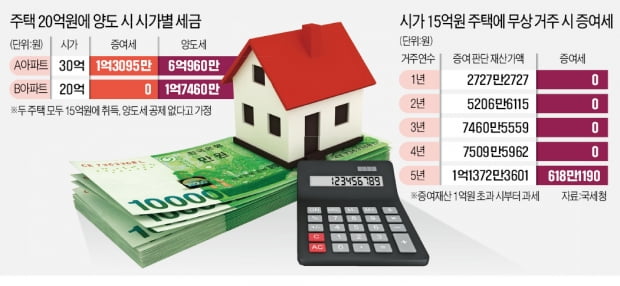

최근 시가 30억원 주택을 20억원에 자녀에게 양도한 A씨가 단적인 예다. A씨는 자녀에게 주택을 매도한 것인 만큼 양도세는 부과되지 않을 것으로 믿었다. 양도세는 최초 주택 구매가인 15억원과 양도가의 차액인 5억원을 기준으로 신고했다. 소득세율 42%에 누진 공제액 3540만원을 제한 1억7460만원이 양도세액으로 계산됐다. A씨는 자녀의 매수대금 증빙도 확실해 다른 문제는 없을 것으로 생각했다.과세관청의 판단은 달랐다. 시가에 비해 턱없이 낮은 금액에 매매가 체결돼 ‘특수관계인 간 저가 주택 거래’로 분류됐기 때문이다. 시가와 양도가액의 차액이 시가의 30% 또는 3억원 중 낮은 금액보다 크면 상속세및증여세법에 따라 특수관계인 간 저가 거래로 판단된다. 이때는 시가와 양도가 차액의 상당액을 증여한 것으로 판단해 증여세가 부과된다. A씨는 시가 30억원인 주택을 27억원보다 비싸게 자녀에게 양도해야 증여세가 부과되지 않을 수 있었다. 만약 시가 8억원 주택을 자녀에게 양도한다면 5억원이 아니라 5억6000만원을 기준으로 증여세 부과 여부가 결정된다. 시가의 30%인 2억4000만원이 3억원보다 낮은 금액이기 때문이다.

A씨는 시가와 양도가액의 차이 10억원 중 3억원을 제한 7억원이 증여 재산으로 분류돼 증여세가 부과됐다. 5000만원의 증여재산공제를 받고 30%의 세율이 적용돼 1억3500만원이 증여세로 산출됐다. 3%의 신고세액공제를 받아 1억3095만원을 내게 된다.

양도세도 다시 계산된다. 거래대금은 20억원이지만 시가인 30억원에 양도한 것으로 간주되며 A씨의 양도차액은 5억원에서 15억원으로 불어났다. 기본공제 등을 고려하지 않으면 양도세액은 6억960만원으로 기존 대비 3.5배가량 늘어나게 된다.

집 구해 딸 살게 했다가 증여세

아버지가 소유한 집에 자녀가 별다른 대가를 내지 않고 거주하는 것도 증여세 부과 대상이 될 수 있다. 해당 주택을 임대함으로써 아버지가 얻을 수 있는 수익을 자녀에게 증여한 것으로 판단할 수 있기 때문이다. 보통 지방에 거주하다가 직장 입사 등의 이유로 부모가 서울에 자녀가 살 집을 마련해 주는 경우 이 같은 일이 발생할 수 있는 것으로 여겨지고 있다.상속세및증여세법에선 부동산 가액의 연 2%를 무상 사용 이익으로 본다. 단 경과 연수에 따라서 일부를 감액한다. 아버지가 소유한 시가 15억원 아파트에 자녀가 무상으로 거주할 경우 1년간 약 2727만원이 자녀에게 증여된 것으로 판단된다. 2년이 되면 5206만원, 3년간 거주하면 7460만원 등으로 합산된다. 5년간 거주했을 경우 증여 판단 재산은 1억1372만원에 이른다.

상증세법에서는 5년간 증여 판단 재산가액을 합산해 1억원이 넘으면 증여세를 부과한다. 이에 따라 딸이 이 주택에 4년만 거주했다면 증여 판단 재산이 1억원을 밑돌아 증여세를 내지 않아도 되지만 5년간 살았다면 과세 대상이 된다. 1억1372만원에 5000만원 증여재산공제를 적용한 뒤 10%로 증여세를 계산하면 637만원의 산출세액이 나온다. 신고세액공제를 적용받으면 증여세는 618만원으로 소폭 감액된다.

강진규 기자 josep@hankyung.com