ING "Fed, 채권매입 내년 1분기 종료+하반기 2회 이상 금리 올릴 것"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

ING 증권의 제임스 나이틀리 이코노미스트는 10일(현지시간) 미국의 10월 소비자물가지수(CPI)가 전년 대비 6.2% 올라 1990년 11월 이후 31년 만에 가장 높게 치솟은 것과 관련, "가격 압력이 줄어들 기미가 거의 보이지 않고, 인플레이션 기대치도 상승하고 있다. 단기적으로 CPI는 7%도 가능하다"라면서 이같이 밝혔다.

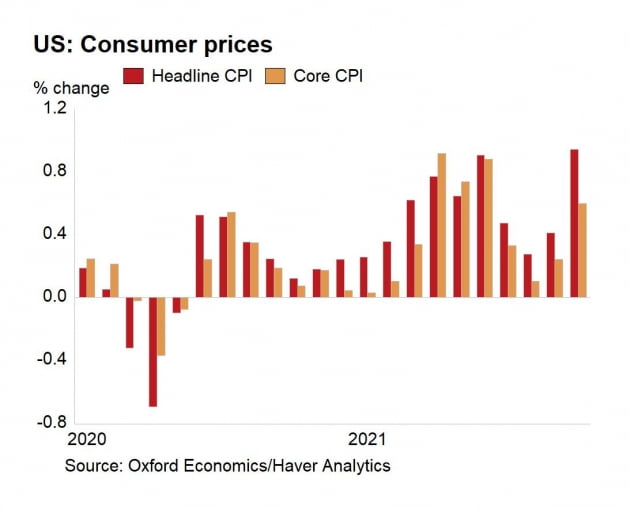

미국의 10월 CPI는 전월 대비로는 0.9% 급등해 월가 예상(0.6% 증가)이나 9월(0.4% 증가)을 훨씬 넘어섰다.

ING는 휘발유 가격 상승이 전월 대비 6.1% 증가한 게 가장 큰 요인이지만 대부분 범주에서 명확한 인플레이션 압력이 있었다고 분석했다. 식품은 전월 대비 0.7%, 중고차는 2.5%, 의료 서비스는 0.5%, 레크리에이션은 0.7% 증가했다. 주요 구성요소 등 전월 대비 떨어진 것은 없었고 교육서비스만이 0%를 기록했다.

ING는 "인플레이션은 더욱 상승할 것이며 주택, 에너지, 중고차 가격 등을 고려할 때 향후 몇 달 동안 전년 대비 7%대 상승을 기록할 가능성을 배제할 수 없다"라고 지적했다.

ING는 "4분기 경제 성장률이 연 6% 이상이고 인플레이션이 1분기까지 6% 이상 유지될 것으로 예상되는 상황에서 Fed가 계속 완화적 통화정책을 해야하는 이유는 뭘까"라고 반문했다. 그러면서 "11월 FOMC에서 Fed는 '경제 전망의 변화가 정당화된다면 채권매입 속도를 조정할 준비가 되어 있다'라고 밝혔다. "이런 상황에서 빨리 채권매입을 끝내는 게 정당화하지 않는다면, 무엇이 그렇게 할 수 있을지 모르겠다"라고 덧붙였다.

ING에 따르면 주거비(쉘터)가 특히 문제다. CPI 비중의 3분의 1을 차지하는 임대료와 주택 소유자의 등가 임대료(OER)는 통상 집값 변동보다 12~18개월 뒤처지는 경향이 있다. 주택 가격이 전년 대비 20% 상승했다는 점을 고려할 때 이는 물가 상승을 계속 부추길 것이다. 현재 주거비는 전년 대비 3.5% 상승한 것으로 잡혀있다.

나이틀리 이코노미스트는 "Fed는 공급망 혼란이 내년 2분기와 3분기에 완화될 것으로 예상하지만 이건 확신보다는 희망이라고 생각한다. 10월 생산자공급물가(PPI)는 헤드라인의 경우 8.6%, 식품 및 에너지를 제외한 근원 물가는 6.8%에 달했다. 기업들은 직원을 고용하고 유지하기 위해 필사적으로 경쟁하면서 인건비가 급증하고 있다. 우리는 인플레이션이 2022년까지 3% 이상을 유지할 것으로 예상하며, 이는 Fed의 목표 2%를 훨씬 상회한다"라고 밝혔다.

ING는 Fed가 계속 "장기 인플레이션 기대치는 2%에 잘 고정되어 있다"라고 주장하지만, 소비자들의 인플레이션 기대치는 점점 높아지고 있다"라고 강조했다. 실제 뉴욕연방은행이 이번 주 공개한 소비자 설문에 따르면 1년 단기 인플레이션 기대는 5.7%에 달한다.

일반 국채와 물가연동국채(TIPS)의 금리 차를 말하는 시장 인플레이션 기대치도 유사하다. 7년 인플레이션 기대치는 3% 이상에 달하고 있고, 10년도 2.7%까지 상승했다.

ING는 "강한 경제 성장, 그리고 단기적으로만 더 높아질 높은 인플레이션으로 인해 Fed의 통화정책 정상화를 가속해야 한다는 주장이 커지고 있다. 우리는 내년 1분기에 테이퍼링을 종료하고 내년 하반기 최고 두 번 기준금리를 인상할 것으로 보고 있다"라고 결론을 내렸다.

뉴욕=김현석 특파원 realist@hankyung.com

![[베트남증시 10일 마감시황] VN지수 0.24%(3.52p) 상승, 1465.02p '에너지주·기계주 강세 속 하룻만에 반등 상승 마감' [KVINA]](https://img.hankyung.com/photo/202111/B20211111022156907.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)