기초지수는 국내기업으로 구성된 KRX기후변화지수

우라늄·전기차·2차전지 등 기후변화 관련 해외ETF도 투자할만

주식투자인구 800만 시대, 아직 주식을 시작하지 못한 나머지 2000만 주린이들(경제활동인구 기준)을 위해 주식의 기초를 설명합니다. 자세한 내용은 유튜브 <주코노미TV> 채널에서 확인하실 수 있습니다.

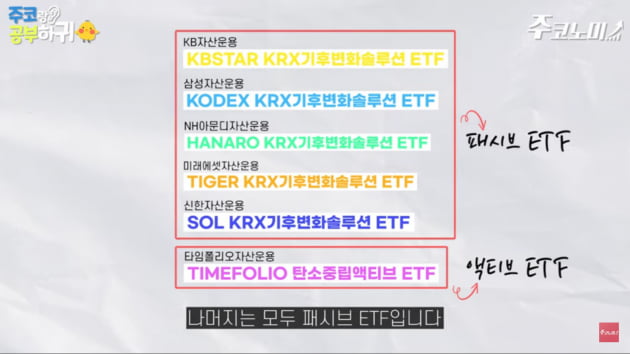

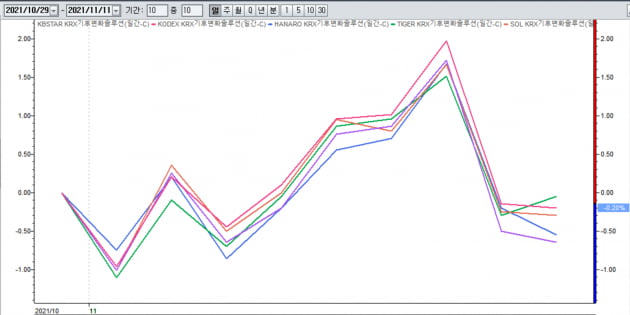

이번에 상장된 ETF는 KB자산운용의 KBSTAR KRX기후변화솔루션 ETF, 삼성자산운용의 KODEX KRX기후변화솔루션 ETF, NH아문디자산운용의 HANARO KRX기후변화솔루션 ETF, 미래에셋자산운용의 TIGER KRX기후변화솔루션 ETF, 신한자산운용의 SOL KRX기후변화솔루션 ETF, 타임폴리오자산운용의 TIMEFOLIO 탄소중립액티브 ETF까지 총 6개입니다.

얼마 전에 리뷰한 메타버스 ETF 4개는 모두 액티브 ETF였기 때문에 기초지수는 물론 구성종목도 달랐습니다. 차이점을 살펴보는 재미가 있었어요. 반면 기후변화 ETF 6종은 비슷한 점이 많습니다. 오늘은 신규 상장한 기후변화 ETF를 분석하고 해외 기후변화 테마 ETF상품까지 소개해보겠습니다.

6개 ETF, 무엇이 다른가

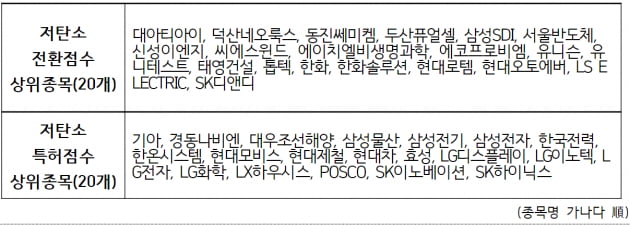

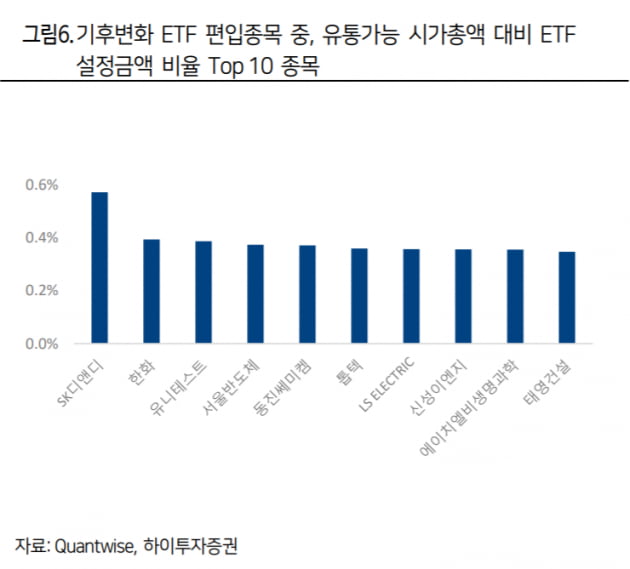

기후변화 ETF 6개가 모두 추종하는 KRX기후변화솔루션지수. 한국거래소는 KRX기후변화솔루션지수를 총 40종목으로 구성했습니다. 첫 번째 기준인 '저탄소 전환점수' 부문에서는 에코프로비엠, 삼성SDI, 한화솔루션 등이 선정됐습니다. 2차전지, 신재생에너지, 전력기술 등 탄소 절감에 직접적으로 관련된 기업들이죠. 두번째 기준인 '저탄소 특허점수' 부문에서는 LG화학, 삼성전자, SK하이닉스 등 대형주들이 선정됐습니다. 기술수준이 높고 특허도 갖고 있어서 향후 기후변화 문제가 대두될 때 기회를 잡을 수 있다고 평가받았습니다.

타임폴리오의 ETF는 살짝 다릅니다. 비중 1위 기업이 에코프로비엠인 것은 동일하지만 2위는 GS건설로 8.04%를 차지하고 있습니다. 구성종목 상위 15개 기업을 비교해보면 DL이앤씨, SK이노베이션, 에코프로, 엘앤에프, 덕산네오룩스 등 패시브 ETF들의 상위 종목에서는 볼 수 없었던 기업들이 몇 개 포함되어있죠. 중형주 비중이 20%로 패시브 ETF보다 조금 더 높은 것도 특징입니다.

우라늄, 2차전지 등 다양한 해외테마 ETF도

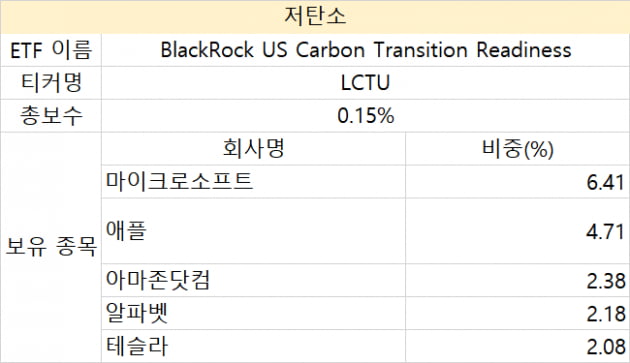

기후변화라는 테마가 정해진 미래라는 것은 알겠는데, 상당히 범위가 넓은 논의입니다. 기후변화를 친환경이랑 엮어서 태양광이나 풍력발전이라고 말하기도 하고, 어떤 곳에서는 전기차와 2차전지가 기후변화의 핵심이라고 얘기합니다. 혹은 ESG 경영, 탄소배출권이랑 묶기도 합니다.기후변화가 전 지구적인 논의 주제라면 우리나라 종목에만 투자하는 ETF들이 과연 좋은 투자대상이라고 할 수 있을지 의문이 들었습니다. 그래서 증권사별로 내년 연간 투자전략을 다룬 리포트 중 기후변화와 관련된 ETF를 소개한 부분을 찾아봤더니 다양한 테마가 등장하더라고요.

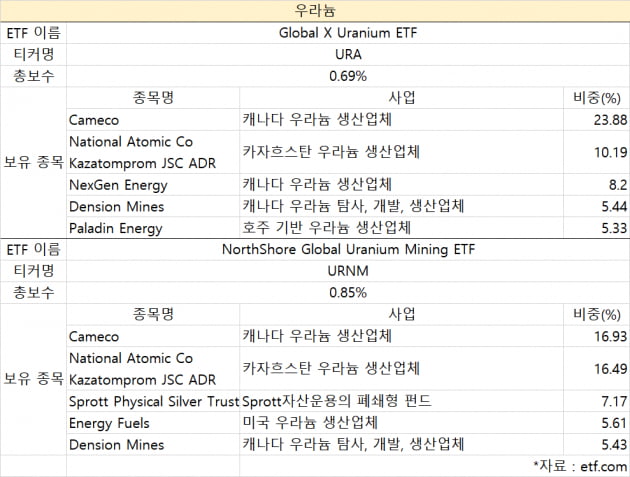

하나금융투자는 우라늄 ETF를 추천했습니다. 화석연료의 사용이 줄어들면서 많은 국가들이 에너지 공급 공백을 원전으로 해결할 것이란 논리입니다. 원자력 발전은 탄소 배출량도 적습니다. 우라늄 채굴 및 탐사, 원전 부품 생산과 개발 등 원자력 발전과 관련된 광범위한 기업들을 편입하는 ‘Global X Uranium ETF’(티커명 URA), 매출의 50% 이상이 우라늄 관련 사업에서 발생하는 종목에 투자하는 ‘NorthShore Global Uranium Mining ETF’(URNM) 두 가지를 제시했습니다. 두 회사 모두 캐나다 우라늄 생산업체 Cameco를 가장 많이 담았습니다. 총보수는 URA가 0.69%, URNM이 0.85%입니다. URNM은 2019년에 상장됐는데 URA 대비 소형주 비중이 높은 것이 특징입니다.

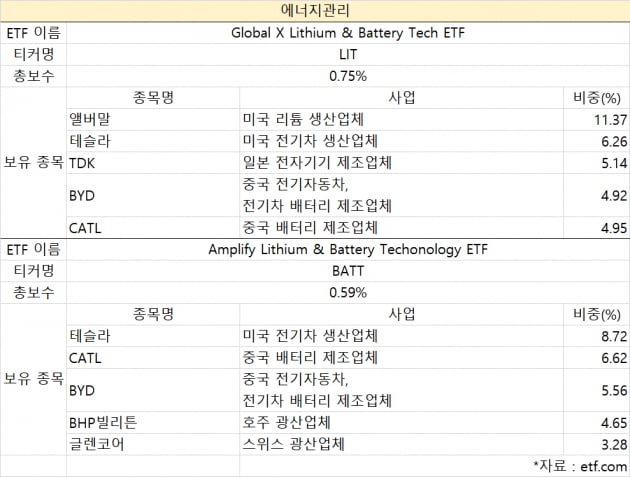

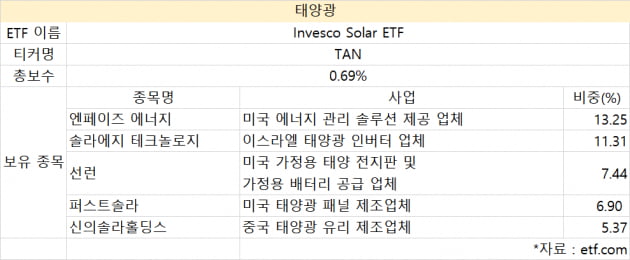

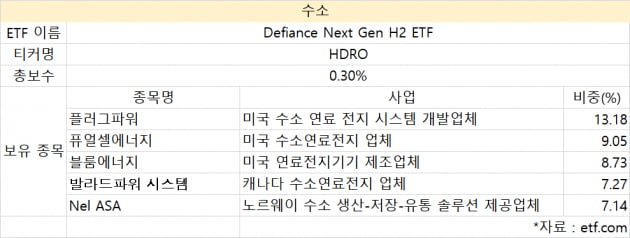

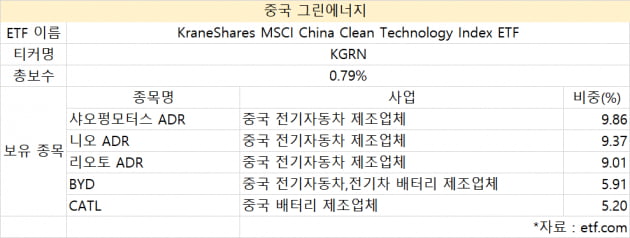

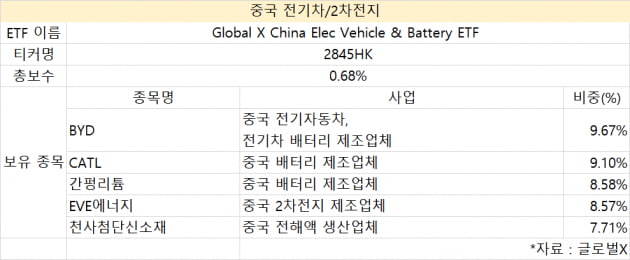

신한금융투자는 내년 유망 테마 12개를 제시했는데 그 중 5개(에너지관리, 태양광, 수소, 중국 그린에너지, 중국 2차전지)가 환경 테마였습니다. 에너지관리 테마에서는 앞서 말했던 LIT뿐만 아니라 ‘Amplify Lithium & Battery Techonology ETF’(BATT)도 추천했습니다. 미국의 테슬라, 중국의 BYD 등 전기차업체 뿐만 아니라 호주의 BHP빌리튼, 스위스의 글렌코어 등 광산회사도 담고 있습니다.