금융사 등 9곳 참여 '흥행'

유력 후보로 꼽히던 KT 불참

지분 10% 인수 1조 달할 수도

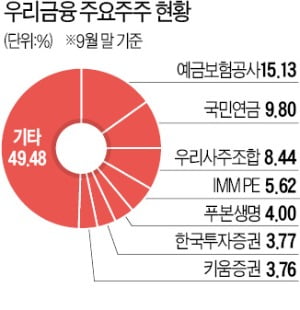

매각 대상은 우리금융 최대주주인 예보의 보유 지분 15.13% 중 최대 10%다. 예보는 오는 22일 최종 낙찰자를 발표할 예정이다. 업계에서는 예보가 본입찰 참여 기업 중 서너 곳을 선정할 것으로 보고 있다. 두 곳에 4%씩 팔고, 나머지 1~2%를 한두 곳에 넘긴다는 전략이다. 4% 지분을 확보하면 사외이사 후보 추천권을 갖게 된다.

업계에서는 팬오션과 ST인터내셔널, 두나무 등을 유력 후보로 꼽고 있다. 기존 주주 중에서는 3.77% 지분을 보유한 한투가 적극적이다. 한투가 이번에 4% 지분을 확보하면 지분율이 8% 수준에 달하게 된다. 추가로 사외이사 추천권까지 쥐게 되는 등 우리금융에 대한 영향력이 더 확대될 것으로 예상된다. 한투는 금융주력자여서 금융위 승인 없이 10%까지 인수할 수 있다. 10%면 국민연금(9.8%)을 제치고 최대주주 자리에 오르게 된다.

경쟁이 치열해지고 최근 주가도 오르면서 매각 금액은 당초 예상 수준을 웃돌 전망이다. IB업계는 입찰 공고 당시 지분 10%의 가치를 약 7700억원으로 추산했지만 최근에는 1조원에 이를 수 있다는 예측도 나온다. IB업계 관계자는 “4% 지분을 인수하려면 4000억원 이상을 써내야 할 것”이라고 말했다.

이번 입찰 흥행에는 우리금융이 대표적 금리 인상 수혜주란 점이 작용했다는 분석이다. 지난 8월 한국은행의 기준금리 인상으로 우리금융의 4분기 순이자이익은 740억원가량 늘어날 것으로 전망된다. 이미 비은행 포트폴리오를 강화한 다른 금융지주와 달리 우리금융이 증권, 보험 등 비은행 금융계열사를 추가로 인수해 성장동력으로 삼을 여력이 남아 있다는 점도 흥행 배경으로 꼽힌다. 배당 여력이 크다는 점, 사외이사 추천 등을 통해 일부 경영 참여가 가능하다는 점도 투자자들의 관심을 끌었다.

거래가 마무리되면 2001년 국내 1호 금융지주로 출범한 우리금융은 약 20년 만에 민영화를 달성하게 된다. 정부는 외환위기 이후 13조원 수준의 공적자금을 투입해 우리금융을 회생시켰고, 2013년부터 계열사를 순차적으로 매각해 투입 자금을 회수해왔다.

김채연 기자 why29@hankyung.com

![[한경 오늘의 운세] 2025년 1월 30일 오늘의 띠별 운세](https://img.hankyung.com/photo/202501/01.37643756.3.jpg)