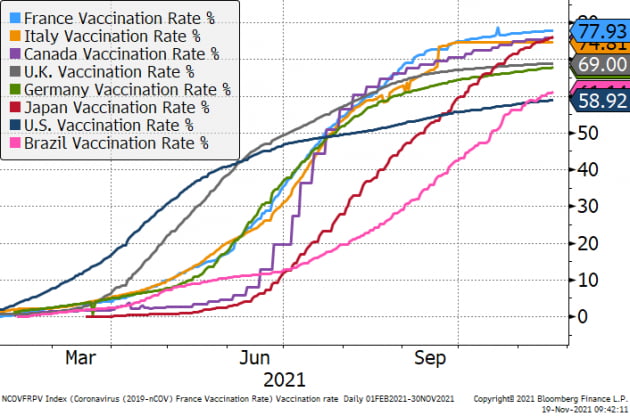

오스트리아의 백신 접종률은 64%이며 스페인(79%), 이탈리아(74%), 프랑스(69%), 영국(69%) 독일(68%) 등은 이보다 높습니다.

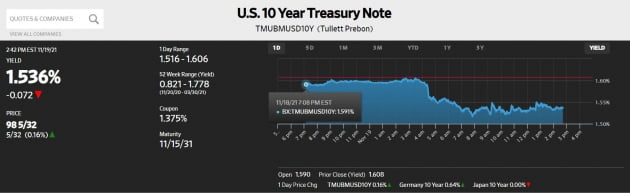

안전자산 선호 속에 금리도 급락세로 출발했습니다. 10년물 미 국채 수익률은 전날 1.586%에서 이날 1.536%로 떨어졌습니다. 코로나 우려+금리 하락에 '재택수혜 주'가 다시 부상하면서 나스닥 만이 0.28% 상승세로 거래를 시작됐습니다.

종목 별로는 어도비, 메타, 엔비디아 등이 급등했고 마이크로소프트, 애플, 구글도 올랐습니다.반면 유나이티드항공 등 항공주, 카니발 등 크루즈주, 에어비앤비 등 여행주, 베이커휴스 등 에너지주 모두 급락세를 나타냈습니다.

국제 유가도 폭락했습니다. 브렌트유는 유럽의 봉쇄가 수요를 억제할 것이라는 불안감 속에 3.41% 하락했고 서부텍사스원유는 3.67% 급락했습니다.

크레딧스위스의 조너선 골럽 전략가는 "이번 코로나가 지금 상황을 뭔가 많이 바꿀 것으로 보지 않는다. 나는 오늘 절대적으로 경기민감주를 싸게 사는 날이라고 본다"라고 밝혔습니다.

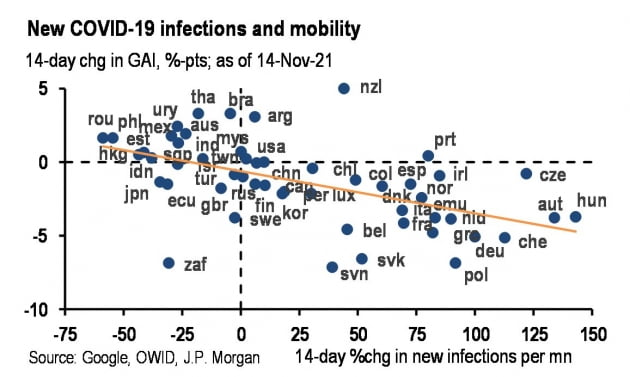

JP모간은 보고서에서 "각국의 백신 접종률과 코로나 감염자 사례 수의 변화 사이에는 양의 상관관계가 있다. 최근 감염자 증가는 몇 달 전에 많은 인구가 백신을 맞았지만, 추가 부스터 샷에 대한 진전이 덜한 국가의 면역 약화 상황을 반영하는 것 같다"라고 분석했습니다.

크리스토퍼 월러 이사는 이날 아침 "노동시장의 급속한 개선과 인플레이션 지표 악화로 2022년에는 더 빠른 테이퍼링과 더 빠른 완화정책의 제거를 선호하게 됐다"라고 밝혔습니다. 그는 "경제가 최대 고용을 향한 빠른 진전을 보이거나 인플레이션 지표가 현재의 높은 수준에서 후퇴할 신호를 보이지 않으면 연방공개시장위원회(FOMC)는 테이퍼링 속도를 높일 수 있다"라고 덧붙였습니다. 그는 또 "테이퍼링 속도를 내년 1월에 두 배로 늘리면 4월 초까지 완료된다. Fed가 올바른 선택이라고 결정한다면 2분기 초에 기준금리를 인상할 수 있을 것"이라고 설명했습니다.

클라리다 부의장의 발언이 오후 12시 40분께 전해지자, S&P500 지수는 마이너스권으로 떨어지기도 했습니다. 크게 하락하던 2년물은 기준금리 인상 가능성이 커지자 순간 하락 폭을 만회했습니다. 결국, 1bp가량 오른 0.518% 수준에서 거래를 마쳤습니다.

월가 관계자는 "클라리다 부의장이 사퇴를 염두에 두고 있으므로 원래 생각하던 말을 거르지 않고 다 하는 것 같다"라며 "만약 내년 초 사퇴 가능성이 크지 않았다면 시장에 미치는 영향은 훨씬 더 컸을 것"이라고 말했습니다.

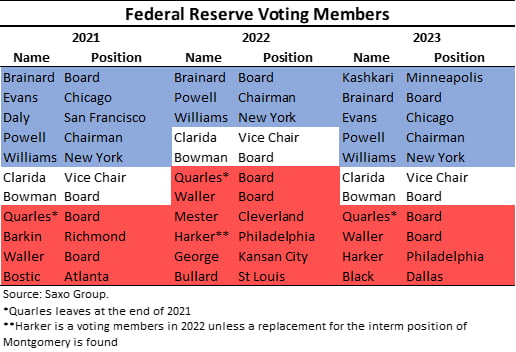

내년 1월 부의장 임기가 만료되는 클라리다는 곧 사퇴를 발표할 가능성이 있습니다. 이미 2018년 도널드 트럼프 전 대통령에 의해 함께 임명됐던 랜들 퀄스 부의장은 일주일 전 올해 말 Fed에서 물러나겠다고 발표한 상태입니다. 둘 다 이사 임기(14년)는 10년 이상 남았지만, 통상 의장이나 부의장을 하다가 연임되지 않으면 물러나는 게 일종의 관행입니다.

조 바이든 대통령은 다음 주 추수감사절 이전인 22~24일 사이에 차기 Fed 의장을 지명할 예정입니다. 백악관은 이번 주말을 지나 추수감사절 이전에 발표할 것이라고 알렸습니다.

바이든 대통령이 만약 제롬 파월 의장 대신 레이얼 브레이너드 이사를 새 의장에 임명할 경우, 민주당은 Fed의 핵심인 이사 7명 중 4명을 다시 임명할 수 있게 됩니다. 원래 1석이 공석이었고, 퀄스+클라리다에 파월도 분명히 물러날 것이기 때문입니다. 이들 7명은 정원 12명인 FOMC의 다수를 구성합니다. 만약 4명을 비둘기파로 구성하면 완화정책이 길게 이어질 수 있습니다. 최근 Fed 멤버들의 발언이 '매파적'으로 나와도 그 영향이 크지 않은 건 Fed가 이렇게 완전히 재구성될 수 있기 때문입니다.

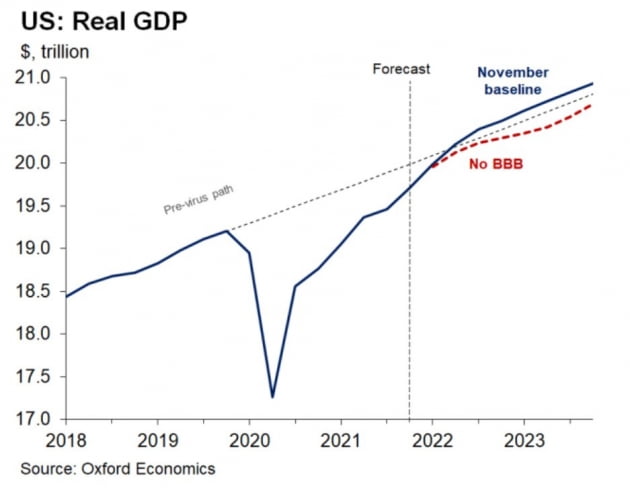

전날 의회예산국(CBO)에서 이 법안이 향후 10년간 연방 재정적자를 총 3670억 달러 증가시킬 것이라고 밝혔지만 통과됐습니다.

뉴욕=김현석 특파원 realist@hankyung.com