코스트코 5조, 트레이더스 3조…'창고형 할인마트' 실적 날았다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

오프라인 대형마트 죽쑬때

창고형 매장 '나홀로 질주'

싼 가격+고품질 PB상품으로

자영업자까지 단골로 확보

창고형 매장 '나홀로 질주'

싼 가격+고품질 PB상품으로

자영업자까지 단골로 확보

오프라인 대형마트의 고전 속에 창고형 할인점이 ‘나홀로 질주’를 하고 있다. 일반 소비자뿐 아니라 자영업자까지 고객으로 확보한 창고형 할인점은 낮은 가격·고품질 PB(자체브랜드) 상품을 앞세워 매서운 성장세를 보이고 있다.

코스트코 질주에 트레이더스 맹추격

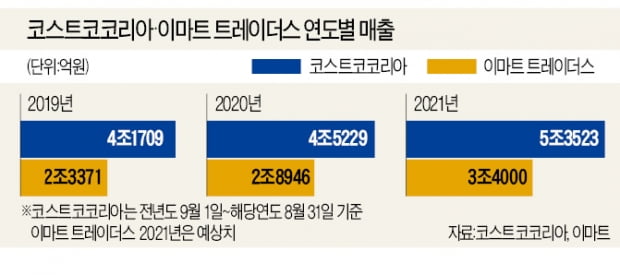

23일 업계에 따르면 코스트코코리아의 올해(회계기준 2020년 9월~2021년 8월) 매출은 5조3523억원으로 1994년 한국 진출 이후 처음으로 5조원 고지를 넘어섰다. 전년 4조5229억원보다 18.3% 증가했다. 영업이익은 1775억원으로 24.3% 늘었다. 코로나19 상황에서도 전년 증가폭(매출 8.4%, 영업이익 6.2%)을 훌쩍 뛰어넘었다.후발주자인 이마트 트레이더스는 매출이 연평균 23% 늘어나며 올해 처음 3조원을 넘어설 전망(약 3조4000억원)이다. 영업이익은 올 1~3분기 751억원으로 이마트 1543억원의 절반 수준까지 치고 올라왔다. 이마트 점포 138개, 트레이더스 20개를 감안하면 창고형 할인점의 ‘활약’을 짐작할 수 있다.

업계에선 창고형 할인점의 나홀로 질주 비결로 일반 소비자와 자영업자를 아우르는 ‘듀얼 점포’ 전략을 우선 꼽는다. 코스트코의 자영업자 고객 비중은 30%에 달하는 것으로 추산된다. 마진을 줄여서라도 싸게 파는 전략이 창고형 할인점이 자영업자들의 상품 조달처로 자리매김하게 했다는 분석이다. 유료 회원제인 코스트코의 판매 마진은 10~15%로 알려져 있다. 이마트 트레이더스는 연회비가 없는 대신 17% 수준이다. 반면 일반 대형마트는 30%에 육박한다.

내년부터 창고형 할인점 ‘新삼국지’

내년부터는 창고형 할인점들의 ‘진검 승부’가 펼쳐질 전망이다. 롯데마트는 사실상 철수했던 창고형 할인점 사업에 복귀해 공격적인 출점에 나설 예정이다. 빅마켓이라는 기존 이름을 ‘맥스(MAXX)’로 바꾸고 2023년까지 매장 20여 곳을 열기로 했다. 롯데쇼핑 관계자는 “기본적인 규모가 갖춰져야 바잉 파워를 확보하고 마케팅을 할 수 있다”며 “후발주자인 만큼 기존 브랜드가 출점하지 않은 지역 위주로 빠르게 확대할 것”이라고 말했다.이마트 트레이더스는 코스트코를 따라잡기 위해 신선식품으로 차별화한다는 전략이다. 해외 소싱 비중이 높은 코스트코는 독보적 수준인 공산품에 비해 신선식품 경쟁력은 다소 떨어진다는 평가다. 이마트 트레이더스의 축산 매출은 전체의 15%로 일반 이마트 7%의 두 배를 넘는다.

박한신 기자 phs@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)