올해 신용카드 5% 더 썼다면…최대 100만원 추가 소득공제

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

신용·체크카드 소득공제 꿀팁

마트보다 전통시장이 절세 혜택

신차·보험료는 공제 대상서 제외

'세테크'는 체크카드가 유리하나

부가서비스는 신용카드가 많아

두 카드 같이 쓰는 전략을 추천

마트보다 전통시장이 절세 혜택

신차·보험료는 공제 대상서 제외

'세테크'는 체크카드가 유리하나

부가서비스는 신용카드가 많아

두 카드 같이 쓰는 전략을 추천

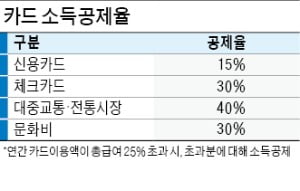

연봉 25% 이상 써야 소득공제

버스나 지하철 등 대중교통 이용금액과 전통시장 결제금액에 대해선 40%의 공제율을 적용한다. 불편함을 감수하고라도 자동차와 대형마트 등의 이용을 줄인다면 절세 혜택을 누릴 수 있다. KTX와 고속버스 요금은 추가 소득공제 범위에 해당하지만 택시나 항공요금은 혜택 대상이 아니다. 도서·공연·박물관·미술관 등 문화비 공제율은 30%다. 다만 문화비 소득공제의 경우 총급여가 7000만원 이하여야 받을 수 있다.

예를 들어 총급여가 7000만원인 A씨가 지난해 신용카드로 2000만원, 올해는 2400만원을 썼다고 가정해 보자. 원래대로라면 A씨의 올해 소득공제 대상 금액은 97만5000원이다. 연간 사용액(2400만원)에서 최저 사용액(1750만원)을 뺀 뒤 여기에다 신용카드 소득공제율(15%)을 곱한 값이다. 그런데 A씨는 작년 대비 5% 이상 늘어난 소비분(300만원)에 대해 10% 소득공제율을 적용한 30만원을 추가로 공제받게 된다. 따라서 A씨의 총소득공제 대상 금액은 127만5000원이 된다.

신용카드보다 체크카드가 유리?

‘카드 사용액’에 신용카드와 체크카드 결제분만 포함되는 것은 아니다. 백화점 카드나 기명식 선불카드도 해당한다. 현금으로 물건값을 냈더라도 현금영수증을 발행했다면 카드 사용액에 들어가는 만큼 현금영수증을 챙기는 습관을 갖는 것이 좋다.공제율 차이를 감안할 때 신용카드보다 체크카드를 더 많이 사용하는 것이 기본적으로 소득공제받을 때 유리하다. 하지만 체크카드를 이용하는 것이 전체 재테크 차원에서 반드시 좋은 것만은 아니다. 신용카드가 ‘세테크’ 측면에선 다소 불리하더라도 체크카드에 비해 할인, 포인트 적립 등 부가 서비스 혜택이 좋기 때문이다.

특히 연간 카드 사용액이 소득공제를 위한 최저 사용금액(연봉의 25%)에 미치지 못한다면 체크카드를 쓸 필요성이 떨어진다. 연봉의 25%까지는 신용카드를 사용하고 그 이후부터는 소득공제율이 좋은 체크카드를 쓰는 전략도 나쁘지 않다.

신차 구입은 제외, 중고차는 가능

소득공제에서 제외되는 사용처도 적지 않은 만큼 무턱대고 카드를 긁었다가는 낭패를 볼 수 있다. 국세·지방세 등 공과금과 아파트 관리비, 보험료, 도로 통행료, 등록금, 수업료, 상품권 구입비용 등이 대표적이다. 해외에서 결제한 금액도 마찬가지다. 신차 구입비용도 소득공제에서 제외되지만 중고차 구입비용은 결제금액의 10%까지 소득공제받을 수 있다. 1500만원짜리 중고차를 카드로 결제했다면 150만원이 소득공제 대상이 되는 것이다.연소득이나 카드 사용액 등을 계산할 때 부부가 따로 산출된다. 따라서 배우자 중에서 소득이 적은 사람의 카드로 생활비나 외식비 등을 우선 결제하는 것이 일반적인 절세 방법이다. 고소득자일수록 연봉의 25%라는 최저 사용금액의 문턱을 넘기 힘들기 때문이다. 반면 배우자의 연소득 차이가 크다면 소득세율 적용 구간이 달라 소득이 많은 배우자의 카드를 주로 이용하는 게 유리할 수도 있다. 국세청 홈페이지를 통해 10월까지 소득공제 대상 카드 사용액을 미리 확인해볼 수 있다.

이인혁 기자 twopeople@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)