내년 생산 전기차 100만대 분량

CATL·BYD가 전량 수주

"中, 배터리 산유국 위치 될 수도"

점유율 잃어가는 한국업체들

리튬 등 원자재값 급등 여파

NCM배터리 가격 경쟁력 비상

"다양한 제품 생산을" 목소리도

배터리업계에선 중국 내수용으로 여겨졌던 LFP(리튬인산철) 배터리가 이젠 세계 엔트리 전기차용 배터리의 ‘표준’으로 영향력을 키우고 있다는 분석이 나온다. 반면 한국 기업의 주력 제품인 NCM(니켈·코발트·망간) 배터리는 원자재값 급등으로 세계 시장에서 가격 경쟁력이 약화되고 있다.

테슬라 물량, 中이 ‘싹쓸이’

중국이 주로 생산하는 LFP 배터리는 에너지 밀도가 NCM 배터리보다 낮은 반면 가격이 저렴하다. 주행거리가 길지 않은 기본 모델에 적용하기에 적합하다. 테슬라에 이어 폭스바겐, 다임러도 각각 2023년, 2024년부터 엔트리 전기차에 LFP 배터리를 탑재하기로 했다. LFP 배터리에 대한 글로벌 완성차 업체의 ‘러브콜’도 이어지고 있는 배경이다. 주행거리가 상대적으로 짧긴 하지만 충전 인프라가 확대되면 LFP 배터리의 활용성은 더 커질 수 있다.

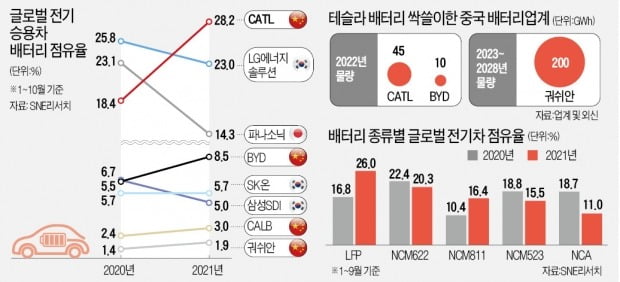

이에 따라 세계 시장에서 중국 배터리 업체 영향력이 확대되고 있다. CATL의 중국 시장 외 점유율은 지난해 1~10월 6.2%로 5위에 그쳤으나 올 1~10월엔 12.5%로 3위로 치솟았다. 뉴욕타임스는 “중국이 배터리산업을 통해 20세기 산유국처럼 자동차 시장에서 지배적인 위치에 오를 수 있다”고 분석했다.

정부 지원 등에 업고 공격적 확장

중국 배터리 업체는 생산 규모를 공격적으로 확장하며 ‘배터리 굴기’에 나서고 있다. CATL은 최근 푸젠성의 연 60GWh 규모 배터리 공장을 완공하고 셀 생산을 시작했다. 2단계 증설까지 완료하면 단일 공장 중 가장 큰 규모인 연 120GWh의 배터리를 생산한다. 이는 중국 내 전체 배터리 설비 용량(128.3GWh)과 비슷한 규모다. BYD는 올해만 6개 지역에서 공장 건설을 위한 법인을 설립했다. BYD의 생산 규모는 지난해 말 65GWh에서 올 들어 91GWh까지 늘어난 것으로 나타났다.중국 정부는 LFP 기술 개발에 필요한 설비, 원자재 비용 등에 보조금을 밀어주며 LFP 배터리산업을 육성 중이다. 앞으로는 ㎏당 180Wh의 고용량 LFP를 생산하는 업체를 집중 지원할 계획이다.

점유율 하락에 韓 3총사 ‘긴장’

중국 배터리의 ‘역습’을 지켜보는 LG에너지솔루션, 삼성SDI, SK온 등 한국 기업의 고민은 깊어지고 있다. 올 1~10월 글로벌 전기 승용차용 배터리 점유율은 전년 대비 하락했다. LG에너지솔루션은 25.8%에서 23.0%로, 삼성SDI는 6.7%에서 5.0%로 떨어졌다. SK온이 5.7%를 유지한 정도다.리튬, 니켈, 코발트 등 주요 원자재값 급등으로 NCM 배터리의 가격 경쟁력에도 ‘빨간불’이 켜졌다. LG에너지솔루션과 삼성SDI는 1년 새 네 배 오른 니켈 가격 등을 방어하기 위해 다음달부터 각각 원통형 배터리 가격을 10%, 7% 인상할 것으로 알려졌다.

전문가들 사이에선 한국 기업도 기술적으로 개발이 어렵지 않은 LFP 배터리 생산에 나서야 한다는 목소리가 나온다. 그러나 LG에너지솔루션과 삼성SDI는 LFP 배터리 개발을 검토하지 않고 있고, NCM 배터리 품질 향상에 주력하겠다는 방침이다. SK온은 LFP 배터리 개발을 검토하는 단계다. 업계 관계자는 “한 가지 방식의 제품에 ‘올인’할지, 다양한 제품군으로 승부를 벌일지 전략적인 판단이 필요한 시점”이라고 말했다.

김형규/김일규 기자 khk@hankyung.com