자금출처 소명 전략

국세청 분석 시스템

암호화폐는 포함안돼

투자수익으로 집 사면

세무조사 받을 가능성

국내 거래소서 샀다면

암호화페 구입·매각 등

데이터 증빙 가능

해외 거래소는 까다로워

에어드롭·디파이 등은

별도 내역 필요

세무당국 자금 출처 조사 유의

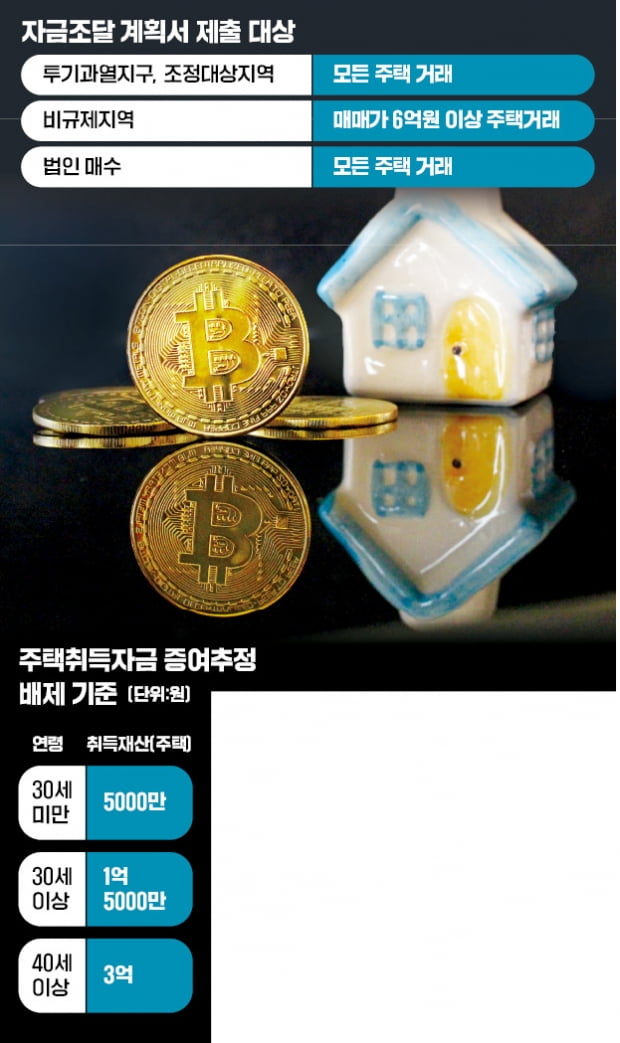

암호화폐 투자로 10억원이 넘는 수익을 올려 그중 8억원을 내집 마련에 사용한 A씨가 대표적이다. A씨는 집을 구매하며 구청에 제출한 자금조달계획서에서 8억원에 대해 ‘암호화폐 투자 수익’으로 썼지만 구체적인 근거를 대지는 못했다. 5년 전 처음 암호화폐를 매입할 때 거래소가 아닌 지인과 사적 거래를 통해 구입했기 때문이다. 세무당국은 8억원을 부모로부터 증여받은 것으로 보고 A씨에게 2억1825만원의 증여세를 부과했다.이 같은 문제가 발생하는 것은 암호화폐가 국내에서 제도권 금융자산으로 인정되지 않고 있어서다. 주택 구매로 자금조달계획서가 접수되면 국세청은 자금 출처 조사 여부를 결정한다. 신고자가 소속된 회사 및 이용 금융사 등에서 수집된 자료를 바탕으로 소득과 지출 정보를 취합, 얼마만큼의 순자산을 근로 및 투자활동을 통해 남겼는지 파악한다. 이렇게 파악된 순자산과 비교해 주택 구입에 들어간 금액이 지나치게 크면 증여세 등 세금 탈루 혐의를 받을 수 있다.

세무당국 관계자는 “암호화폐 관련 수익은 취합 대상 정보에 포함되지 않는 만큼 해당 수익으로 집을 사면 일단은 자금 출처 조사 대상에 오를 가능성이 높다”며 “여기서 출처를 얼마나 구체적으로 소명할 수 있는지에 따라 세금 탈루 여부가 판가름 난다”고 설명했다.

꼼꼼한 증빙 서류 준비가 살길

자금 출처 조사 대상이 되면 그동안 얼마나 꼼꼼히 자료를 모아 왔는지가 중요하다. 주요 암호화폐거래소를 중심으로 거래했다면 수고가 줄어든다. 암호화폐 구입과 매각 등 거래 관련 데이터와 수익률 등이 기록돼 있기 때문이다. 이외에 암호화폐의 △거래일시 △수량 △종류 △거래 시가 △입금과 출금 등의 내역이 꼼꼼히 기록돼 있다면 자금 출처 소명이 한층 편해진다. 해당 데이터를 바탕으로 한 금융사 입출금까지 증빙할 수 있기 때문이다. 주요 거래 상황이 표출된 스크린샷이나 캡처본 등도 거래 수익 소명에 유용하게 사용된다.거래소를 통하지 않고 회사나 개인 간 거래를 통해 암호화폐를 매매했다면 더욱 적극적으로 자료를 준비해야 한다. 계약서는 물론 돈이 오고 나간 자료도 갖고 있어야 하며, 계약 과정에서 주고받은 이메일이나 휴대폰 문자메시지 등도 보관해 두는 것이 좋다.

하지만 해외 거래소를 통한 거래 정보를 취합·증빙하는 것은 까다로운 문제다. 해외 거래소는 모든 수익 및 손실을 취합하는 시스템이 마련되지 않은 곳이 많아서다. 코인을 무상으로 지급받는 ‘에어드롭’이나 코인을 대여하고 그에 따른 대가를 받는 ‘디파이’ 등 이자 및 배당 성격의 수입 내역은 별도의 증빙이 필요하다.

이정섭 이정섭세무회계사무소 대표는 “이 같은 암호화폐 거래의 특수성은 당초 내년으로 예정됐던 양도소득세 과세를 1년 연기하는 결과로 이어졌지만, 주택 구입과 관련된 자금 출처 조사에서는 증빙이 까다로워 자칫 억울한 증여세 부과로 이어질 수도 있다”며 “주택 구매 자금에서 암호화폐 수익이 상당 비중을 차지한다면 초기부터 세무 전문가의 도움을 받을 필요가 있다”고 말했다.

암호화폐 거래에 따른 수익을 소명했더라도 끝난 것이 아니다. 처음 암호화폐에 투자한 돈 중 일부가 증여로 판단되면 역시 증여세가 추징된다. 친인척의 돈을 빌려 암호화폐에 투자한다면 초기부터 자금대여계약서 등을 꼼꼼히 써둘 필요가 있다.

노경목 기자 autonomy@hankyung.com

!["로마 콜로세움을 돈 주고 산다" 메타버스 '수퍼월드' 창업자 인터뷰[데이비드 김의 이머징 마켓]](https://img.hankyung.com/photo/202112/01.28460640.3.jpg)