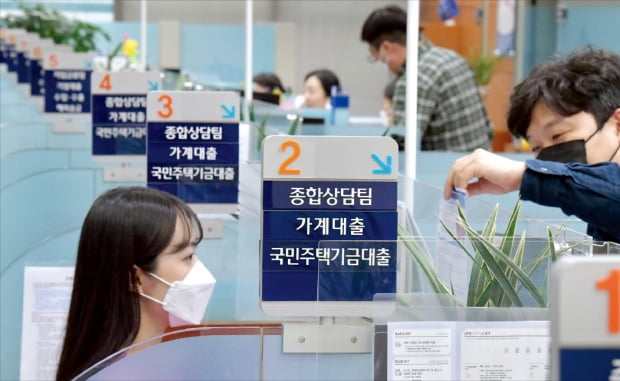

가계 총이자비용은 70조 '역대 최대'

과도한 빚으로 내집마련한 2030세대

취약차주 등 직격탄 우려

'빚으로 지은 집' 무너지나

올해 가계 이자비용 70조 '사상 최대'

2일 한국은행 금융안정보고서에 따르면 지난해 가계 이자비용(기준금리 연 1.00% 기준)은 59조원으로 추산됐다. 2020년(53조2000억원)과 비교해 5조8000억원 증가한 규모다. 올해는 작년과 비교해 10조492억원 늘어난 69조492억원으로 사상 최대를 기록할 전망이다.한은이 가계 이자비용을 집계한 후 최고치인 2018년(60조4000억원) 수준을 웃돈다. 2018년엔 가계신용 규모가 1500조원 수준이었지만 한은 기준금리가 지금보다 높은 연 1.5~1.75%로 이자부담이 상당했다.

올해 이자비용은 한은이 연내 기준금리를 0.75%포인트 추가로 올려 연 1.75%까지 높인다는 추정을 바탕으로 산출한 금액이다. 여기에 2021년 말 가계대출 추정액(1848조원)과 지난해 11월 은행 변동금리 대출비중(잔액기준 75.7%)을 고려했다. 올해 가계대출은 작년 추정치(1760조원)에 금융당국 2022년 가계대출 목표치(4~5%) 상단(5%) 만큼 늘어난다는 전제로 계산했다.

작년 가계대출을 받은 사람수(1960만명)를 고려하면 1인당 이자비용은 지난해 301만원에서 올해 354만5000원으로 불어날 것으로 집계됐다.

가계 이자비용 부담이 추정치를 웃돌 것이라는 관측도 많다. 시장금리와 대출금리 오름폭이 기준금리 인상폭을 웃돌 것으로 예상되기 때문이다. 작년 11월 예금은행의 주택담보대출 금리(가중평균·신규취급액 기준)는 전달보다 0.25%포인트 오른 연 3.51%로 2014년 7월(연 3.54%) 이후 최고치를 기록했다. 신용대출 금리도 0.54%포인트 상승한 연 5.16%로 2014년 9월(연 5.29%) 이후 최고치다. 지난해 11월 주택담보대출과 신용대출 금리는 2020년 말과 비교해 각각 0.92%포인트, 1.66%포인트 올랐다. 같은 기간 기준금리 인상폭(0.5%포인트)을 큰 폭 웃돈다.

2030 대출자 11.3% '빨간불'...실물경제 타격 우려도

불어난 가계부채·이자비용이 가계 부실을 키우고 실물경제 회복세에 암초가 될 것이라는 우려도 퍼지고 있다. 서울 아파트를 사들이기 위해 전방위서 차입금을 마련한 청년 취약차주가 직격탄을 맞을 것이라는 우려가 높다. 한은은 가계부채가 소비를 억누르는 임계치를 총부채원리금상환비율(DSR·연간 대출원리금 상환액÷연소득) 기준 45.9%로 봤다. 지난해 이 같은 임계치를 넘어선 2030세대의 비중은 전체 11.3%에 달했다. 이자비용이 늘어나면 이 같은 비중은 더 늘어난다.서울 유주택자의 부실 가능성도 상당하다. 주택금융공사 산하 주택금융연구원에 따르면 서울의 주택구입부담지수는 올 3분기에 9.1포인트 상승한 182로 역대 최대치를 기록했다. 주택구입부담지수는 중위소득 가구가 중간 가격의 주택을 사기 위해 대출을 받을 때 원리금 상환 부담을 나타낸 것이다. 이 지수가 182라는 것은 매달 소득의 45.5%를 대출 원리금 갚는데 쓴다는 얘기다.

가계의 이자비용이 상환압박이 과도하게 커지면서 씀씀이가 줄고 실물경제에 충격을 줄 수 있다는 분석도 나온다. 경제학자인 어빙 피셔는 이 같은 씀씀이 감소가 기업의 투자·생산 축소로 이어지면서 다시 가계소득을 갉아 먹는 악순환을 초래할 수 있는 '부채 디플레이션'을 경고하기도 했다.

프린스턴대 경제학과 아티프 미안 교수 등도 2014년 발간한 명저 《빚으로 지은 집》에서도 “역사를 돌이켜 보면 대부분의 심각한 불황에는 가계 부채가 급격하게 쌓이고 자산 가격이 급락하는 현상이 선행했다”고 경고하기도 했다. 이 책은 작년에 취임한 박기영 한은 금융통화위원이 번역한 데다 고승범 금융위원장이 금융위 직원들에게 권하면서 다시 조명받고 있다. 한국 가계부채 상황과 맞아떨어진 것도 주목을 받았다.

김익환 기자 lovepen@hankyung.com

![북한이 빼앗아간 금과 은, 한국은행은 어떻게 살아났을까 [홍기훈의 슬기로운 금융생활]](https://img.hankyung.com/photo/202112/01.28464362.3.jpg)