다가오는 금리 인상기, 집값은 언제까지 오를까요? [최원철의 미래집]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

한경닷컴 더 머니이스트

지난해 11월 미국 소비자물가지수가 전년 같은 기간에 비해 6.8% 급등했는데, 이는 1982년 이후 40년만에 최악의 인플레이션이었다고 합니다. 이런 배경으로 3월 금리인상은 거의 확실하고, 대부분의 위원들이 추가적인 금리인상을 조기에 추진하자는 목소리를 내고 있습니다. FOMC의 이러한 기조는 당장 미국 뿐 아니라 유럽, 아시아 증시에도 영향을 주고 있습니다.

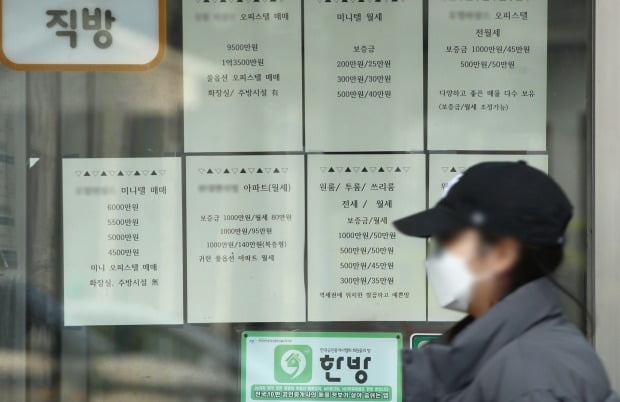

우리나라 부동산 시장은 FOMC의 금리인상 영향을 피해갈 수 있을까요? 부동산 시장을 가장 많이 분석하는 기관인 한국부동산원은 올해 부동산 전망을 내놓지 않기로 했습니다. 정부는 올해 집값이 하향 안정될 것이라는 전망을 내놓았습니다.

미국에서 금리를 인상하면 국내에서는 더욱 빨리 금리를 인상해야 합니다. 그래야 국내증시에서 외국인 투자자금이 빠져나가지 않기 때문입니다.

기준금리 인상은 주택담보대출, 신용대출 이자 상승으로 이어집니다. 대출이 어려운 분양가 9억원 이상에서 미분양이 속출할 것으로 예상할 수 있는 부분입니다. 실제 최근 인천 송도에서 분양가 9억원 이상인 단지는 미분양이 났고, 9억원 아래인 단지는 청약 경쟁률이 아주 높게 나왔습니다.

양적완화와 제로금리가 집값을 폭등시켰다는 보고서도 있었습니다. 국토연구원이 지난 4년간 집값에 영향을 준 요인을 분석한 '주택가격 변동 영향 요인과 기여도 분석'보고서에 따르면 실질 CD금리가 낮아서 집값이 상승했다고 합니다.

결국 오미크론발 글로벌 공급망 문제나 노동자 부족사태가 인플레이션을 가속할 것이고, 이를 위해 금리인상이 조기에 이뤄질 것입니다. 제로금리 덕분에 오른 집값이 하향 안정될 가능성은 높아졌고, 대통령선거나 지방선거의 영향도 제한적일 수 밖에 없는 상황이 됐습니다.

물론 8학군이 있는 강남 등 인기 지역은 계속 상승할 가능성이 있습니다. 다만 강북지역이나 경기, 인천 그리고 지방의 경우 하향 안정될 가능성이 점차 높아지고 있습니다. 민간 연구소도 FOMC라는 변수를 적용해 다시 한 번 집값을 전망해볼 시점입니다.

<한경닷컴 The Moneyist> 최원철 한양대 부동산융합대학원 특임교수

"외부 필진의 기고 내용은 본지의 편집 방향과 다를 수 있습니다."

독자 문의 : thepen@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)