올해는 설비 증설과 신제품 효과의 반영으로 하반기로 갈수록 실적이 증가할 것으로 전망했다. 투자의견 ‘매수’를 유지하고, 목표주가는 5만6000원으로 낮췄다.

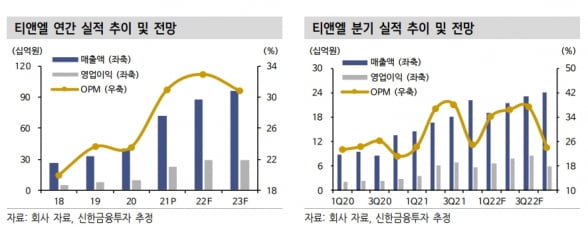

티앤엘은 2021년 4분기에 연결 재무제표 기준 매출 223억원, 영업이익 56억원을 기록했다. 각각 전년 동기 대비 63.2%와 91.9% 늘었다. 매출은 컨센서스를 12.2% 웃돌았지만, 영업이익은 32.4% 하회했다.

4분기 매출은 호실적을 달성했다. 블랙프라이데이와 크리스마스 소비에 따라 제조자개발생산(ODM) 고객사 매출이 늘어나면서다. 다만 영업이익률은 3분기보다 13.0%포인트 축소된 25.1%를 기록했다. 물류비 증가와 함께 성과급 및 인건비 상승으로 판매관리비가 크게 늘었다는 설명이다.

올해 실적은 ‘상저하고(上低下高)’의 양상을 나타낼 것으로 봤다. 올 2분기부터 증설 효과가 본격화될 것이란 예상이다. 북미 매출 성장도 이어질 전망이다. 협력사인 히어로 코스메틱스를 통한 코 부착형 제품 ‘Mighty Patch Nose’ 등 신규 추가 제품군의 초기 판매 성과도 우호적이라고 했다.

공급 지역 다변화도 본격화될 전망이다. 티앤엘은 지난해 12월 독일 소재 기업과 3년간 약 214억원 규모의 마이크로니들 패치 및 트러블케어 패치 공급계약을 맺었다. 이동건 연구원은 “티앤엘의 신제품인 마이크로니들 패치의 경우, 기존 북미 협력사인 히어로 코스메틱스를 포함해 독일 Stryze Group 등 다양한 경로를 통해 2분기부터 판매가 본격화될 것”이라며 “연간 실적은 하반기로 갈수록 증가할 것”이라고 말했다.

이어 “목표주가는 실적 추정치 조정과 최근 시장 하락에 따른 비교기업 주가수익비율(피어 멀티플) 하락을 반영해 낮추지만, 상승여력은 여전히 높다”며 “올해 실적 추정치는 북미 및 유럽에서의 판매 성과와 현재 진출을 추진 중인 다수의 국가들에서의 계약 성과에 따라 상향 여지가 충분하다”고 했다.