조 단위 IPO·유상증자 잇따라 성공…NH투자증권, 압도적 1위

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

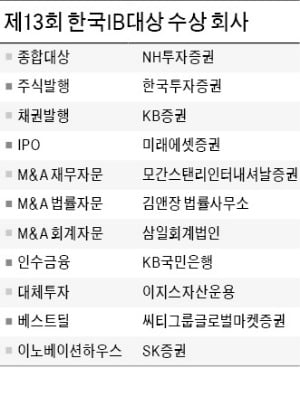

제13회 한국IB대상

SK바사 IPO 대표주관 담당

하이브 1.3조 유상증자 맡아

채권발행도 23조 어치 성사

SK바사 IPO 대표주관 담당

하이브 1.3조 유상증자 맡아

채권발행도 23조 어치 성사

지난해 자본시장은 그 어느 때보다 활기가 넘쳤다. 기업공개(IPO), 유상증자 등 주식발행시장(ECM)은 물론 회사채 발행 등 채권발행시장(DCM)도 역대 최대 규모의 활황을 보였다. 금융감독원에 따르면 IPO는 공모금액 기준 20조원(리츠 제외)을 돌파했고 유상증자도 총 89건, 14조5000억원 수준으로 전년보다 두 배 이상 성장했다. 회사채 시장 공모 발행 규모는 총 202조3890억원으로 2020년(183조5668억원) 대비 10.3% 늘어났다.

IB 명가 입지 재확인

ECM 분야에선 조(兆) 단위 대형 딜을 잇따라 성공시킨 점이 돋보였다. 1조5000억원 규모의 SK바이오사이언스 IPO에서 대표주관을 맡은 게 대표적이다. 또 방탄소년단(BTS) 소속사인 하이브가 시행한 1조3173억원어치 유상증자도 단독 대표주관을 맡아 화제를 모았다. 대한항공 유상증자의 공동 대표주관사, SD바이오센서 IPO의 공동 대표주관사도 NH투자증권의 몫이었다. ECM 전체에서 NH투자증권이 차지한 점유율은 17.3%에 달했다.

정영채 NH투자증권 사장은 “지난해는 코로나19 팬데믹(대유행) 이후 새로운 비즈니스가 수없이 등장하면서 자본 공급을 위한 투자은행의 역할이 매우 중요한 시기였다”며 “창의적이고 혁신적인 IB 사업을 통해 기업의 자금 조달을 지원하고 고객들에게 좋은 투자 기회를 제공하기 위해 노력한 점이 주효했다”고 말했다.

ECM, DCM 등 고른 성과 두각

NH투자증권은 DCM부문에서는 지난해에 이어 2위에 올랐다. 총 23조4215억원어치 채권 발행을 주관했다. 특히 여신전문금융회사채(여전채) 주선 실적은 총 11조1151억원으로, DCM 1위인 KB증권(7조7655억원)보다도 월등히 높았다.기업 인수 자금을 빌려주는 인수금융 분야에서도 실적이 두드러졌다. 지난해 한앤컴퍼니의 한온시스템과 SK해운 리파이낸싱, 블랙스톤의 지오영 리파이낸싱을 맡는 등 총 10건, 2조5480억원 규모의 인수금융을 주선했다. 이 같은 성과를 바탕으로 지난해 NH투자증권은 전년 대비 67.2% 증가한 1조3167억원의 영업이익을 냈다. 역대 최대 규모다.

장범식 심사위원장(숭실대 총장)은 “NH투자증권은 IB 전 부문에서 뛰어난 성과를 냈고 심사위원들의 정성평가에서도 대상 선정에 이견이 없었다”며 “특히 하이브가 미국 음반 레이블 이타카홀딩스를 인수하기 위해 실사한 유상증자, 대한항공이 아시아나항공 인수용 실탄 마련을 위해 추진한 유상증자 등 의미있는 딜을 잇따라 성공시키며 국내 기업들의 경쟁력 향상에 기여했다”고 말했다.

민지혜 기자 spop@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)