“레이, 2분기부터 실적 상승 가팔라질 것”

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

SK증권 분석

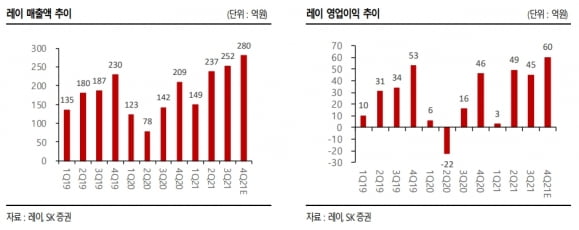

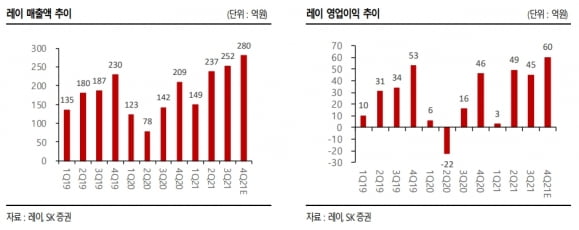

SK증권은 22일 레이의 올해 실적은 점진적으로 증가하는 ‘상저하고(上低下高)’ 형태를 나타낼 것으로 예상했다. 투자의견과 목표주가는 제시하지 않았다.

레이는 지난해 4분기 매출 265억원, 영업손실 63억원을 기록했다. 매출은 전년 동기 대비 27% 늘었지만, 영업이익은 적자전환했다.

이소중 연구원은 “코로나19 방역 사업에 대한 손상처리로 125억원의 일회성 비용이 발생하면서 영업손실이 났다”며 “일회성 비용을 제외하면 영업이익은 약 61억원을 기록한 것으로 파악된다”고 했다.

2022년 매출은 지속 증가할 것으로 봤다. 1분기 매출은 전년 동기 대비 14% 증가한 170억원, 영업이익은 833% 증가한 28억원으로 추정했다.

2분기부터는 이전보다 가파르게 매출이 늘어날 것으로 예상했다. 치과용 장비 외 임플란트, 소모품, 인테리어 등 치과에서 사용되는 전반적인 장비 및 소재를 일괄공급(턴키)으로 납품하면서다. 신규 제품인 3차원(3D) 구강스캐너는 오는 3~4월에 출시될 예정이다.

올해 매출과 영업이익은 각각 1220억원과 280억원을 낼 것으로 추산했다. 작년 대비 35%와 723% 증가한 수치다.

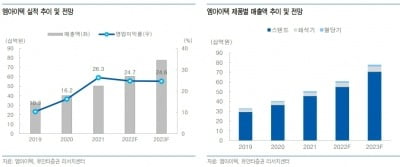

이 연구원은 “레이는 지난해 12월 중국국제금융공사(CICC)와 중국 합작사 '레이 차이나'를 설립했다”며 “장비 외 치과용 소재 등 관련 업체들을 인수해 치과 사업의 수직 계열화를 목표하고 있는 만큼, 사업 간 상생(시너지) 효과와 외형 성장이 기대된다”고 말했다.

김예나 기자

레이는 지난해 4분기 매출 265억원, 영업손실 63억원을 기록했다. 매출은 전년 동기 대비 27% 늘었지만, 영업이익은 적자전환했다.

이소중 연구원은 “코로나19 방역 사업에 대한 손상처리로 125억원의 일회성 비용이 발생하면서 영업손실이 났다”며 “일회성 비용을 제외하면 영업이익은 약 61억원을 기록한 것으로 파악된다”고 했다.

2022년 매출은 지속 증가할 것으로 봤다. 1분기 매출은 전년 동기 대비 14% 증가한 170억원, 영업이익은 833% 증가한 28억원으로 추정했다.

2분기부터는 이전보다 가파르게 매출이 늘어날 것으로 예상했다. 치과용 장비 외 임플란트, 소모품, 인테리어 등 치과에서 사용되는 전반적인 장비 및 소재를 일괄공급(턴키)으로 납품하면서다. 신규 제품인 3차원(3D) 구강스캐너는 오는 3~4월에 출시될 예정이다.

올해 매출과 영업이익은 각각 1220억원과 280억원을 낼 것으로 추산했다. 작년 대비 35%와 723% 증가한 수치다.

이 연구원은 “레이는 지난해 12월 중국국제금융공사(CICC)와 중국 합작사 '레이 차이나'를 설립했다”며 “장비 외 치과용 소재 등 관련 업체들을 인수해 치과 사업의 수직 계열화를 목표하고 있는 만큼, 사업 간 상생(시너지) 효과와 외형 성장이 기대된다”고 말했다.

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)