거래소 상장심사까지 더 까다로워져…바이오 '기술특례' 비중 절반 아래로

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

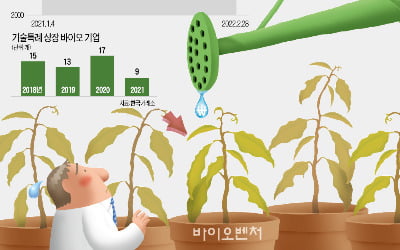

2020년 상장 17곳→작년 9곳

非바이오 기업의 절반도 안돼

의료기기 분야선 한 곳도 없어

非바이오 기업의 절반도 안돼

의료기기 분야선 한 곳도 없어

기술특례상장 기업 가운데 바이오기업 비중이 지난해 처음으로 절반 아래로 떨어졌다. 상장 심사가 바이오기업에 유독 까다로워지면서다.

한국거래소에 따르면 지난해 코스닥 시장에 기술특례 방식으로 상장한 바이오 기업은 차백신연구소 툴젠 지니너스 등 9곳이다. 바이오가 아닌 다른 산업군에서 같은 방식으로 상장한 기업(22곳)의 절반에도 못 미쳤다. 바이오 기업이 17곳, 바이오 외 기업이 9곳 상장했던 2020년과는 대조적인 결과다. 2005년 기술특례상장제도가 도입된 후 기술특례상장에서 바이오 기업 비중이 50%에 못 미친 것은 지난해가 처음이다.

진단을 제외한 의료기기 분야에선 상장 사례가 한 곳도 안 나왔다. 2018년 의료기기 업체 3곳이 상장한 이후 2019년(2곳), 2020년(1곳) 등 해마다 그 수가 감소하더니 지난해엔 명맥이 끊겼다. 기술특례상장 제도는 매출이나 수익이 떨어지는 기업이 기술과 성장성 등을 심사받아 상장할 수 있도록 한 제도다. 지난해 말 기준 바이오 기업 93곳을 포함한 업체 143곳이 이 방식으로 상장했다. 지난해 기술특례상장 건수는 31건으로 역대 최대였다.

바이오업계에선 “상장 심사가 더 엄격해졌다”는 반응이다. 한국거래소는 지난해 기술특례상장 시 평가하는 항목 수를 26개에서 35개로 늘렸다. 기술성과 시장성을 보다 면밀히 판단해 투자자를 보호하겠다는 차원이었다. 기술 혁신성·신뢰성과 경쟁 제품 대비 사업화 능력을 입증하는 항목 등이 추가됐다. 상장을 추진 중인 한 바이오 업체 관계자는 “이젠 상장 전에 기술수출을 해야 한다는 게 업계 전반의 인식”이라며 “기술 수출을 위해선 연구개발(R&D)을 위한 자금 확보가 전제돼야 하는데 이 자금을 마련하려고 하는 기업공개(IPO) 심사에서 계약 성과를 따지는 것은 순서가 뒤바뀐 꼴”이라고 했다.

이에 대해 한국거래소 관계자는 “기술이전 계약은 사업성을 증명하는 하나의 수단일 뿐 국제학술지 논문 게재 등 다른 공인된 성과가 충분하면 기술 이전 없이도 상장이 가능하다”고 해명했다.

지난 2월 7일엔 포괄공시 가이드라인이 바뀌면서 임상 공시 방식도 바뀌었다. 임상에 사용한 1차 평가지표와 통계적 유의성 등을 기재하도록 했다. 매출의 10% 이상 규모로 체결한 기술이전 계약은 의무 공시 대상이 됐다. 업계 관계자는 “수익원 확보를 병행하지 못한 벤처기업은 사실상 모든 기술이전 내역을 공개해야 하는 상황”이라며 “신약 개발에 집중하는 바이오 업체들의 부담이 더 커질 것”이라고 말했다.

이주현 기자 deep@hankyung.com

한국거래소에 따르면 지난해 코스닥 시장에 기술특례 방식으로 상장한 바이오 기업은 차백신연구소 툴젠 지니너스 등 9곳이다. 바이오가 아닌 다른 산업군에서 같은 방식으로 상장한 기업(22곳)의 절반에도 못 미쳤다. 바이오 기업이 17곳, 바이오 외 기업이 9곳 상장했던 2020년과는 대조적인 결과다. 2005년 기술특례상장제도가 도입된 후 기술특례상장에서 바이오 기업 비중이 50%에 못 미친 것은 지난해가 처음이다.

진단을 제외한 의료기기 분야에선 상장 사례가 한 곳도 안 나왔다. 2018년 의료기기 업체 3곳이 상장한 이후 2019년(2곳), 2020년(1곳) 등 해마다 그 수가 감소하더니 지난해엔 명맥이 끊겼다. 기술특례상장 제도는 매출이나 수익이 떨어지는 기업이 기술과 성장성 등을 심사받아 상장할 수 있도록 한 제도다. 지난해 말 기준 바이오 기업 93곳을 포함한 업체 143곳이 이 방식으로 상장했다. 지난해 기술특례상장 건수는 31건으로 역대 최대였다.

바이오업계에선 “상장 심사가 더 엄격해졌다”는 반응이다. 한국거래소는 지난해 기술특례상장 시 평가하는 항목 수를 26개에서 35개로 늘렸다. 기술성과 시장성을 보다 면밀히 판단해 투자자를 보호하겠다는 차원이었다. 기술 혁신성·신뢰성과 경쟁 제품 대비 사업화 능력을 입증하는 항목 등이 추가됐다. 상장을 추진 중인 한 바이오 업체 관계자는 “이젠 상장 전에 기술수출을 해야 한다는 게 업계 전반의 인식”이라며 “기술 수출을 위해선 연구개발(R&D)을 위한 자금 확보가 전제돼야 하는데 이 자금을 마련하려고 하는 기업공개(IPO) 심사에서 계약 성과를 따지는 것은 순서가 뒤바뀐 꼴”이라고 했다.

이에 대해 한국거래소 관계자는 “기술이전 계약은 사업성을 증명하는 하나의 수단일 뿐 국제학술지 논문 게재 등 다른 공인된 성과가 충분하면 기술 이전 없이도 상장이 가능하다”고 해명했다.

지난 2월 7일엔 포괄공시 가이드라인이 바뀌면서 임상 공시 방식도 바뀌었다. 임상에 사용한 1차 평가지표와 통계적 유의성 등을 기재하도록 했다. 매출의 10% 이상 규모로 체결한 기술이전 계약은 의무 공시 대상이 됐다. 업계 관계자는 “수익원 확보를 병행하지 못한 벤처기업은 사실상 모든 기술이전 내역을 공개해야 하는 상황”이라며 “신약 개발에 집중하는 바이오 업체들의 부담이 더 커질 것”이라고 말했다.

이주현 기자 deep@hankyung.com