메가존, 대형 PEF·KT 손잡아

베스핀글로벌, 1000억원 유치

디지털전환 열풍에 실적 호전

대형 SI·보안업체도 경쟁 합류

뭉칫돈 몰리는 MSP

앞서 업계 1위 메가존그룹에는 거물급 PEF와 전략적투자자(SI)의 ‘러브콜’이 잇따랐다. 핵심 계열사인 메가존클라우드에 MBK파트너스, IMM프라이빗에쿼티 등 국내 1, 2위 PEF가 앞다퉈 거액을 투자한 것이다. 4000억원을 투자받은 이 회사는 단번에 유니콘 기업 반열에 올라섰다. KT 역시 최근 1300억원을 투자했다. 주요 MSP로 꼽히는 베스핀글로벌은 이달 1000억원 규모 투자 유치 작업을 마무리한다.

MSP는 클라우드 솔루션을 들여와 기업에 잘 맞게 구축해 주는 일종의 ‘솔루션 중개상’이다. 다만 아마존웹서비스(AWS)·마이크로소프트(MS)·구글 등 물리적 인프라를 제공하는 클라우드서비스업체(CSP)에 주는 원가 자체가 높다. 마진이 박한 구조적 문제를 안고 있다. 국내에선 편의성이나 확장성이 부각되지 못하고, 정보 유출 등을 우려해 도입을 꺼리는 경우도 많았다. 주요 MSP가 장기 적자에 허덕인 배경이다.

역대 최고 실적…시장 진출 잇따라

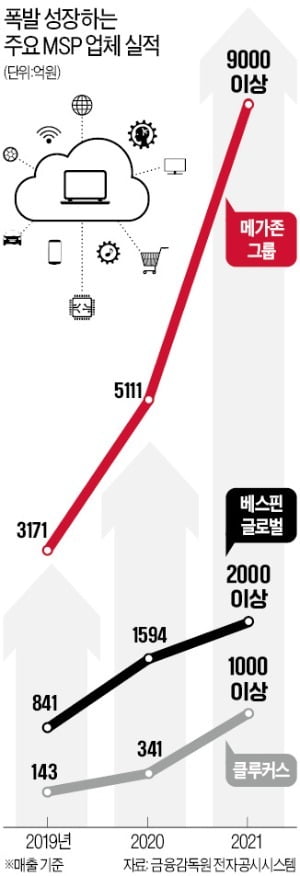

분위기가 달라진 건 비교적 최근이다. 2020년 코로나19 확산 이후 디지털전환이 화두로 떠오르며 업체들이 몸집을 늘리기 시작했다. 선택한 생존 전략은 ‘규모의 경제’였다. 산업계 디지털전환 수요가 늘어나던 시점부터 영업망 자체를 키워 인건비 등 투입 비용을 메우기 시작했다. 채용과 계약 수를 가파르게 늘리자 적자 폭이 줄어들기 시작했다. 2018년 600명과 300명에 불과했던 메가존그룹과 베스핀글로벌은 현재 1800명, 900명까지 인력을 늘린 상태다.업계 1, 2위인 메가존그룹과 베스핀글로벌은 지난해 역대 최대 실적을 올린 것으로 알려졌다. 메가존그룹은 메가존·메가존클라우드·제니스앤컴퍼니 등 그룹 내 주요 MSP 3사 및 LG CNS와 만든 조인트벤처(JV) 클라우드그램이 영업망을 촘촘히 운용하고 있다. 이들 합산 매출은 업계 최초로 9000억원을 넘어설 전망이다. 베스핀글로벌과 클루커스 역시 각각 매출 2000억원, 1000억원을 처음으로 돌파할 것으로 보인다. 메가존클라우드는 지난해 월 단위로 손익분기점(BEP)을 넘기도 해 올해 흑자 전환이 유력하다.

업황 호재는 당분간 이어질 전망이다. 클라우드 기반의 서비스형 소프트웨어(SaaS)가 대세로 자리잡고 있기 때문이다. 전사적자원관리(ERP)·인력관리(HR) 등 전통 영역뿐만 아니라 보안·협업툴·데이터 관리 등 각종 소프트웨어(SW)에 클라우드가 접목되고 있다. 시장조사업체 스태티스타에 따르면 글로벌 SaaS 시장 규모는 지난해 1455억달러(약 177조1463억원)로 3년 전 대비 세 배 성장했다. CSP 여러 곳을 섞어 쓰는 ‘멀티 클라우드’도 각광받고 있다. 도입 과정에선 MSP 역할이 중요한 분야다.

신규 시장 진출에 나선 기업도 잇따르고 있다. 삼성SDS·LG CNS·SK C&C 등 주요 SI 3사가 이미 MSP 사업 확대를 선언한 가운데, KT DS 등 통신업체 자회사와 안랩 등 보안업체까지 최근 영업망을 넓히고 있다. 클라우드업계 관계자는 “특히 조직 규모를 앞세운 SI 사업자의 위협이 커질 것”이라며 “고객을 끌어가려는 치열한 움직임이 뚜렷해지고 있다”고 전했다.

이시은/박시은 기자 see@hankyung.com

![[단독] 강호동도 손 털었다…가로수길 빌딩 166억에 매각](https://img.hankyung.com/photo/202412/03.24235461.3.jpg)