에너지 주 너무 올랐나? "비중확대→중립"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

BCA리서치는 10일(미 동부 시간) "에너지 섹터에 대한 기존 '비중 확대' 투자 의견을 '중립'으로 낮춘다"라고 발표했다. BCA리서치는 지난해 11월 22일 비중 확대 의견을 제시했었다. 이후 뉴욕 증시의 에너지 업종 수익률은 S&P500 지수에 비해서 상대적으로 60% 올랐다.

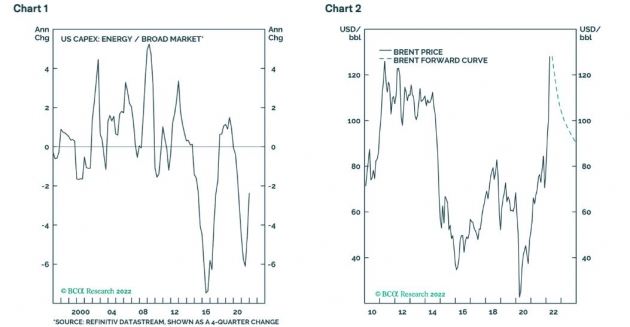

BCA리서치가 투자의견을 낮춘 이유는 최근 지정학적 위기 고조에 따른 유가 급등으로 미국 셰일오일을 포함해 사우디아라비아, 아랍에미레이트 등의 원유 공급이 증가할 것으로 예상하기 때문이다. BCA는 "원유 생산 증가 속에 브렌트유는 2022년 하반기까지 85달러로 떨어질 것"이라며 "이는 극도로 백워데이션(backwardation) 되어 있는 에너지 선물 곡선에 반영되어 있다고 밝혔다. 백워데이션은 선물 시장에서 근월물 가격이 원월물 가격보다 높은 상태를 말한다. 올해 연말 마감되는 원유 선물 가격은 현물 가격보다 훨씬 낮은 상태를 유지하고 있다.

BCA리서치는 또 "OPEC 회원국들은 즉시 증산할 수 있지만, 미국 셰일 생산업체가 증산하려면 약 6개월이 걸린다"면서 셰일 업계의 자본 지출 증가를 예상했다. BCA는 "셰일 업계가 새로운 투자 지출 증가 주기의 초기 단계에 있다고 본다"면서 자본 지출 증가가 예상되는 셰일 업체들에 대한 중립 의견을 제시했다. 반면 하위 업종인 에너지 장비 및 시추 서비스(E&S)에 대해선 '비중 확대'를 의견을 유지한다고 밝혔다.

다만 모건스탠리는 여전히 에너지 업종에 대한 '비중 확대'를 권고하고 있다. 모건스탠리는 "단기적으로 유가는 100~150달러에서 움직일 것"으로 예상하면서 "에너지 생산 및 탐사 부문 주식이 잠재적 상승 여력을 갖고 있다"고 밝혔다. 유가가 높다는 것은 에너지 업체에 더 많은 이익을 의미하며, 이들의 주가는 이런 현금 흐름을 고려할 때 아직 S&P500 지수 평균보다 할인되어 거래되고 있다고 설명했다.

뉴욕=김현석 특파원 realist@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)