두 회사의 전체 매각가는 9000억~1조원으로 거론된다. 매각 측은 지난해 회사의 현금창출력을 나타내는 상각전영업이익(EBITDA)이 1000억원 수준까지 오른 점을 내세우고 있다. 시장에선 중견그룹인 글로벌세아, KG그룹과 국내외 사모펀드(PEF)운용사 등을 잠재 인수 후보로 꼽고 있다.

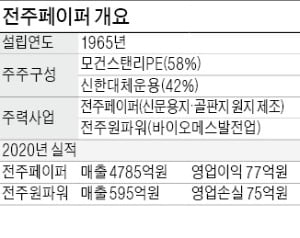

모건스탠리PE와 신한대체운용은 2008년 노르웨이 노스케스코그로부터 전주페이퍼를 약 8100억원에 인수했다. 이후 수차례 매각을 시도했지만 지금까지 새 주인을 찾지 못했다. 주력 사업인 신문용지 제작 수요가 점차 줄어들며 실적이 악화된 게 원인이었다.

회사는 주력 사업을 신문용지에서 골판지 원지로 바꾸는 대대적인 사업 전환에 나섰다. e커머스(전자상거래) 시장이 커지며 택배 포장에 쓰이는 골판지 원지 수요가 증가한다는 데 베팅했다. 2018년 신문용지 제조에 쓰이던 설비를 골판지 원지 전용으로 바꾼 데 이어 지난해 300억원을 추가 투자해 연간 100만t 규모 골판지 원지 생산 설비를 갖췄다. 회사가 생산하는 전체 지류의 80%가 골판지 원지일 정도로 사업 전환에 성공했다.

신사업으로 뛰어든 발전 사업도 ESG 테마에 맞춰 주목받으며 몸값을 끌어올리고 있다. 회사는 2010년 바이오메스 열병합발전소를 세워 신재생에너지 사업에 발을 들였다. IB업계 관계자는 “신재생발전 사업이 각광받으면서 전주페이퍼 이상으로 전주원파워에도 투자자들의 관심이 쏠리고 있다”고 말했다.

차준호/박시은 기자 chacha@hankyung.com