SK에코플랜트, 내년 상장 추진…주관사 선정 착수

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

21일 SK에코플랜트는 국내외 주요 증권사에 유가증권시장 상장을 위한 제안요청서(RFP)를 발송했다고 밝혔다. 증권사의 제안서를 받아 예비후보자 선정 등을 거쳐 내달 중 주관사단을 최정 선정할 예정이다. 이르면 내년 하반기 상장을 목표로 한다.

SK에코플랜트는 ESG(환경·사회·지배구조) 경영 강화 기조에 따라 환경 및 신재생에너지 사업을 확대해 왔다. 지난해 5월 SK건설에서 SK에코플랜트로 사명을 변경한 것도 이같은 흐름에서다.

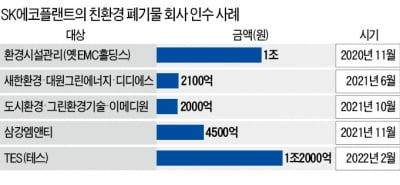

앞서 2020년부터 국내 초대형 환경플랫폼 기업인 환경시설관리(옛 EMC홀딩스)를 인수한 것을 비롯 총 6곳의 환경기업을 인수했다. 지난달 세계 최다 거점을 보유한 글로벌 전기·전자 폐기물 기업 테스(TES)를 인수해 글로벌 정보기술(IT)기기 및 전기차 배터리 재활용 사업에 진출했다.

세계적인 연료전지 제작사인 미국 블룸에너지와 블룸SK퓨얼셀을 설립해 2020년 10월부터 경북 구미 공장에서 친환경 연료전지(SOFC)를 생산 중이다. 지난해 약 3000억원을 투입해 블룸에너지 지분을 취득하기도 했다. 그밖에 해상풍력발전 기자재인 하부구조물 제작기업 삼강엠앤티의 경영권을 확보하고, 베트남 지붕태양광 사업에도 진출했다.

SK에코플랜트는 신용등급, 부채비율 등 재무안정성 개선에도 주의를 쏟고 있다. 올해부터 환경 및 신재생에너지 사업 분야의 실적 성장세가 본격화하면서 회사 영업현금흐름도 크게 개선될 것이란 설명이다. 지난달 출범한 SK에코엔지니어링의 상환전환우선주(지분 50.01%)를 매각해 4500억원의 자금을 확보했다. 프리IPO(상장 전 지분투자)로 사모펀드 대상 약 6000억원 규모의 전환우선주(CPS)를 발행하고, 추가로 4000억원 규모의 상환전환우선주(RCPS)를 발행하는 등 총 1조원 가량의 자본 확충에 나설 계획이다.

조성옥 SK에코플랜트 코퍼레이션스트레티지 센터장은 "다수의 환경기업 M&A를 성사시키며 이미 국내 최대 환경사업자 위상을 확보했고 수소연료전지·해상풍력 등 친환경 에너지 시장에 성공적으로 진입했기 때문에 2023년에는 기업가치를 보다 높게 평가받을 수 있을 것으로 기대한다"며 "성공적인 IPO를 통해 국내 및 아시아 1위를 넘어 글로벌 환경사업의 선도기업으로 자리매김할 수 있는 토대를 마련해 나갈 것"이라고 강조했다.

신연수 기자 sys@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)