2분할안 수정·주주환원 3배 인상도 허사

매각방어장치 사라지자 매각설 부상

상폐 면하려 실시한 증자가 '분란의 씨앗'

6000억엔 수혈 받고 8500억엔 주주환원

◆주총 룰까지 바꿨는데

도시바는 "24일 개최한 임시 주주총회에서 회사가 제안한 기업 분할안이 주주들의 지지를 50% 이상 얻지 못해 부결됐다"고 발표했다. 작년 11월 도시바는 회사를 인프라서비스와 디바이스, 세계 2위 낸드플래시 업체인 기오시아홀딩스(옛 도시바메모리) 지분 40%를 보유한 관리회사 등 3개로 나누고 2023년 하반기에 재상장한다는 계획을 발표했다.일본 내부에서 도시바 분할안은 일본 대기업의 고질병인 ‘복합기업 디스카운트(경영의 비효율 때문에 기업 전체 가치가 계열사 가치의 합보다 낮은 현상)’를 해소할 조치로 기대를 모았다. 하지만 도시바의 지분 25% 이상을 보유한 행동주의 펀드들이 "미니 도시바 3개가 생겨날 뿐"이라며 반대의사를 표명하자 계획이 휘청거렸다.

산업경쟁력강화법 특례조치를 신청해 주주총회의 룰도 바꿨다. 특례조치를 인정받으면 주주 3분의 2 이상의 찬성을 얻어야 하는 특별결의 대신 50% 이상의 찬성만 있으면 되는 일반결의로 분할안을 통과시킬 수 있다. 그런데도 도시바는 과반의 지지를 얻는데 실패했다.

분할안 부결 이후 도시바 매각설이 힘을 얻는 이유는 매각 방어 장치이기도 했기 때문이다. 작년 3월 영국계 PEF CVC캐피털은 2조3000억엔에 도시바 지분 100%를 인수해 상장폐지시키겠다는 제안을 했다.

매각을 주도한 구루마다니 노부아키 사장을 몰아내고 새 최고경영자(CEO)로 임명된 쓰나카와 사토시 사장이 비상장화(회사 매각)을 반대하면서 내놓은 타개책이 기업분할안이었다.

도시바가 기업분할을 밀어붙일 때도 글로벌 PEF와 인수협상을 벌인다는 설은 끊이지 않았다. 지난달 말 닛케이 계열 주간지 닛케이비즈니스는 "블랙스톤과 도시바가 매각협상을 벌인다"고 보도했다. 양측은 이를 즉각 부인했다.

다만 글로벌 PEF가 도시바를 인수하더라도 단독으로 성사시키기는 어려울 것이라는 분석이 지배적이다. 도시바는 원자력 발전소 등 국가 안전보장과 직결되는 기술을 가지고 있어 일본 정부가 승인하지 않을 가능성이 높기 때문이다.

작년 4월 인수를 추진했던 CVC캐피털도 정부 산하 펀드인 산업혁신투자기구(JIC)와 정책금융회사인 일본정책투자은행(DBJ)과 컨소시엄 구성을 시도했다.

◆분란의 씨앗, 시작은

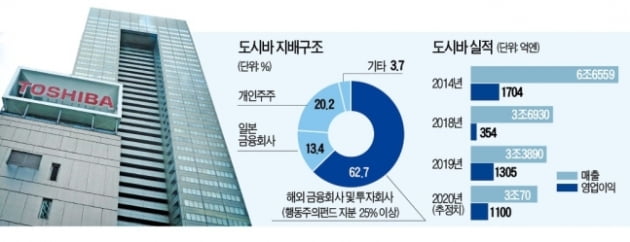

행동주의 펀드가 도시바의 경영을 좌우하게 된 건 2015년 대규모 회계부정 사태가 시발점이다. 도시바가 2008~2014년 7년간 2200억엔의 이익을 부풀린 사실이 드러나면서 전·현직 사장 세 명이 한꺼번에 사임했다.도시바가 2006년 인수한 원자력발전 자회사 웨스팅하우스에서 발생한 대규모 손실은 도시바의 지배구조뿐 아니라 재무구조까지 무너뜨렸다. 웨스팅하우스로부터 7000억엔 이상의 손실을 떠안아 자본잠식에 빠진 도시바는 2017년 12월 6000억엔 규모의 증자를 실시했다. 2년 연속 자본잠식으로 인한 상장폐지를 막기 위한 조치였다.

행동주의 펀드는 경영활동 감시를 통해 기업의 불필요한 낭비를 막고 효율성을 높인다는 평가를 받는다. 반면 도시바는 행동주의 펀드에 지나치게 끌려다닌다는 분석이 많다.

사장 연임이나 임원 선임에 대한 반발을 누그러뜨리기 위해 도시바는 2018년 6월 7000억엔, 2021년 주주총회에서 1500억엔의 주주환원계획을 발표했다. 2017년 증자로 수혈한 자금보다 주주환원을 위해 쏟아부은 자금이 2500억엔 더 많다.

분할계획을 2분할안으로 수정하면서 도시바는 당초 2년간 1000억엔이었던 주주환원 규모를 3000억엔으로 3배 늘렸다. 주주환원 규모가 도시바의 연구개발비와 맞먹는다. 늘어난 2000억엔은 비주력 계열사를 팔아서 마련한다.

산케이신문은 "벌어들인 이익의 일부를 돌려주는게 아니라 사업체를 팔아서 주주환원 자금을 마련하는 건 순서가 잘못됐다"고 지적했다.

도쿄=정영효 특파원 hugh@hankyung.com