'반토막' 난 LG생건, 반격카드는 '北美 공략'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

中사업 부진, 추락한 황제株

비중 큰 중국서 '후' 브랜드 부진

현지 MZ세대는 자국제품 선호

증권가 "1분기 전망도 어둡다"

사측은 "뷰티 사업 등 다변화"

맞춤형 염모제 미국 시장 출시

비중 큰 중국서 '후' 브랜드 부진

현지 MZ세대는 자국제품 선호

증권가 "1분기 전망도 어둡다"

사측은 "뷰티 사업 등 다변화"

맞춤형 염모제 미국 시장 출시

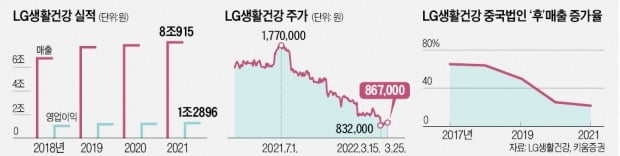

‘차이나 리스크’에 빠진 실적

LG생활건강 주가는 25일 전날보다 0.23% 오른 86만7000원에 마감됐다. 지난해 7월 178만4000원의 반토막에도 못 미치는 주가다. LG생활건강은 코로나19가 증시를 강타한 2020년 3월에도 100만원 밑으로 떨어진 적이 없었다. 지난해 상반기까지 매분기 사상 최대 실적을 갈아치웠다. 황제주가 추락하기 시작한 것은 지난해 하반기부터다. 올 1월 11일엔 2017년 10월 12일(97만5000원) 이후 4년여 만에 처음으로 100만원대 아래로 주저앉은 후 좀체 반등 모멘텀을 마련하지 못하고 있다.

최근 중국 화장품 시장 지형이 크게 바뀌고 있다. 성장세 둔화 속에 한국 제품에 대한 수요가 감소하고 있다. 중국의 MZ세대(밀레니얼+Z세대) 사이에서는 ‘화시즈(花西子)’ 등 자국 제품을 선호하는 경향이 짙어지고 있다. 유로모니터에 따르면 지난해 중국 기초화장품 시장 점유율 상위 10개 브랜드 가운데 한국 화장품은 한 개도 없었다. 따이궁이 높은 할인율을 요구한 배경이다.

LG생활건강의 중국 시장과 ‘후’ 브랜드 매출 의존도가 지나치게 높은 게 ‘아킬레스건’이 됐다는 분석도 나온다. 지난해 기준 후 매출은 약 2조9200억원으로, 화장품 사업 매출(4조4414억원)의 약 66%에 달한다. LG생활건강의 전체 매출에서 차지하는 비중도 약 36%다. 중국 매출 비중은 약 50%, 중국 매출에서 후 브랜드가 차지하는 비중은 75% 안팎이다.

북미 뷰티 시장 공략 성과낼까

1분기 실적 전망도 밝지 않다. 중국의 코로나19 재확산에 따른 방역 강화로 오프라인 화장품 매출 증가가 어려운 환경이다. 박신애 KB증권 연구원은 “중국 소비 위축에 따른 실적 우려가 커지고 있다”며 “한국 면세점 수요 부진도 지속됨에 따라 1분기 실적 조정이 불가피하다”고 분석했다.LG생활건강은 올해 브랜드와 수출국 다변화, 디지털 전략 강화 등을 통해 실적 개선과 주가 부양을 꾀한다는 계획이다. 최근 수년간 인수합병(M&A)을 통해 확보한 ‘피지오겔’ ‘유시몰’ ‘알틱 폭스’ 등 글로벌 인지도의 브랜드를 앞세워 미국 시장 공략에 본격적으로 나선다. 뷰티 사업에도 공들이고 있다. 지난달 미국 헤어케어 전문 기업 파루크시스템즈와 함께 스마트 맞춤형 염모제 시스템 ‘LG CHI 컬러 마스터’를 개발해 미국의 100여 개 헤어살롱에 선보였다. 소비자가 원하는 최적의 헤어 컬러를 그 자리에서 바로 제조·제공하는 신개념 맞춤형 염모 시스템이다.

김명주 한국투자증권 연구원은 “작년 중국 광군제 등에서 거둔 양호한 실적 등을 고려하면 최근 주가 급락은 과도하다”며 “중장기적으로 안정적인 사업 포트폴리오를 구축하면 주가가 반등할 수 있을 것”으로 내다봤다.

전설리 기자 sljun@hankyung.com

![[시사중국어학원] 착 붙는 중국어 회화 : 조잡하다](https://img.hankyung.com/photo/202203/0Q.29397997.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)