“SK바사, 노바백스백신 검수 지연으로 1분기 기대치 밑돌 것”

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

신한금융투자 분석

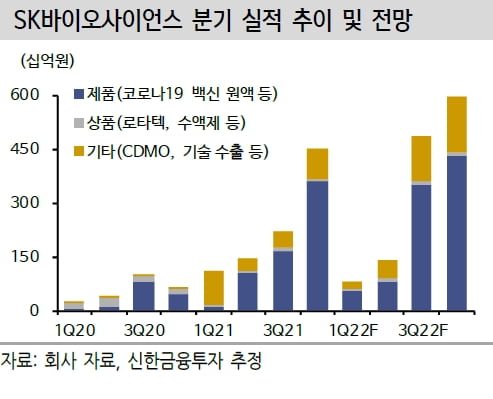

1분기 매출 및 영업이익은 각각 830억원과 271억원으로 예상했다. 전년 동기 대비 각각 26.3%와 49.5% 감소한 수치다.

컨센서스 대비로는 매출과 영업이익이 각각 63%와 78% 적을 것으로 봤다. 노바백스 코로나19 백신에 대한 검수가 늦어지며 의약품 위탁개발생산(CDMO) 매출이 줄어든 영향이다.

노바백스 백신에 대한 검수 지연 문제는 2분기에 해결될 것으로 예상했다. 2분기 이후로는 정부와 계약한 완제의약품(DP) 매출이 반영되며 점진적으로 실적이 개선될 것이란 관측이다.

자체 개발 중인 코로나19 백신 ‘GBP510'은 이달 말 임상 3상 결과를 공개할 것으로 봤다. 이후 국내 식품의약품안전처 허가 및 유럽의약품청(EMA)의 순차 심사(롤링 리뷰)를 신청할 것이란 관측이다. GBP510 매출은 하반기에 본격화될 것으로 전망했다.

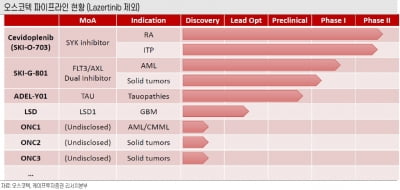

SK바이오사이언스는 최근 기자간담회를 통해 바이러스전달체(바이럴벡터) CDMO, 메신저리보핵산(mRNA) 플랫폼 확보, 백신 후보물질 기술도입 등 다수의 성장 전략을 제시했다. 이로 인한 성과들로 인해 향후 기업가치가 재평가될 것이란 판단이다.

이동건 연구원은 “상반기 실적은 컨센서스를 밑돌겠지만 GBP510의 국내 허가 시점에 따라 정부와의 선구매계약 매출이 반영되면 실적 추정치 상향도 가능하다”며 “현 시점에서는 숫자보다 중장기 성장 잠재력에 주목할 필요가 있다”고 말했다.

박인혁 기자

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)