금융위 "소액주주 보호 위해 물적분할 후 동시상장 규제 필요"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

이수영 금융위원회 자본시장과장은 19일 자본시장연구원(자본연) 주관으로 열린 정책 세미나에서 “자본연의 발표를 통해 물적분할과 모·자회사 동시상장이 기존 모회사 소액주주에게 불리한 영향을 주고 있다는 점이 확인됐다”며 “그동안 당국에서도 정밀한 실증적 계량 분석이 없어 정책 마련에 어려움이 있었는데 이번 발표가 큰 도움이 될 것 같다”고 말했다.

이어 “지난달 기업지배구조보고서 가이드라인 개정안을 통해 물적분할 등 기업 소유구조를 변경할 경우 모회사 주주에게 충분히 설명하고 합의안을 받도록 했다”며 “여기에 더해 추가적인 제도 마련이 필요하다고 생각해 다양한 방안을 검토하고 있다”고 덧붙였다.

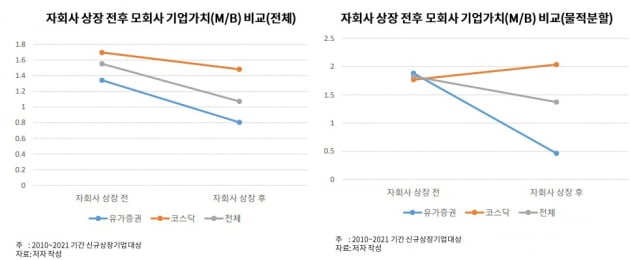

자본연이 2010년부터 2021년까지 기업분할 공시 482건을 전수조사한 결과 모·자회사 동시상장은 기업가치 측면에서 부정적으로 작용하는 것으로 드러났다. 남길남 자본연 선임연구위원은 “동시상장 모회사의 기업가치는 자회사 상장 이후 통계적으로 유의하게 하락했다”며 “동시상장 자회사는 일반 신규상장 기업 대비 낮은 기업가치를 부여받았다”고 설명했다.

이어 “물적분할이 주주 간 이해충돌로 이어지는 경우에 대해 제도적 해소 방안이 필요하다”며 “물적분할 후 자회사 상장 시 모회사 주주에게 주식매수청구권을 부여하는 것이 하나의 방안이 될 수 있을 것”이라고 제안했다.

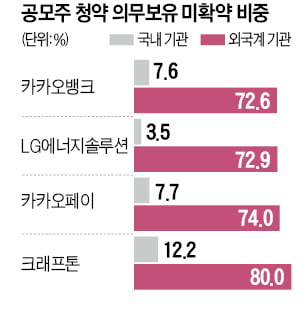

한편 이날 세미나에서는 상장기업의 스톡옵션(주식매수선택권) 행사와 관련한 문제도 논의됐다. 앞서 지난해 12월 카카오페이 경영진 8명이 스톡옵션으로 받은 주식 44만993주를 팔아 878억원을 현금화하면서 논란이 불거진 바 있다.

김민기 자본시장연구원 연구위원은 “스톡옵션의 본래 도입 취지인 '장기성과 제고'와 달리 전체 스톡옵션의 약 50%가 법정 최소기한(부여일 기준 2년 뒤 행사 가능) 이후 6개월 내에 행사됐다”며 “신규 상장기업의 경우 회사 임원이 상장 후 조기에 스톡옵션을 행사해 매도하는 행태가 다수 발견됐다”고 말했다. 이어 “스톡옵션 행사 후 주식을 장기적으로 보유하도록 유도할 필요가 있다”며 “투자자 보호를 위해 현재 코스닥 기업에만 의무화된 스톡옵션 행사 공시를 유가증권시장 상장사에도 확대해야 한다”고 강조했다.

서형교 기자 seogyo@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)