현행 제도는 '주는 돈'

유산취득세는 '받는 돈'

기준으로 과세액 결정

OECD國 대부분 도입

부모의 30억 자산

자녀 3명에게 상속 땐

10억→7억 총세액 감소

자녀 1명이면 세액 같아

유산세와 유산취득세, 차이는?

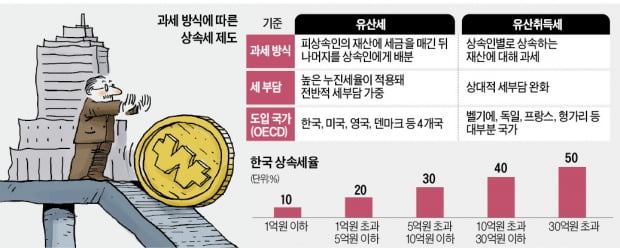

상속세와 증여세를 과세하는 방식은 크게 유산세와 유산취득세로 나뉜다. 유산세 방식은 피상속인 혹은 증여자가 남긴 총 이전재산을 기준으로 납부해야 할 세액이 결정된다. 반면 유산취득세 방식은 각 상속인 또는 증여를 받는 사람이 이전받은 재산을 기준으로 납부세액이 정해진다. 간략하게 정리하면 유산세 방식은 주는 돈을 기준으로, 유산취득세 방식은 받는 돈을 기준으로 세금을 낸다는 의미다. 현재 상속세는 유산세 방식으로, 증여세는 유산취득세 방식으로 부과된다.이 둘이 같은 게 아니냐고 반문할 수 있지만, 상속 또는 증여 액수에 따라 세율이 달라진다는 점을 감안하면 차이가 커질 수 있다. 상속세와 증여세의 세율은 최저 10%, 최고 50%로 누진과세 구조다. 구체적으로는 △1억원 이하 10% △1억원 초과~5억원 이하 20% △5억~10억원 30% △10억~30억원 40% △30억원 초과 50%가 적용된다.

한국조세재정연구원이 지난해 국회에 제출한 보고서에 따르면 과세 방식에 따라 부담 세액이 크게 차이 날 수 있다. 보고서는 부모가 자녀에게 30억원을 상속한다고 가정했고, 계산 편의를 위해 공제제도와 증여재산 합산 과세제도 등은 고려하지 않았다. 자녀가 1명이면 유산세와 유산취득세 모두 부담세액이 10억4000만원이다. 하지만 자녀가 3명이라면 유산세의 경우 총 부담세액은 10억4000만원 그대로지만, 유산취득세 방식으로 하면 7억2000만원으로 줄어든다. 유산취득세 방식을 기준으로 삼으면 각 자녀에게 이전된 자산(10억원)을 기준으로 해 최대 30% 세율이 적용되기 때문이다.

반면 피상속인 또는 증여자가 2명 이상인데 이들이 일정한 기간을 두고 상속 또는 증여할 경우 상황이 바뀔 수 있다. 유산세 방식은 피상속인이나 증여자가 다르면 자산이전 시점마다 부담 세액이 결정되지만, 유산취득세 방식은 일정 기간 내 이전하면 피상속인 또는 증여자를 동일인으로 간주한다. 수차례의 자산이전 금액을 더해서 부담 세액을 결정한다는 의미다.

보고서는 아버지가 2015년에 10억원을 자녀 1명에게 증여하고, 어머니가 2020년에 10억원을 추가로 증여했다고 가정했다. 유산취득세 방식을 적용하면 자녀의 총 부담세액은 6억4000만원이지만, 유산세 방식으로는 부담 세액이 4억8000만원으로 줄어든다.

유산취득세 도입 가능할까

그렇다면 새 정부는 상속세 과세 방식을 유산취득세 방식으로 바꿀 수 있을까. 일단 추 후보자는 의지를 밝혔다. 문재인 정부에서도 이를 검토한 적이 있다. 홍남기 부총리 겸 기획재정부 장관은 지난해 10월 국정감사에서 “개편을 짚어보고 있다”고 말했다. 정부는 한 달 뒤 유산취득세 방식 적용을 ‘중장기적 검토과제’로 하겠다며 당장 도입하지는 않겠다는 방침을 밝혔다.새 정부가 상속세 개편을 추진하면 다수 야당인 더불어민주당이 반대할 가능성도 있지만, 과거 정부에서 한 차례 검토한 사안인 데다 상속세 부담이 과도하다는 여론이 많기 때문에 찬성할 수 있다는 관측도 나온다. 직계비속에 상속세를 부과할 때를 기준으로 놓고 보면 한국의 상속세 최고세율(50%)은 경제협력개발기구(OECD) 평균치(27.1%)와 비교해 압도적으로 높다.

다른 나라 사례를 봐도 유산취득세가 일반적이다. OECD 회원국 중 유산세 방식을 채택한 국가는 한국과 미국, 영국, 덴마크 등 4개국밖에 없다.

도병욱 기자 dodo@hankyung.com

![[단독] 강호동도 손 털었다…가로수길 빌딩 166억에 매각](https://img.hankyung.com/photo/202412/03.24235461.3.jpg)