중국이 세계 최대 IPO 시장으로 성장한 이유 [이규엽의 중국증시 파노라마]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

한경닷컴 더 머니이스트

중국, 주식발행 등록제 전면 시행

"증시 변동성 우려되지만…장기적 호재"

중국, 주식발행 등록제 전면 시행

"증시 변동성 우려되지만…장기적 호재"

4월 중국 수출입 규모는 전월 대비 1.7% 감소한 4961.2억 달러였습니다. 수출은 전년 동기 대비 3.9% 증가했지만 전월 증가율인 14.7% 대비 10.8%포인트 하락했습니다. 수입은 전년 동기 대비 증가율이 0%이며 규모면에서 전월 대비 2.8% 하락했습니다. 4월 제조업 PMI는 전월 대비 2.1포인트 하락한 47.4이며 서비스업 PMI는 전월 대비 6.7포인트 하락한 40.0이었습니다.

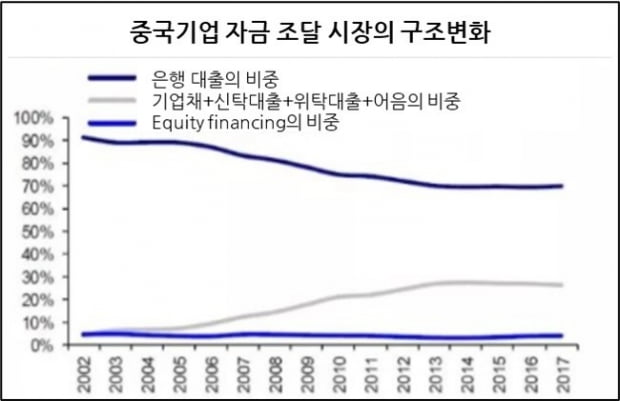

◆중국기업 은행 대출 축소, 직접 금융 확대

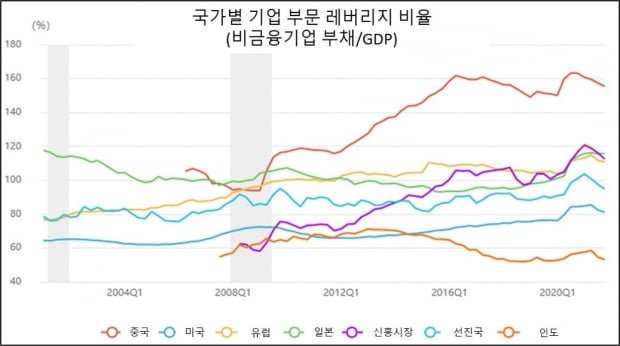

중국 기업들의 자금 조달 경로는 주요 선진국의 기업과 비교해 보면 은행 대출 등 간접금융 비중이 70% 이상으로 높은 편입니다. 직접금융 비중은 미국의 절반 수준인 30% 미만입니다. 주식 발행을 통한 자금조달의 비중은 약 5%에 지나지 않습니다. 따라서 중국기업들의 부채 비율은 상대적으로 높습니다.

◆중국 IPO 제도 개혁…"인가제에서 등록제로"

중국 증권거래소 개장 후 30년 기간 중 주식 발행제도는 허가제, 인가제 및 등록제의 3단계를 거쳤습니다. 현재 중국 증시에서 메인보드는 인가제, 커촹반과 창업반은 등록제를 실시하고 있습니다.

커촹반과 창업반에서 실행하고 있는 등록제에서는 자격에 대한 실질적인 판단 주체는 주관사와 증권거래소이며 증감회는 형식적인 서류 심사 책임만 있습니다. 인가제에서 심사 주체인 증감회는 등록제에서 주관사와 증권거래소의 심사 절차 및 기업의 정보공시에 대해서 심사합니다. 그러나 개별 기업에 대해서는 실체적 판단을 하지 않습니다.

중국 주식시장에서 완전 시장화의 목표를 달성하기 위해서 중국 증권감독당국은 증시에 들어가는 문을 확대하는 동시에 나가는 문을 표준화했습니다.

세계 주요국의 상장폐지율과 비교해보면 런던거래소 9.5%, 나스닥거래소 7.6%입니다만, 중국 거래소의 상장폐지율은 상하이거래소 0.3%, 선전이 0.1%로 낮은 편입니다. 중국 증권감독당국은 앞으로 중국증시에 양질의 회사만 남겨두고 수준 이하의 회사는 상장폐지 쪽으로 유도할 것이라고 여겨집니다.

등록제는 증시의 입구 확대와 출구의 표준화를 통해 시장의 힘을 빌려 상장사 수준을 더 효율적으로 제고했습니다. 인가제 시대에는 중국 증권감독당국이 직접 투자자를 보호하고 금융시장을 안정시키겠다는 명목 하에 까다로운 상장 기준을 요구하고 심사위원들의 노력으로 상장 적격 여부를 심사해왔습니다. 하지만 상장 신청사의 수량이 급증하고 담당 정부 공무원의 부패 리스크로 인해 이런 제도에 대하여 실무적으로 문제가 많이 노출됐습니다.

2021년 등록제를 실행하고 있는 커촹반과 창업반에서 상장 신청부터 최종 상장까지 소요기간은 평균 349일입니다. 반면, 인가제인 메인보드의 경우 상장 신청부터 최종 상장까지 소요기간은 평균 574일입니다.

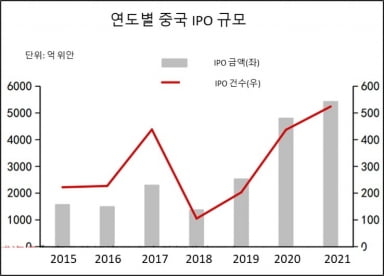

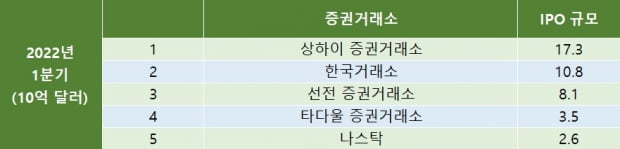

등록제 심사 소요기간 단축과 절차 간소화로 인해 많은 기업들이 커촹반과 창업반 상장을 신청하고 있습니다. 2019년부터 2021년까지 중국 연간 IPO 규모는 지속적으로 성장해 2019년 2532억 위안, 2020년 4805억 위안, 2021년 5466억 위안에 달했습니다. 이 가운데 커촹반과 창업반 IPO가 차지하는 비중이 2019년 44%, 2020년 65%, 2021년 61%로 상대적으로 높습니다.

하반기 메인보드까지 주식 발행 등록제가 도입된다면 중국 IPO 시장 규모는 더욱 확대될 것입니다. 딜로이트 회계법인의 보고서에 따르면 2022년 중국 IPO 시장 규모는 커촹반이 상장회사 170~200개사, 금액은 2100억~2500억 위안, 창업반이 상장회사 210~240개사, 금액은 1600억 ~1800억 위안, 메인보드는 상장회사 120~150개사, 금액은 2000억~2300억 위안에 달할 것으로 전망합니다.

중국 증시에서 전면적 등록제 시행은 초기에 주식 공급량 증가에 따른 변동성이 확대될 수 있습니다. 하지만 궁극적으로 증권시장 개혁을 통해 상장사 수준을 높일 수 있어 호재가 될 것입니다.

<한경닷컴 The Moneyist> 이규엽 한국대성자산운용(주) 대표

독자 문의 : thepen@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)