“JW중외제약, 실적개선 계속될 것…주가 상승여력 충분”

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

상상인증권 분석

JW중외제약은 지난 2~3년간 재무구조 개선 작업과 재고 조정을 시작했다. 그 결과 작년 4분기부터 실적 개선이 시작됐다는 설명이다.

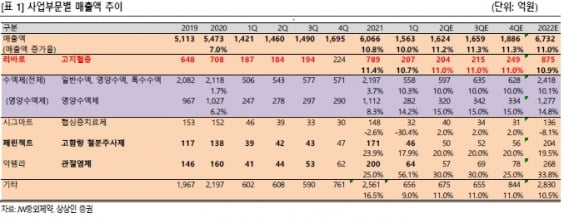

지난 1분기 매출과 영업이익은 각각 1263억원과 132억원을 기록했다. 전년 동기 대비 10%와 42.2% 증가했다.

“수액제·전문의약품 위주 성장 지속될 것”

수액제와 전문의약품이 실적을 이끌고 있으며 이러한 경향은 지속될 것으로 봤다.2022년 매출과 영업이익은 각각 6732억원과 545억원으로 예상했다. 전년 대비 11%와 74.8% 늘어난 수치다.

1분기 수액제 매출은 558억원으로 지난해 1분기 대비 10.3% 증가했다. 그중 영양수액제는 14.2% 늘어난 282억원을 기록했다. 올해 전체 수액제 매출은 영양수액제를 중심으로 전년 대비 10% 증가한 2418억원으로 예상했다.

고지혈증치료제인 ‘리바로’의 1분기 매출은 전년 동기 대비 10.7% 늘어난 207억원이다. 류머티즘 관절염 치료제 ‘악템라’ 매출은 64억원을 기록했다. 코로나19 중증 환자에 대한 처방 허가를 받으며 작년 1분기보다 56% 증가했다. 고용량 철분주사제인 ‘페린젝트’ 매출도 46억원으로 17.4% 성장했다.

로슈에서 도입한 혈우병치료제 ‘헴리브라’는 오는 8월 비항체군까지 보험 적용이 확대될 것으로 전망했다.

하태기 연구원은 “헴리브라는 4주 피하주사 제형으로 기존 정맥주사 대비 편의성이 뛰어난 것으로 평가된다”며 “올 4분기부터 매출이 빠르게 성장할 것”이라고 말했다.

수익성 개선세도 뚜렷할 것으로 봤다. 영업이익률은 지난해 5.1%였지만 올 1분기에 8.4%로 개선됐다. 2022년 이후 영업이익률은 8%대를 기록할 것으로 봤다. 영업실적이 개선되면 영업 및 연구개발 분야를 강화하는 등 미래 성장 잠재력을 높이는 투자가 활발해질 것이란 예상이다.

내년 1분기 아토피藥 기술료 190억원 유입 기대

신약 개발도 꾸준히 진행 중이다.아토피 피부염 치료제인 ‘JW1601’은 협력사 덴마크 레오파마가 현재 글로벌 임상 2상을 진행하고 있다. 내년 1분기에 임상 결과가 나오면 1500만달러(약 190억원)의 단계별기술료(마일스톤)가 유입될 가능성이 있다고 봤다. 중국 심시어에 기술수출한 통풍치료제 ‘URC102’는 현재 중국 임상 2상 신청을 준비하고 있다. 한국과 미국에서 임상 1b상을 진행 중인 급성골수성백혈병치료제인 ‘WP291’와 전임상 단계인 유방암치료제 ‘ST-2286’도 기술이전 가능성이 있다고 했다.

하 연구원은 “영업실적 개선에 대한 기대로 1분기에 주가가 상승했지만 여전히 저평가됐다”며 “금리인상 영향으로 국내 주식 시장의 불확실성이 높지만 장기 관점에서 JW중외제약의 주가는 추가 상승여력이 충분하다”고 말했다.

박인혁 기자 hyuk@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)