"美 상장 주식, 투기적 성격 강해져…이젠 사모펀드가 주류"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

와이드 인터뷰 - 데이비드 레이튼 파트너스그룹 CEO

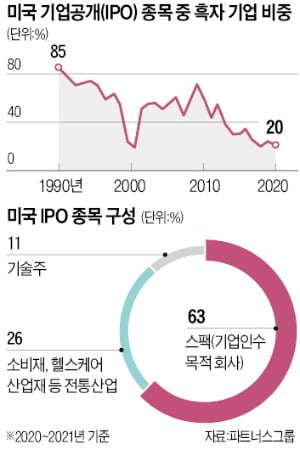

2020년 美 상장사 중

흑자기업 20% 불과

실적 확인 어려운

스팩·기술주 편중 심화

사모 주식, 산업재 등

경제 전반 반영

국내 증권사 통해

개인들도 투자 가능

2020년 美 상장사 중

흑자기업 20% 불과

실적 확인 어려운

스팩·기술주 편중 심화

사모 주식, 산업재 등

경제 전반 반영

국내 증권사 통해

개인들도 투자 가능

레이튼 대표는 “2020년 미국 증시에 새로 상장된 회사 중 주당순이익이 흑자인 회사의 비중이 20%에 불과했다”며 “상장 주식 투자자들은 점점 더 투기적 자산에 노출되고 있다”고 주장했다. 그는 “기업공개(IPO)를 통해 상장 주식시장으로 모이는 돈보다 더 많은 돈이 사모시장으로 유입되고 있다”고 덧붙였다.

레이튼 대표는 “수십억달러를 굴리는 기관투자가들은 포트폴리오의 40% 이상을 사모시장에 투자하는데 개인투자자는 사모시장 접근이 어려워 불공평했다”며 “최근에는 미국의 확정기여형(DC) 퇴직연금제도인 401K가 사모시장에 투자할 수 있도록 제도 개편이 논의되고 있는 등 민주화가 진행 중”이라고 말했다.

그는 “파트너스그룹은 일찌감치 개인투자자들을 위한 맞춤형 상품을 제공하고 있다”고 했다. 분기 단위 혹은 연 단위로 투자하고 환매할 수 있는 ‘에버그린형’ 상품이다. 펀드 약정 후 평균 12년 정도 돈이 묶이는 기존 PE 투자 방식에 비해 유동성이 높은 게 장점이다.

맞춤형 상품 운용은 파트너스그룹이 가지고 있는 PE, 세컨더리, 사모대출(PD), 인프라 자산 등에 분산 투자하는 방식으로 이뤄진다. 유동성이 좋다 보니 목표 수익률은 일반 PEF의 약 20%보다 낮은 8~12% 정도다. 그는 “한국을 비롯한 아시아에서는 삼성증권을 통해 고액 자산가들에게 상품을 판매하고 있다”고 말했다.

파트너스그룹은 1270억달러(약 150조원)의 자산을 운용하는 PEF 운용사다. 스위스 추크가 본사다. 미국 콜로라도주 볼더의 로키산맥 자락에 ‘미국 본사’도 두고 있다. 한국에서도 국민연금, 한국투자공사(KIC) 등 35개 기관투자가로부터 45억달러(약 5조5000억원)를 위탁받아 운용하고 있다.

레이튼 대표는 “파트너스그룹은 레버리지(인수금융) 등 금융기법보다 투자 회사의 기업 가치를 높여 수익을 내왔다”고 강조했다. 그는 “구조적으로 매력적인 서브 섹터(산업의 하위 분야)를 찾아 해당 섹터에서 경쟁력을 갖춘 기업에 투자한 뒤 추가(add-on) 인수를 통해 회사를 성장시키는 전략을 주로 활용한다”고 말했다. 그 과정에서 창업가적 지배구조와 문화를 포트폴리오 회사에 이식하는 것이 파트너스그룹의 차별화 전략이라고 덧붙였다.

그는 유럽의 바이오 농작물 회사인 로벤자를 예로 들었다. 파트너스그룹은 농작물 수확량 증대에 관심을 갖고 수년간 이 분야를 연구한 끝에 2020년 포르투갈에 본사를 둔 곡물 회사 로벤자를 인수했다. 이후 바이오 기술을 활용한 농작물 수확량 증대에 초점을 맞춰 연구개발과 추가 인수에 공을 들였다. 그는 “유럽 밖의 경쟁 업체를 인수하는 방안을 추진하고 있다”며 “세계 최대의 바이오 농작물 회사로 성장시킬 것”이라고 말했다.

프랑스의 부동산 자산 관리 회사 폰시아도 파트너스그룹이 추가 인수 전략을 통해 회사를 성장시킨 대표 사례다. 파트너스그룹은 2015년 폰시아를 인수한 뒤 작은 업체들이 난립하던 해당 업계를 통합했다. 수기로 이뤄지던 각종 거래와 데이터도 디지털화했다. 최근에는 영국의 유사 업체를 인수해 프랑스에서의 성공 사례를 재현하고 있다.

레이튼 대표는 한국에 대한 투자 계획을 묻는 말에 “지난 10여년간은 저금리와 글로벌화로 미국, 유럽 등 선진국 시장에만 투자해도 높은 수익률을 올릴 수 있었지만, 이제는 한국을 비롯한 아시아를 무시할 수 없는 상황이 됐다”며 “글로벌 가치사슬에 편입돼 있는 회사보다 해당 내수시장에서 활동하는 회사에 투자할 것”이라고 말했다. 그는 “앞으로 2~3년 내에 한국에서의 투자 활동이 눈에 띄게 늘어날 것”이라고 덧붙였다.

유창재 기자 yoocool@hankyung.com