S&P500 에너지 섹터 지수

연초 대비 46% 상승에도

11개 업종 중 유일하게 저평가

EOG리소스, 고배당 매력적

정유업종에선 필립스66 주목

태양광株 셸·에넬 등도 관심

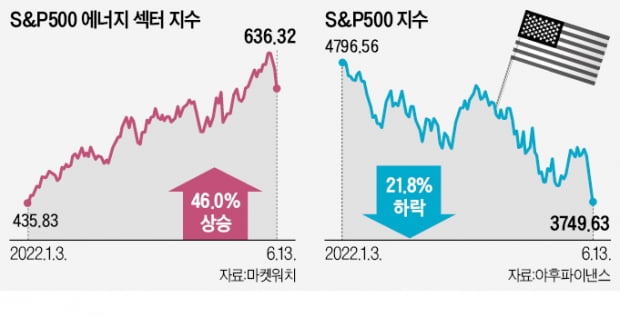

이날 투자정보매체 배런스는 “에너지 종목 주가가 상승할 여지가 많다”며 투자 유망 종목 6곳을 발표했다. 유럽 수출에 강점이 있거나 에너지 공급난으로 인해 수익성을 극대화할 수 있는 종목들이 꼽혔다.

“에너지 업종 저평가 여전”

배런스는 “에너지 업종 주가가 최근 2년간 상승 추세였지만 여전히 낮다”고 주장했다. 그 근거는 낮은 주가수익비율(PER)이다. 배런스에 따르면 S&P500 에너지섹터의 PER은 9.8배로 11개 업종 중 유일하게 10배를 밑돌았다. 미국 증권사인 트루이스트의 닐 딩만 애널리스트는 “S&P500 내 에너지 업종의 수익 비중이 15%에 이르지만 시가총액 비중은 5%에 불과하다”고 했다.화석연료를 바라보는 정치권의 시선이 달라졌다는 점도 호재로 꼽힌다. 미국 가스생산 업체인 CNX리소스의 닉 델룰리스 최고경영자(CEO)는 “휘발유 가격이 치솟고 유럽이 러시아산 에너지 의존도를 줄이려고 하면서 화석연료 감축을 요구한 정치인들의 입지가 좁아졌다”고 말했다. 안정적인 에너지 공급이 절실해지면서 그간 재생에너지에 쏠렸던 시장의 관심이 화석연료 쪽으로 옮겨가기 시작했다는 설명이다.

산업 주기상 투자가 늘어날 것이란 관측도 에너지 종목 매수론에 힘을 실어주고 있다. 골드만삭스에 따르면 에너지산업 투자 규모는 2014년 정점을 찍은 뒤 61% 감소했다.

그러나 향후 3년간 투자 규모가 커지면서 2025년 연간 에너지 투자액이 2021년 대비 60%(5000억달러) 늘어날 것으로 골드만삭스는 전망했다.

정제 이익 2.5배 늘어

배런스는 화석연료 생산·정제·공급 등 에너지산업 전반에서 추천 종목을 추렸다. 생산업체 중에선 미국 EOG리소스가 유망주로 꼽혔다. 이 업체는 텍사스 남부에서 천연가스 추출 사업을 하고 있다. 경쟁사 대비 항만 접근성이 좋아 가스를 액화해 선박으로 유럽에 수출하기가 수월하다. 연간 주당 3달러의 배당금을 지급하는 등 주주가치 환원에 적극적이라는 점도 높은 점수를 받았다.정유 업종은 전반적으로 전망이 밝다는 평가다. 올 들어 정제 능력이 석유제품 수요를 따라가지 못하는 상황이 계속되면서 ‘크랙 스프레드’가 커지고 있어서다. 크랙 스프레드는 원유 선물과 석유제품 선물 간 가격 차다. 지난 1분기 12달러였던 크랙 스프레드는 2분기 30달러로 2.5배로 뛰었다.

더그 러게이트 뱅크오브아메리카(BoA) 애널리스트는 “올 2분기 정유사 상당수가 실적 기록을 다시 쓸 것”이라며 “이런 흐름은 당분간 계속될 전망”이라고 했다. 배런스는 정유사 관심 종목으로 필립스66을 제시했다. 석유제품 공급사가 제한적인 미국 북동부에 정유공장을 두고 있고, 배당수익률이 3.6%로 업종 내에서 가장 높아서다.

배런스는 석유 유통업체인 미국 리버티에너지도 추천했다. 이 업체는 경쟁사 대비 부채가 적다는 점이 돋보였다. 유럽에서 태양광 사업을 확장 중인 셸과 이탈리아 에넬, 미국 선런 등 태양광 관련 종목들도 추천 명단에 이름을 올렸다.

이주현 기자 deep@hankyung.com