월스트리트저널(WSJ)은 16일(미 동부 시간) "아시아도 미 중앙은행(Fed)의 분노를 느끼게 될 것"(Asia Will Feel the Fed’s Wrath, Too)이라는 기사에서 "Fed의 통화 긴축과 대외 수요 위축은 수출에 의존하는 동아시아에 좋지 않은 조합"이라며 "광범위한 부채 위기를 맞지는 않을 수 있지만, 고통스러운 경기 침체가 발생할 가능성이 있다"라고 보도했다. 미국은 빠른 속도로 금리를 인상하고 중국은 경제 둔화에 직면하면서 아시아 통화는 추가 하락 압력에 직면할 수 있으며, 일부 아시아 국가는 어려운 상황에 내몰릴 수 있다는 관측이다.

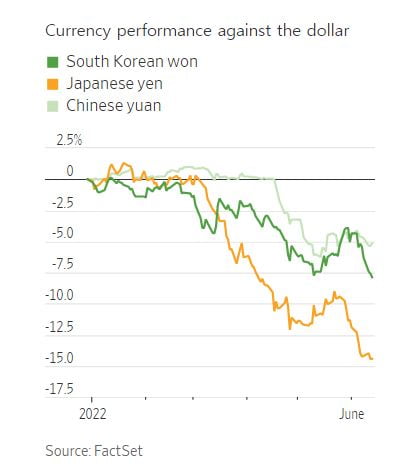

게다가 아시아의 중국과 일본은 국내 인플레이션 압박이 상대적으로 적다는 이유로 긴축을 거부하고 있다. 이에 따라 일본 엔화는 올해 달러 대비 14% 하락했고, 중국 위안화는 5% 떨어졌다.

WSJ은 이 두 가지 요인을 더하면 다른 아시아 통화도 하락할 수 있다고 지적했다. 한국 원화는 올해 달러에 대해 거의 8% 떨어졌다. WSJ은 "외부 수요의 약세는 수출 중심 국가에 특히 큰 부담이 될 것"이라고 지적했다. 게다가 미국 유럽 등의 선진국 경제 활동이 재개되면서 소비는 상품에서 서비스로 이동하고 있다. 중국의 봉쇄로 인한 소비 둔화도 일부 상품에 대한 수요를 감소시키고 있다.

WSJ은 "1990년대 후반 아시아 금융 위기와 비교해 아시아 여러 국가는 외환 보유고를 늘리고 외화 부채에 대한 의존도를 줄였다. 유사한 대외 부채 위기가 발생할 가능성은 거의 없다"라면서도 "더 높은 금리는 내부적으로 공모나 사모 시장에서 많은 부채를 쌓아온 경제에 여전히 큰 피해를 줄 수 있다"라고 지적했다. 국제결제은행에 따르면 지난해 말 한국의 민간 분야(금융 제외) 총부채원리금상환비율(DSR)은 21%, 태국은 14.5%였다.

WSJ은 "수년간의 낮은 금리 덕분에 정부는 더 높은 이자를 내지 않고도 더 많은 돈을 빌릴 수 있었다"라고 적었다. 금융 리서치 회사인 게이브칼(Gavekal)에 따르면 중국을 제외한 아시아 국가의 국내총생산(GDP) 대비 부채 비율은 지난 10년 동안 15%포인트 증가했다. 긴축에 나선 아시아 중앙 은행들이 실질 기준금리를 지난 10년 평균 수준으로 올리려면 3%포인트 인상해야 한다.

WSJ은 "통화 약세와 대외 수요 위축은 수출에 의존하는 동아시아에 좋지 않은 조합"이라며 "광범위한 부채 위기가 아닐 수도 있지만 고통스러운 경기 침체가 발생할 가능성이 있다"라고 밝혔다. WSJ은 "그동안 저금리를 활용해온 한국과 같은 곳의 민간 채무자들은 곧 채권자와 함께 곤경에 빠질 수 있다"라고 경고했다.

뉴욕=김현석 특파원 realist@hankyung.com

![[단독] 허은아, 당대표 직인 갖고 '잠수'…개혁신당 '발칵'](https://img.hankyung.com/photo/202502/ZN.39389001.3.jpg)