"휴비츠, 기대에 부합하는 2분기 호실적 예상"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

신한금융투자 분석

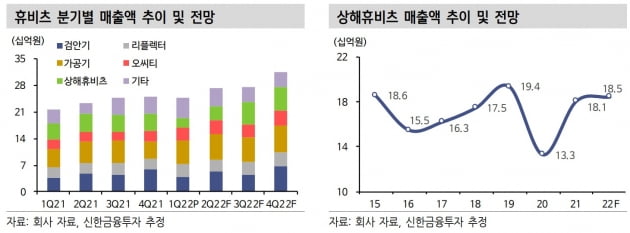

원재희 연구원은 "휴비츠의 2분기 연결 재무제표 기준 매출과 영업이익은 각각 전년 동기 대비 16.3%와 104.2% 증가한 272억원과 54억원을 기록할 것"이라로 추정했다.

원재료의 가격 상승 및 조달 이슈가 존재하는 상황에서 글로벌 경쟁업체들의 공급 난항이 지속되고 있는 것으로 봤다. 이에 따라 기타 검안기기 대비 보급률이 떨어지는 렌즈가공기와 안과용 장비 수요 증대가 실적 성장을 이끌 것이란 판단이다. 영업이익률은 전년 동기 대비 8.6%포인트 증가한 19.9%로 예상했다.

원 연구원은 "수익성 좋은 망막단층진단기(오씨티)의 매출 비중 확대, 장비 대량 구매 시 적용되는 프로모션 축소, 환율 효과 지속 등을 바탕으로 전분기 이어 양호한 실적을 수치를 이어갈 것"이라고 했다.

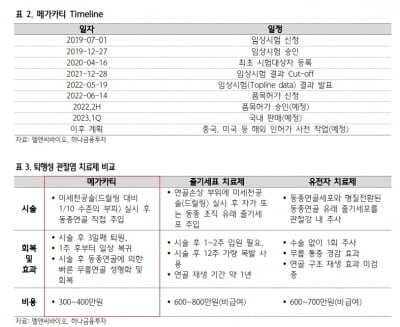

3분기 실적의 변수는 상해휴비츠의 영업 정상화라고 했다. 3분기는 주요 수출국인 유럽·독립국가연합(CIS) 내 영업일수 제한에 따라 휴비츠 본사 매출이 전분기 대비 소폭 감소할 것으로 봤다. 다만 상하이 봉쇄 해제에 따른 자회사 상해휴비츠의 점진적인 영업 정상화로, 연결 기준 매출은 2분기와 유사한 흐름을 이어갈 것이란 판단이다.

원 연구원은 "현재 휴비츠는 2022년 예상 실적 기준 주가수익비율(PER) 6.8배에 거래되고 있다"며 "가시적인 수익성 개선이 이뤄지고 있음을 감안하면 현 주가는 저평가 국면"이라고 말했다.

한민수 기자 hms@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)