[숫자로 읽는 세상] 주식·코인서 줄줄이 발 빼더니…은행으로 8조 몰려

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

생각하기와 글쓰기

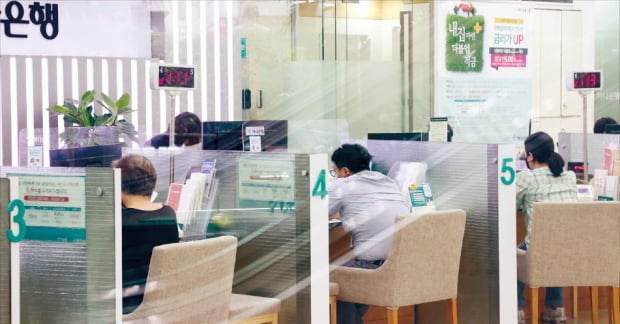

5대 은행, 정기 예·적금 잔액

3주 만에 7조7000억원 급증

5대 은행, 정기 예·적금 잔액

3주 만에 7조7000억원 급증

치열해지는 수신 유치 경쟁

![[숫자로 읽는 세상] 주식·코인서 줄줄이 발 빼더니…은행으로 8조 몰려](https://img.hankyung.com/photo/202207/AA.30497088.1.jpg)

자본시장의 불확실성이 커지면서 안전한 은행으로 돈이 몰리는 ‘역머니무브’ 현상이 두드러지고 있다는 분석이다. 미국 중앙은행과 한국은행의 기준금리 인상과 긴축 기조, 우크라이나 전쟁으로 훼손된 글로벌 공급망, 암호화폐 가격 급락 등으로 투자처를 찾지 못한 돈이 안전자산에 쏠리고 있다는 해석이다.

은행들은 앞다퉈 예·적금 금리를 올리며 치열한 수신 유치 경쟁을 벌이고 있다. 우리은행은 최고 연 3.2% 금리를 주는 ‘2022 우리 특판 정기예금’을 판매 중이다. 당초 2조원까지만 판매할 계획이었는데 가입자가 몰리면서 가입 한도를 3조2000억원으로 늘렸다. 신한은행은 30만 계좌 한도로 최고 연 5.0% 금리가 적용되는 ‘신한 쏠만해 적금’을 내놨다. 농협은행은 최고 연 5.85% 금리를 주는 ‘NH 걷고 싶은 대한민국 적금’을 선보였다.

7월 한국은행이 연 1.75%인 기준금리를 추가 인상하면 은행들의 예·적금 금리는 더 오를 전망이다. 금리 인상 이후 예·적금에 가입하려는 수요가 상당하기 때문에 은행으로 돈이 몰리는 현상은 한동안 계속될 것이라는 관측이 나온다.

대출 문턱 낮추는 은행들

반면 국내 5대 은행의 가계대출 잔액은 6개월 연속 감소세를 기록할 것으로 예상된다. 6월 24일 기준 5대 은행의 가계대출 잔액은 699조4183억원으로 5월 말보다 1조6432억원 줄었다. 6월 영업일이 나흘 남은 시점에 집계된 액수라는 점을 고려하면 6개월 연속 감소세로 마감할 가능성이 크다는 관측이다.가계대출 중에선 신용대출이 크게 줄어든 것으로 나타났다. 5대 은행의 신용대출 잔액은 129조9412억원으로 전월보다 1조8581억원 감소했다. 상대적으로 금리가 높은 마이너스통장을 중심으로 대출자들이 상환에 나선 것이라는 해석이 나온다. 반면 주택담보대출은 4695억원, 전세자금대출은 2703억원 증가했다.

가계대출 감소세가 길어지자 은행들은 바짝 긴장하고 있다. 당초 5대 은행은 올해 가계대출이 지난해보다 4~5% 증가할 것으로 예상했다. 하지만 24일 기준으로 작년보다 1.36% 감소한 것으로 나타났다. 올해 하반기로 접어드는 시점에서 이미 역성장을 기록한 것이다.

은행들은 금리를 낮추고 한도를 높이는 방식으로 대출 고객 유치에 나서고 있다. 농협은행은 7월 1일부터 전세자금대출과 주담대의 우대금리를 0.1~0.2%포인트 올릴 계획이다. 우리은행은 신용등급 1~8등급 고객에게만 적용하던 가감조정 금리를 9~10등급에도 확대해 금리 상단을 낮췄다. 국민은행과 신한은행도 금리 인하 방안을 검토 중이다.

7월부터는 연 소득의 100%까지로 막혀 있던 신용대출 한도 규제가 폐지된다. 시중은행들도 이에 발맞춰 직장인 연봉의 1.5~2배 수준으로 신용대출 한도를 풀 계획이다. 농협은행은 연봉의 2.7배까지 신용대출 한도를 늘린다. 다만 금리가 오름세에 있는 만큼 한도를 높여도 신용대출을 더 받으려는 차주가 많지는 않을 것이라는 전망이 우세하다.

박상용 한국경제신문 기자

NIE 포인트

1. 투자금이 은행으로 모이는 이유를 본문에서 찾아보자.2. 정기예금과 정기적금의 개념을 검색해보자.

3. 은행들이 투자금을 유치하기 위해 어떤 정책을 시행하는지 알아보자.

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)