버블 붕괴 경험한 日, 연금도 원금보장 집착…수익률 최하위권

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

연금 백만장자의 나라를 가다

(4·끝) 타산지석 삼아야 할 일본

저출산·고령화 심각해지자

사적연금 확대 시동 걸어

2001년 DC형 연금법 제정

정작 개인은 위험상품 외면

2014년 디폴트옵션 도입에도

예금에만 집착…수익률 저조

日 정부, 뒤늦게 연금법 개정

'고수익 상품' 선택 유도

2030도 연금운용에 적극적

(4·끝) 타산지석 삼아야 할 일본

저출산·고령화 심각해지자

사적연금 확대 시동 걸어

2001년 DC형 연금법 제정

정작 개인은 위험상품 외면

2014년 디폴트옵션 도입에도

예금에만 집착…수익률 저조

日 정부, 뒤늦게 연금법 개정

'고수익 상품' 선택 유도

2030도 연금운용에 적극적

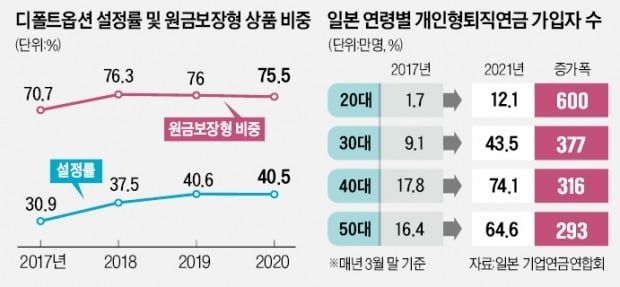

그럼에도 일본의 퇴직연금 수익률은 연 0~3%에 머물러 있다. 전문가들은 “디폴트옵션으로 원금보장형 상품을 택할 수 있도록 한 게 화근이었다”고 말했다. 투자에 소극적인 일본 국민들은 디폴트옵션의 70% 이상을 원금보장형으로 선택했다.

원금보장에 매달린 일본인들

일본 연금은 ‘3층 구조’다. 1층은 기초연금 격인 국민연금이고, 2층은 회사원이 의무 가입하는 후생연금으로, 공적연금으로 분류된다. 기업연금(퇴직연금)과 개인형 퇴직연금은 임의 가입하는 사적연금으로 그 위에 쌓인다. 1940~1950년대부터 축적한 국민연금과 후생연금이 워낙 두터웠기 때문에 1990년대 후반까지 사적연금의 중요성이 부각되지 않았다.

문제는 일본인들이 투자에 지나치게 소극적이라는 점이다. 운용 수익률을 올려 소득대체율을 높이기 위해 DC형 연금을 도입했음에도 일본인들은 연금 자산의 대부분을 원금보장형 상품에 묶어뒀다. 오타니 겐타로 JP모간 애셋매니지먼트 일본법인 기관영업 전무는 “버블경제 붕괴 당시 자사주를 갖고 있던 직원들은 주가가 10분의 1 토막 나는 경험을 했다”며 “이후 리먼 쇼크 등을 거치면서 ‘주식은 위험한 것, 올라도 한때’라는 인식이 퍼졌다”고 말했다.

일본 정부는 수익률 향상을 위해 2014년 디폴트옵션을 도입했다. 다만 후생노동성이 가이드라인을 통해 ‘가입자 등으로부터 운용 지시가 없을 때 디폴트옵션을 도입할 수 있다’고 제시한 게 전부였다. 얼마나 오래 운용 지시가 없을 때 디폴트옵션으로 전환하는지 등의 내용이 없어 대부분 기업이 이 제도를 활용하지 않았다.

기업 면책 조항 없어

일본 정부와 의회는 디폴트옵션 활성화를 위해 2018년 5월 DC형 연금법을 개정해 관련 규정을 명문화했다. 이 법에 따르면 가입자에게 운용 상품을 제시하고 3개월이 지났음에도 운용상품을 고르지 않으면 다시금 상품 선택을 재촉하라고 통지한다. 해당 통지 이후 2주가 경과했음에도 여전히 상품을 고르지 않으면 디폴트옵션 상품으로 운용을 시작한다.하지만 원금 손실을 우려하는 국민 정서를 반영해 원금보장형을 디폴트옵션 상품 대상에 포함했다. 미국의 경우 원금 손실이 나도 사용자(디폴트옵션 도입 기업)는 책임이 없다는 면책 조항이 있지만 일본은 없다.

그 결과 디폴트옵션 도입 기업 중 95%가 원금보장형 상품을 포트폴리오에 포함시켰다. 일본의 퇴직연금 수익률이 세계에서 가장 낮은 수준인 연 0~3%에 머무는 이유다.

연금에 관심 많은 2030

일본 기업연금연합회가 지난해 12월 발표한 자료에 따르면 일본 내 개인형 퇴직연금(iDeCo·한국의 IRP에 해당) 가입자는 2017년 3월 말 45만1436명에서 2021년 3월 말 194만5737명으로 4배 가까이로 증가했다.20대는 개인형 퇴직연금 내 예금 상품 비중이 21.2%로 가장 낮았고, 30대(21.9%)가 뒤를 이었다. 40대(26.8%)와 50대(34.6%)는 예금 비중이 비교적 높은 편이었다.

도쿄=이슬기 기자 surugi@hankyung.com

![회사 망해도 퇴직금 안 떼인다…18년 만에 퇴직연금 의무화 [입법 레이더]](https://img.hankyung.com/photo/202207/01.30540781.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)