"펄어비스, 한동안 모멘텀 공백의 터널…투자의견·목표가↓"-이베스트

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

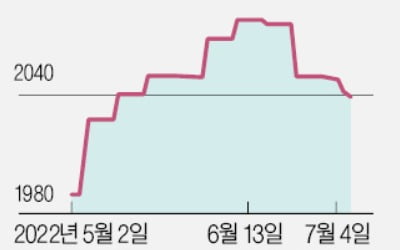

성종화 이베스트투자증권 연구원은 “인건비, 광고선전비 등 수익성에 영향을 미치는 핵심 정책성 투자비용 전망치의 대폭 상향됐다”며 “한국과 일본에서의 블랙 클로버, 글로벌에서의 붉은사막 등 주요 신작의 론칭 일정의 연기에 따른 매출 전망치는 하향했다”고 말했다.

2분기 실적 전망도 암울하다. 펄어비스는 2분기 연결 기준 매출 961억원, 영업손실 23억원의 실적을 기록할 것이라고 이베스트투자증권은 전망했다. 직전분기와 비교해 매출은 5% 늘지만, 영업이익은 적자로 전환한다는 추정치다.

성 연구원은 “매출은 검은사막 모바일이 기존 지역에서 하향 한정화를 지속하지만, 검은사막 PC·콘솔의 반등과 지난 4월26일 중국에서 론칭한 검은사막 모바일의 신규 기여 등으로 직전 분기 대비 다소 증가할 것”이라고 분석했다.

다만 영업이익은 갉아먹은 건 역시 인건비와 마케팅비다. 성 연구원은 “인건비 급증은 80억원에 달하는 자사주 인센티브 지급에 따른 것”이라며 “마케팅비 급증은 전분기 이례적 급감으로 인한 기저효과”라고 분석했다.

한경우 한경닷컴 기자 case@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)