"스튜디오드래곤, 넷플릭스가 전부 아냐…주가 디커플링 필요"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

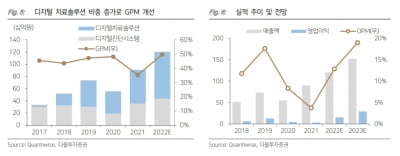

김회재 대신증권 연구원은 20일 "스튜디오드래곤의 주가는 넷플릭스에 지나치게 연동돼있다"며 "넷플릭스는 중요한 파트너지만 실적 비중은 20% 수준에 불과해 주가 디커플링이 필요하다"고 말했다. 넷플릭스는 지난 4월 이후 주가가 급락했다. 가입자 급감을 알린 1분기 실적 발표 당일 35% 하락했고 한 달간 주가가 '반토막'이 났다. 스튜디오드래곤 역시 넷플릭스 실적 발표 이후 두 달간 32% 떨어지며 유사한 주가 흐름을 보였다. 김 연구원은 "넷플릭스를 통해 스튜디오드래곤의 콘텐츠가 글로벌 소비자들에게 알려졌기 때문에 주가 커플링은 자연스러운 현상"이라면서도 "넷플릭스가 스튜디오드래곤의 실적에 절대적이지 않은 만큼 주가가 지나치게 연동될 필요는 없다"고 판단했다. 실제로 스튜디오드래곤의 매출에서 넷플릭스가 차지하는 비중은 감소하는 추세다. 2020년 31%였던 매출 비중은 지난해 14%로 줄어들었다.

대신증권은 스튜디오드래곤의 2분기 영업이익이 전년 동기 대비 97% 급증한 271억원으로 상장 이후 최대 실적을 낼 것이라고 예상했다. 김 연구원은 "넷플릭스도 2분기 실적 발표를 통해 하반기 우호적인 가입자 가이던스를 제시했다"며 "지난 3개월간 넷플릭스의 주가 하락에 따른 스튜디오드래곤의 주가 하락은 2분기 실적을 계기로 회복되어야 한다"고 강조했다.

OTT(온라인동영상서비스) 시장의 성장도 긍정적 요인이라고 봤다. 김 연구원은 "1분기 넷플릭스 가입자는 20만명 감소했지만 디즈니플러스 790만명, 파라마운트플러스 630만명, 애플TV 470만명, HBO/HBOMax 300만명 등 글로벌 OTT 가입자는 2천200만명 증가했다"고 말했다. 그러면서 "스튜디오드래곤의 콘텐츠 제작은 지난해 25편에서 올해 32~34편으로 늘었다"며 "OTT 파트너는 기존 넷플릭스, 티빙, iQiYi에 더해 디즈니플러스, 애플TV, 기타 글로벌 OTT로 확대 중"이라고 설명했다.

박병준 기자 real@hankyung.com

![위기의 넷플릭스, 뚜껑 열어보니…기대 이상의 '선방' [서기열의 실리콘밸리나우]](https://img.hankyung.com/photo/202207/01.30684610.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)