"글로벌 펀드매니저 주식 투자 비중, 금융위기 이후 최저"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

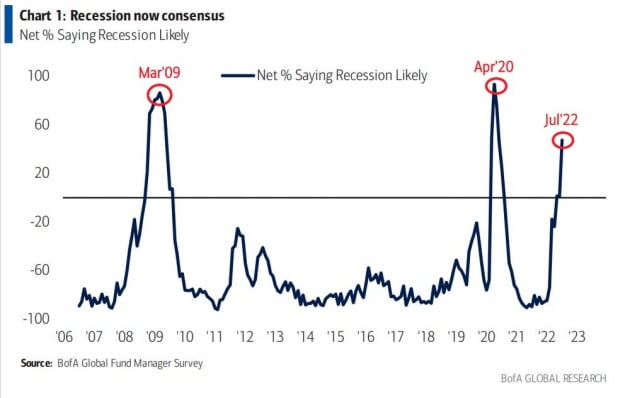

19일(현지시간) 블룸버그통신에 따르면 뱅크오브아메리카(BofA)가 최근 실시한 펀드매니저 설문조사에서 투자자들의 주식 투자 비중은 2008년 10월 이후 가장 낮은 수준을 기록한 것으로 집계됐다. 반면 현금 비중은 6.1%로 2001년 9·11테러 이후 21년 만에 최고치로 치솟았다.

BofA는 현재 투자 심리가 극도로 나쁘지만 이는 오히려 주식의 단기 반등을 시사하는 신호라고 분석했다. 이번 조사를 진행한 마이클 하트넷 BofA 전략가는 “올 하반기 펀더멘털(기초체력)은 좋지 않지만 향후 몇 주 동안 일시적으로 반등 랠리가 나타날 조짐을 보이고 있다”며 “실물 경기가 어려움을 겪고 Fed의 통화정책 방향이 바뀔 때 추세적 상승이 가능할 것”이라고 말했다.

이번 설문조사는 지난 8일부터 15일까지 259명의 펀드매니저들을 대상으로 실시했다. 설문에 참여한 펀드매니저들은 총 7220억달러(약 945조원) 규모의 자산을 운용하고 있다.

![맘스터치, '맥모닝'에 도전장…인플레시대 버거 시장 '각축전' [하수정의 티타임]](https://img.hankyung.com/photo/202207/02.30690308.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)