현대차증권, 2분기 영업익 487억…'어닝 서프라이즈' 기록

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

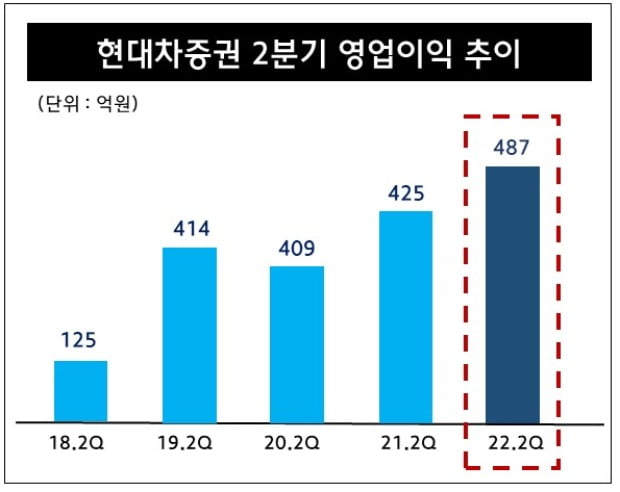

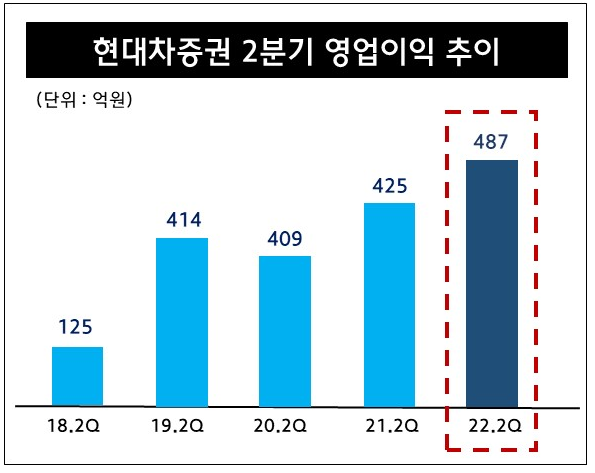

현대차증권은 21일 영업(잠정)실적 공시(공정공시)를 통해 2022년 2분기 연결기준 487억원의 영업이익을 기록했다고 밝혔다. 이는 전년 동기(425억원) 대비 14.5% 증가한 수치다.

순이익은 전년 동기(313억원) 대비 17.9% 증가한 369억원으로 집계됐다. 영업이익과 순이익 모두 2분기 기준으로는 사상 최대, 분기 기준으로는 역대 3번째 실적이다.

상반기 누적으로 보면 영업이익은 11.4% 감소한 881억원, 순이익은 7.4% 감소한 671억원을 기록했다. 지난해 상반기 실적이 사상 최대였던 것을 감안하면 고무적인 성과다. 자기자본의 효율성을 평가하는 자기자본이익률(ROE, 연 환산 추정치)도 약 9.2%로 양호한 수준을 유지했다.

현대차증권은 2분기 어닝 서프라이즈의 비결로 선제적인 리스크 관리를 꼽았다. 채권 부문은 금리 상승에 대비하여 선제적으로 보유 채권 규모를 축소해 채권 평가 손실을 최소화했다. 실제로 현대차증권은 보유 채권잔고(올해 6월말 기준)를 지난해 말 대비 14.2% 줄였다. 지난해 6월과 비교하면 25.4%로 감소폭이 더욱 크다. 또한 리스크 관리에 중점을 두고 스프레드·차익거래 등 보수적인 운용에 집중해 급격한 금리 변동에 대응할 수 있었다.

투자은행(IB) 부문에서도 선제적인 리스크 관리가 돋보였다. 분양시장 침체를 일찌감치 예상하고 물류센터, 오피스와 같은 임대 가능 자산을 중심으로 부동산금융 포트폴리오를 선제적으로 조정한 전략이 적중했다. 실제로 현대차증권은 1분기 송도H로지스 물류센터, 2분기 용인 남사 물류센터 매각 등 굵직한 임대 가능 자산 딜을 통해 상당한 수익을 올렸다.

또한 고르게 분산된 수익구조가 위기에서 힘을 발휘했다. 거래 대금 감소에 따라 위탁매매 등 리테일 부문 실적이 감소했지만 다른 사업부문이 고르게 성장하면서 역대급 실적을 달성할 수 있었다.

IB부문은 올해 2분기 560억원의 순영업수익을 기록하며 전체 실적을 이끌었다. 전년 동기 대비 51% 증가한 수치로 분기 최대 실적이다. 올해 상반기 만에 순영업수익 1000억원을 넘어서면서 대들보 역할을 톡톡히 했다.

자기자본투자(PI) 부문 역시 6월 매각 완료한 해운대 신라스테이 지분 매각 수익 인식 등 기 투자한 우량 자산으로부터 안정적인 수익을 거둬들인 덕분에 전년 동기 대비 약 48% 증가한 순영업수익을 달성했다.

현대차증권 관계자는 "채권 금리 상승에 대비한 포지션 축소와 IB부문의 포트폴리오 조정 등 선제적 리스크 관리가 깜짝 실적의 비결"이라며 "하반기에도 철저한 리스크 관리와 특정 사업영역에 치중하지 않는 균형 있는 포트폴리오로 성장세를 이어 가겠다"고 말했다.

차은지 한경닷컴 기자 chachacha@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)