FOMC, GDP, 빅테크 실적 나오는 '슈퍼위크'

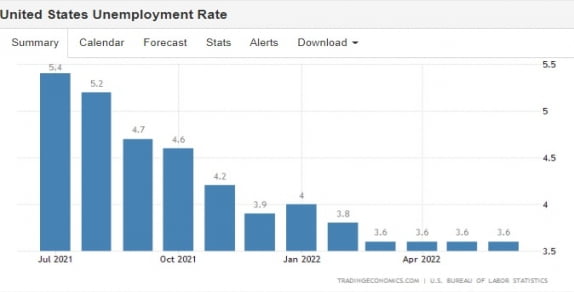

분위기는 조금씩 나아지고 있습니다. 미국 내 기름값이 떨어지는 등 물가는 정점 부근에 도달해 가고 있습니다. 장기 기대인플레이션은 꺾이고 있습니다. 실업률은 역사적 저점 수준을 유지하고 있습니다.

9월 이후에도 '자이언트 스텝'?

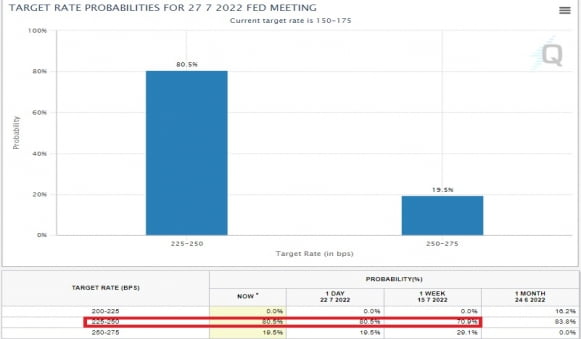

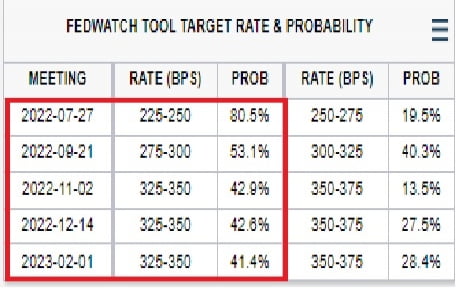

미국 연방기금 금리 선물시장에서 그 확률은 80%를 넘어섰습니다. 1주일 전에 비해 10%포인트 상승한 수치입니다.

시장의 관심은 9월 이후입니다. 제롬 파월 Fed 의장이 기자간담회에서 어떤 힌트를 줄 지에 이목이 집중되고 있습니다.

11월,12월 FOMC에서도 나란히 25bp 인상할 것으로 봤지만 1주일 만에 12월 동결로 돌아섰습니다. 그렇게 되면 연말 기준금리는 3.25~3.5%로 Fed의 전망과 부합합니다. 6월 FOMC 때 나온 점도표 상 연말 기준금리의 중간값은 3.4%였습니다.

그런데 파월 의장이 이런 비둘기적 기대를 저버린다면 증시는 출렁일 가능성이 있습니다.

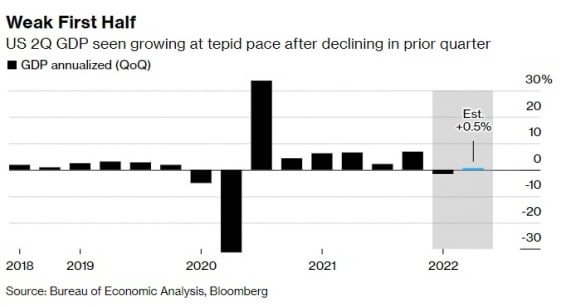

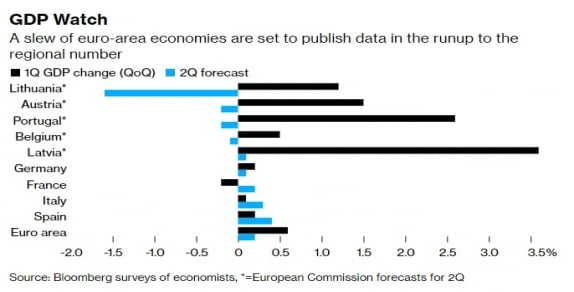

28일은 글로벌 GDP데이

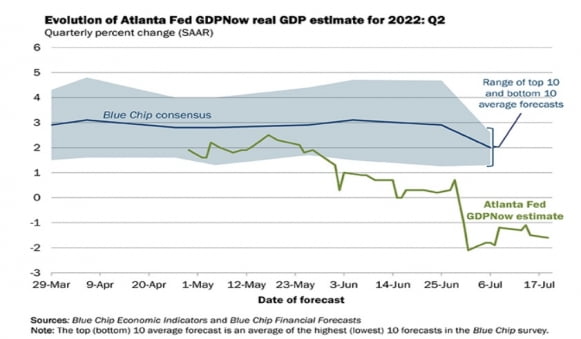

미국의 1분기 성장률이 -1.4%를 기록한 데 이어 2분기에도 마이너스 성장을 한다면 기술적인 경기침체 국면에 접어들게 됩니다.

통상 성장률이 두 분기 연속 마이너스를 기록하면 기술적인 침체에 접어들었다고 봅니다. 미국의 비영리 민간 연구기관인 전미경제연구소(NBER)가 미국의 경기 침체 여부를 공식 판단합니다.

애틀란타 연방준비은행(연은)의 성장률 전망 모델인 GDP 나우는 지난 19일 미국의 2분기 실질 국내총생산(GDP) 성장률을 -1.6%로 예상했습니다. GDP 나우는 2분기 GDP 발표 전날인 27일에 업데이트합니다.

"실업률 그대로" vs "실업률 치솟을 것"

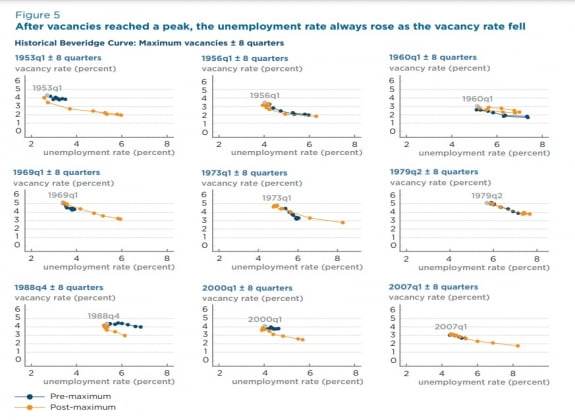

파월 의장을 비롯한 Fed의 생각도 같습니다. 언제나 믿을 구석은 노동시장입니다. 실업률이 오르지 않고 수요초과 상태인 미국의 빈 일자리가 채워질 것으로 낙관하고 있습니다.

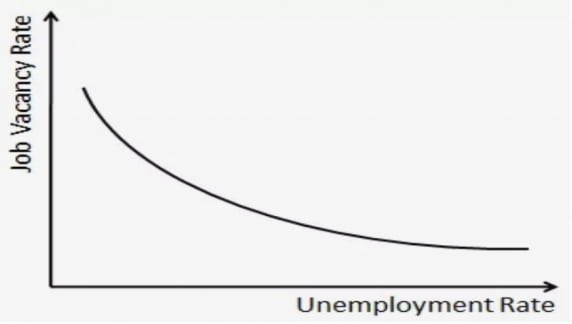

과거엔 베버리지 곡선이 노동시장을 잘 설명한다는 평가를 받았습니다. 비어 있는 일자리가 많으면 취직이 용이해 실업률이 하락하는 경우가 많았기 때문입다. 하지만 최근들어 베버리지 곡선이 들어맞지 않을 때가 잦아졌습니다. 일자리의 미스매치가 발생하는 경우 비어 있는 일자리가 많아도 실업률은 높기 때문입니다.

반면 Fed는 빈 일자리의 힘을 믿고 경기 연착륙론을 굽히지 않고 있습니다. 크리스토퍼 월러 Fed 이사는 "경기침체가 없는 한 대규모 정리해고가 발생하지는 않을 것"이라며 "2019년처럼 4.5% 수준의 실업률로 인플레이션을 진정시킬 수 있다"고 자신하고 있습니다.

빅테크, 낮아진 눈높이 만족시키나

특히 애플과 마이크로소프트(MS), 구글의 모회사 알파벳, 아마존, 메타의 성적표가 중요합니다. 이들은 최근 경기침체에 대응해 감원 등 긴축경영 계획을 내놨습니다. 이런 빅테크들의 2분기 실적과 향후 실적 전망은 어떨까요.

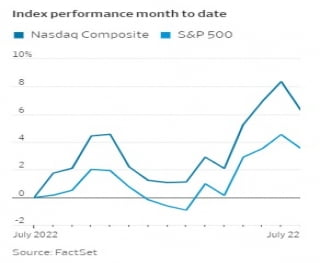

20% 가량이 2분기 실적 발표를 마친 현 시점까지는 선방하고 있는 편입니다. 금융정보업체 레피니티브에 따르면 지난 주 S&P500 상장 기업 중 75.5%가 예상치를 상회하는 실적을 발표했습니다. 팩트셋은 실적 공개 기업의 70%가량이 컨센서스 추정치를 상회했으며 26%가 못미쳤다고 집계했습니다.

월스트리트저널(WSJ)은 "투자자들이 실망스러운 기업 실적을 차분하게 받아들이고 있다"고 분석했습니다. 투자자들의 낮아진 눈높이가 이번주에도 적용될까요.

전체적으로 이번 주엔 FOMC와 2분기 GDP, 빅테크의 실적을 통해 경기침체 여부를 가늠해보는 게 핵심 쟁점이 될 전망입니다.

워싱턴=정인설 특파원 surisuri@hankyung.com

![재닛 옐런 "美 경제 둔화…침체 불가피 아냐" [글로벌 시황&이슈]](https://img.hankyung.com/photo/202207/AC.30733091.3.png)

![7월 25일 ETF 시황...PALL·UNG 강세 [글로벌 시황&이슈]](https://img.hankyung.com/photo/202207/AC.30733059.3.jpg)

![7월 25일 원자재 시황 [글로벌 시황&이슈]](https://img.hankyung.com/photo/202207/AC.30733056.3.jpg)