이용자 108만…기업가치 3000억

27일 투자은행(IB)업계에 따르면 왓챠는 경영권 양도, 소수지분 매각 등 다양한 조건을 열어놓고 투자자를 찾고 있다. IB업계 관계자는 “왓챠 경영진이 외부 자문사를 끼지 않고 직접 투자사와 관련 기업 관계자 등을 만나 이 같은 방안을 설득하고 있다”고 말했다.

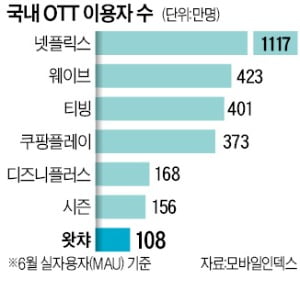

하지만 OTT 시장의 경쟁이 심해지면서 왓챠의 입지가 좁아졌다. 넷플릭스와 디즈니+, 애플TV 등 글로벌 기업들과 웨이브(SK텔레콤), 티빙(CJ ENM), 시즌(KT) 등 국내 대기업이 이 시장에 대규모 자금을 쏟아붓고 있어서다. 모바일 빅데이터 분석 서비스 모바일인덱스에 따르면 지난 6월 왓챠 이용자 수는 108만 명으로 국내 7위 수준이다.

왓챠도 차별화할 수 있는 콘텐츠를 확보하기 위해 꾸준히 투자하며 회사 덩치를 키웠다. 왓챠의 매출은 지난해 708억원으로 1년 전보다 86.1% 늘었다. 하지만 영업 손실도 같은 기간 154억원에서 248억원으로 증가했다. 지난 상반기에는 1000억원 규모의 상장 전 투자 유치(프리IPO)에 나섰다. 하지만 자금 확보에 어려움을 겪으면서 결국 매각 카드까지 꺼내든 것이다. 박태훈 왓챠 대표는 투자 유치로 최대주주 자리를 넘기게 되더라도 경영 참여를 희망하는 것으로 알려졌다.

업계에서는 영상 콘텐츠 사업을 강화하고 있는 게임회사나 OTT 기업이 왓챠 투자·인수 후보로 거론된다. 특히 티빙이 시즌과 합병해 국내 1위 OTT로 올라서게 됨에 따라 경쟁사인 웨이브가 왓챠를 인수하는 게 아니냐는 분석이 나온다. 현재 왓챠의 최대주주는 15.8%의 지분을 보유한 박 대표다. 왓챠의 기업 가치는 3000억원 수준으로 알려졌다.

김주완/김채연 기자 kjwan@hankyung.com

![매물로 나온 '왓챠'…경영권 매각 '카드'까지 꺼내들었다 [Geeks' Briefing]](https://img.hankyung.com/photo/202207/01.30761183.3.jpg)