“셀트리온, 전망치 웃돈 2분기 실적…성장 이어질 것”

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

증권가 분석

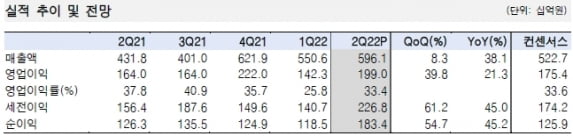

셀트리온은 연결 재무제표 기준 2분기 매출 5961억원 및 영업이익 1990억원을 기록했다. 전년 동기 대비 매출과 영업이익은 각각 38.1%와 21.9가 늘었다. 컨센서스 대비로는 14% 및 13.4%를 웃도는 수치다.

‘램시마IV(성분명 인플릭시맙)’ 등 바이오시밀러가 실적 성장을 이끌었다. 램시마IV 매출은 2444억원으로 전년 동기 대비 146.1% 늘었다. 합성의약품 매출은 1371억원을 기록했다. 다케다로부터 사업권을 인수한 제품을 중심으로 38.1%가 증가했다.

바이오시밀러의 원가율이 개선되며 수익성 또한 개선됐다. 램시마IV는 위탁생산(CMO)이 아닌 자체 생산으로 전환하며 원가율을 약 20% 높였다. 트룩시마는 생산효율을 높인 세포주를 통해 원가율을 약 47% 개선했다.

한국투자증권은 셀트리온에 대한 ‘매수’ 의견 및 목표주가 22만원을 유지했다.

위해주 한국투자증권 연구원은 “램시마는 염증성 장 질환 적응증에서 최선호로 권고된다”며 “유럽 인플립시맙 시장에서 원조약(오리지널)보다 잘 팔리며 성장이 지속될 것으로 전망된다”고 말했다.

SK증권은 투자의견 ‘매수’를 유지하고 목표주가를 실적 상향 조정을 근거로 목표주가 30만원으로 높였다.

이달미 SK증권 연구원은 “셀트리온은 하반기 아바스틴 유럽 출시를 시작으로 스텔라라 및 아일리아 바이오시밀러 등 신제품 출시할 것”이라며 “신제품 출시로 장기 성장세가 가능할 전망인 만큼 최선호주로 추천한다”고 말했다.

하나증권은 목표주가를 25만원으로 상향했다.

박재경 하나증권 연구원은“내년에는 베그젤마와 미국에서의 유플라이마 출시가 예정돼 있다”며 “고농도 제형, 구연산염 제거(citrate free) 등 제품차별화 및 직접판매 등 원가율 절감 전략을 활용하며 매 분기 실적 성장이 전망된다”고 말했다.

박인혁 기자 hyuk@hankyung.com