“HK이노엔, 4분기에 ‘케이캡’ 中 로열티 첫 수령 예상”

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

케이프투자증권 분석

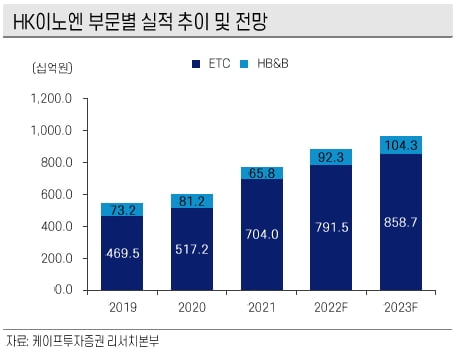

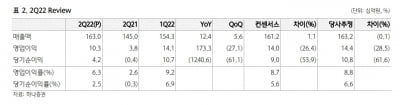

HK이노엔은 2022년 2분기 연결 재무제표 기준 매출 2519억원과 영업이익 177억원을 기록했다. 전년 동기 대비 매출과 영업이익은 각각 36.2%와 496.5% 증가했다. 시장 예상치(컨센서스) 대비 219.2%, 영업이익은 13.9%를 웃도는 수치다.

2분기 호실적은 MSD 자궁경부암백신 ‘가디실’과 위식도역류질환 ‘케이캡’이 이끌었다는 분석이다. 가다실은 지난달 가격 인상 전 재고 비축을 위한 판매가 늘어났다.

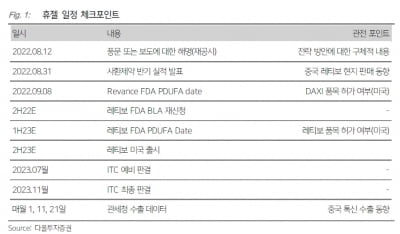

케이캡 매출은 298억원으로 전년 동기 대비 119.5% 증가했다. 중국 뤄신으로부터 받은 케이캡 품목허가 및 출시에 대한 단계별 기술료(마일스톤) 600만달러(약 78억원)도 실적에 반영됐다. 뤄신은 케이캡을 ‘타이신짠’으로 지난 5월 출시했다. 현재 중국에서 비급여로 판매 중이다. 연내 약가 협상이 진행된 후 판매량이 공개될 예정이다.

케이캡의 중국 로열티는 6개월 단위로 정산돼, 4분기에 처음 발생할 것으로 예상했다. 로열티 비율은 10% 초반대일 것으로 추정했다.

HK이노엔은 미국에서는 지난 4월 백인(코카시안) 대상으로 한 케이캡 임상 결과를 발표했다. 첫 환자 투약에 대한 마일스톤은 올 3분기 반영될 것으로 봤다.

오승택 연구원은 “케이캡은 국내를 넘어 해외 성과가 이어지고 있다”며 “하반기에 케이캡 및 본업에서도 다수의 상승 동력(모멘텀)을 보유하고 있어 HK이노엔에 대한 긍정적인 의견을 유지한다”고 말했다.

박인혁 기자 hyuk@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)