"대박 꿈꿨는데 주가 반토막" 임직원의 눈물…예견된 사태? [신현아의 IPO그후]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

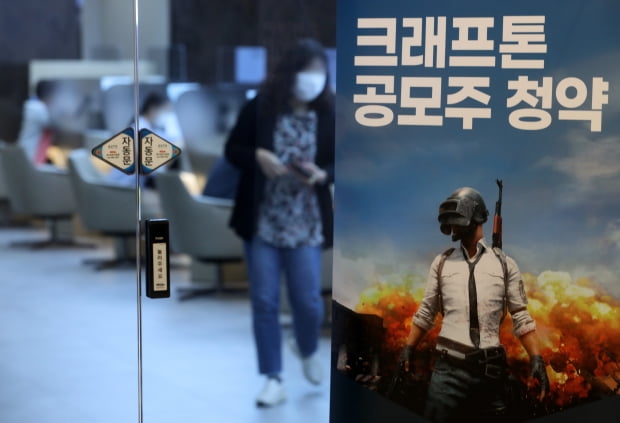

크래프톤 주가, 공모가 대비 절반 수준

'뉴스테이트' 흥행 실패가 원인?

"당초 공모가 비쌌던 게 원인"

'뉴스테이트' 흥행 실패가 원인?

"당초 공모가 비쌌던 게 원인"

지난 12일 크래프톤은 26만6000원에 장을 마쳤습니다. 이날 종가는 공모가(49만8000원) 대비 46.6% 밑도는 수준입니다. 공모가에 100주 정도 샀다고 가정하면 단순 계산으로 평가 손실액이 2320만원에 이릅니다. 우리사주로 '대박'을 꿈꿨던 크래프톤 임직원들의 평가 손실액은 직원 1인당 무려 6124만원에 달할 것으로 추정됩니다.

뼈아픈 뉴스테이트의 부진…하락의 시작

크래프톤은 상장 전 신작 '배틀그라운드: 뉴스테이트(이하 뉴스테이트)'의 흥행 기대감을 한 몸에 받으며 증시에 입성했습니다. 고평가 우려에도 신작 성공 가능성을 높이 산 증권사들은 잇단 보고서를 내고 목표주가를 높여 잡았죠. 당시 메리츠증권과 이베스트투자증권은 크래프톤의 적정주가로 각각 72만원, 58만원을 제시했습니다. 무려 공모가 대비 각각 44.6%, 16.5% 높은 수준입니다.증권가의 낙관적 전망은 현실이 되는 듯했습니다. 신작 뉴스테이트의 출시를 앞둔 지난해 11월 크래프톤의 주가가 58만원까지 치솟았기 때문입니다. 하지만 상승장은 오래가지 않았습니다. 뉴스테이트의 초반 성적이 기대보다 저조했기 때문입니다.

지난해 4분기 실적 발표 직후 DB금융투자는 뉴스테이트의 부진을 감안해 올해 영업이익 추정치를 35%나 낮췄습니다. 목표주가는 65만원에서 35만원으로 46% 내렸습니다. 삼성증권도 영업이익 추정치를 15.3% 내리고, 목표주가를 45만원에서 33만원으로 하향 조정했습니다.

운도 따라주지 않았는데요. 지난달 28일 '배틀그라운드 모바일'이 인도 시장에서 퇴출됐다는 소식에 주가가 크게 흔들렸죠. 배틀그라운드 모바일은 인도에서 '국민게임'으로 자리잡았습니다. 출시 1년 만에 이용자 수가 1억명을 돌파했을 정도죠. 크래프톤의 인도 시장 매출은 전체 약 10% 비중일 것으로 추정되는데요. 사태가 장기화하면 매출의 점진적 감소는 불가피할 것이란 게 증권가 전망입니다.

이렇게 고점을 기점으로 하락한 주가(48만9000원)는 지난해 12월 1일 급기야 공모가 밑으로 내려오고 맙니다. 이후 걷잡을 수 없이 떨어져 회복 불가능한 수준으로 주저앉게 되죠. 한 증권업계 관계자는 "올 들어 국내 증시가 크게 휘청였다고 하나 이를 감안해도 낙폭이 크다"고 평가했습니다.

올 1월 말 30만원선이 깨진 후 주가는 약 7개월 동안 20만원대에서 머무르고 있습니다. 인도 시장에서 퇴출 소식이 전해진 다음 날엔 장중 22만1500원(-9.6%)까지 밀리며 52주 신저가(21만2500원)에 근접하기도 했죠.

신작 지연·인도 시장 퇴출 '겹악재'…"공모가 너무 높지만 않았어도"

하지만 주가 급락의 배경에는 상장에 앞서 기업가치에 비해 높게 공모가가 문제였다는 평가가 지배적입니다. 상장 직전 희망 공모밴드를 10% 낮춰 잡았는데도 이 회사의 PER에는 엔씨소프트, 펄어비스 등 비교기업의 주가수익비율(PER)보다 약 35% 프리미엄이 붙었었죠. 결국 고평가 우려를 극복하지 못한 크래프톤은 상장 첫날 주가가 공모가를 밑도는 쓴맛을 봐야 했습니다.PER 산정 근거가 되는 비교기업도 적절하지 않다고 지적된 바 있습니다. 첫 증권신고서에서 크래프톤은 국내 게임사를 비롯해 월트디즈니, 워너뮤직그룹 등 글로벌 콘텐츠 기업을 비교기업으로 제시했는데요.

크래프톤은 지식재산권(IP) 기반의 사업 모델이 이들 기업과 유사하다는 점을 근거로 들었지만 월트디즈니·워너뮤직그룹과 크래프톤은 사업 규모나 분야 측면에서 확연히 다릅니다. 비교 대상으로 내세우기 적절하지 않다는 지적도 이러한 이유 때문에 나온 겁니다. 월트디즈니, 워너뮤직그룹의 당시 PER은 각각 88배, 38배 수준이었는데요. 이들 기업의 PER을 근거로 크래프톤의 PER(45.2배)이 산정됐으니 터무니없게 느껴질 수밖에 없었겠죠.

서지용 상명대 경영학과 교수는 "무리하게 공모가가 높게 잡힌 게 이후 주가 하락의 주된 요인이라고 생각된다"며 "보호예수 물량 비중도 21%에 그쳤는데, 비슷한 시기에 상장했던 카카오뱅크의 경우 59% 정도 됐다. 이런 것만 봐도 주가가 떨어질 요인이 많았던 것"이라고 설명했습니다.

증권가, 신작 기대감에 장밋빛 전망…목표주가 상향

지난 11일 크래프톤은 올 2분기 실적 발표를 진행했습니다. 크래프톤은 올 2분기 영업이익 1623억원, 매출액 4237억원을 기록했습니다. 지난해 같은 기간과 비교해 영업이익과 매출액 각각 6.8%, 7.8% 줄어든 건데요. 당초 증권가에선 영업이익은 4.14% 줄고, 매출액은 0.94% 늘 것으로 예상했었는데 이를 밑도는 실적을 낸 겁니다.하지만 올 하반기 '칼리스토 프로토콜'과 '프로젝트 M' 등 2종의 신작 출시를 앞두고 증권가에선 장밋빛 전망을 내놓고 있습니다. 이 영향과 신작 기대감에 힘입어 최근 크래프톤의 주가는 지난달 12일 이후 이달 12일까지 약 한 달 만에 11.06% 뛰었습니다. 같은 기간 코스피 지수가 8.02% 오른 것보다 상승폭이 큽니다.

2분기 실적 발표 직후 일부 증권사들이 크래프톤의 목표주가를 높여 잡은 것도 신작에 거는 기대 때문입니다. 한화투자증권(30만원→35만원), 미래에셋증권(31만원→33만원), 신한금융투자(33만원→36만원) 케이프투자증권(30만원→33만원) 등입니다.

그럼에도 내놓은 목표주가들은 여전히 공모가에 한참 못 미치는 수준입니다. 김진구 키움증권 연구원은 "내년 신작 라인업을 구체적으로 확정하기에는 다양한 변수가 존재한다는 점에서 내년 실적 변동성이 존재한다"며 "투자자들은 이같은 변수를 확인하고 실적에 기반한 평가가치 수준을 살펴본 뒤 투자 비중을 조절해야 할 것으로 판단된다"고 조언했습니다.

신현아 한경닷컴 기자 sha0119@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)