금리인상기 투자환경 급변

인플레 지속·탈세계화 등 영향

세계 경제 변곡점 지나는 중

영업이익률 높은 기업 유망

부채 상환능력 꼼꼼히 확인을

원자재 투자도 확대해 볼만

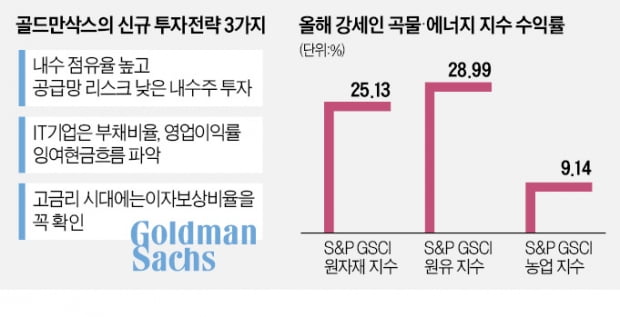

골드만삭스자산운용은 최근 이 같은 내용의 투자노트를 내놨다. 저금리 시대가 저물고, 고금리 시대가 오고 있기 때문에 고금리 시대에 맞는 투자 전략을 세워야 한다는 조언이다. 골드만삭스는 “인플레이션과 공급망 재편에 따른 비용 상승, 일상화되는 이상기후 현상, 탈세계화, 지정학적 불안 등이 금리 상승을 유도할 것”으로 전망했다.

금리 인상기…투자전략 바꿔라

골드만삭스는 우선 불확실성이 큰 시장에 휘둘리지 않는 기업을 선별해 투자하라고 조언했다. 안정적인 수요와 실적, 주가 흐름을 유지할 수 있는 방어주를 찾아 투자하라는 설명이다.

방어주에 대한 관점도 기존과 달라질 것으로 봤다. 과거엔 전기, 수도, 가스 등을 포함한 유틸리티주와 필수소비재, 헬스케어주를 방어주로 꼽았다. 골드만삭스는 총매출 중 내수시장 비중이 크고, 인플레이션과 공급망 위기로부터 자유로운 기업이 새로운 유형의 방어주가 될 것으로 전망했다.

부채상환능력 눈여겨봐야

골드만삭스는 고금리 시대엔 △재무 상태가 견고하고 △영업이익률이 높고 △강력한 잉여현금흐름(FCF)을 갖추고 △부채비율이 낮은 기업에 투자해야 한다고 했다. 이어 S&P500지수에 편입된 기업 가운데 70%가 부도 가능성이 있다고 지적했다.기업에 투자할 때 고려해야 할 가장 중요한 요건으로는 부채상환능력을 들었다. 고금리 시대에 접어들면 기업들의 리파이낸싱(재융자)이 까다로워진다. 불어난 이자 비용 탓에 실적은 악화하고 기업가치가 축소될 수 있다. 골드만삭스는 이를 확인할 수 있는 지표로 EBITDA(상각 전 영업이익)를 이자 비용으로 나눈 이자보상비율을 꼽았다.

대표적인 성장주로 최근 수년간 크게 오른 정보기술(IT)주의 투자 전략은 보수적인 관점에서 재정비할 필요가 있다고 강조했다. IT 업체 가운데 재정 위기에 처한 기업이 많기 때문이다. 골드만삭스는 “성장주인 소프트웨어 업체와 가치주인 반도체 장비 업체에 동일한 비율로 투자하라”고 했다.

한편 사빈 셸 골드만삭스 상품전략가는 원자재 기업에 대한 투자를 확대해야 할 때란 분석을 내놨다. “현재 원자재는 수십 년 만에 공급보다 수요가 많은 상황”이란 설명이다.

셸 전략가는 “최근 글로벌 경기 침체 우려 때문에 원자재와 농산물 가격이 고점에서 비교적 큰 폭으로 떨어졌지만 이 같은 우려는 과도하다”고 내다봤다.

골드만삭스는 S&P GSCI 상품지수의 1년 수익률 전망치를 38.8%로 상향 조정했다. 에너지부문 지수에 대해선 1년 수익률이 51.7%에 달할 것으로 예측했다. 원자재 가운데서는 수년간 투자 부족으로 공급이 타이트한 석유 장기투자에 진입할 시점이라고 분석했다.

오현우 기자 ohw@hankyung.com

![美 금리 인하 기대감 '뚝'…3대 주가지수 급락 [뉴욕증시 브리핑]](https://img.hankyung.com/photo/202501/AD.38959876.3.jpg)

!['이재명 테마주' 아닌데…덩달아 주가 폭등한 '이 종목' [윤현주의 主食이 주식]](https://img.hankyung.com/photo/202411/01.39164613.3.jpg)