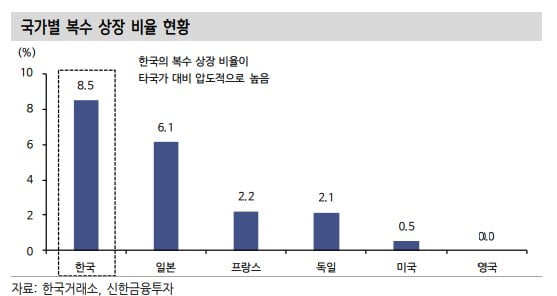

미국은 0.5% 불과

"더블카운팅, 코리아 디스카운트 원인"

2일 신한금융투자에 따르면 국내 증시의 복수 상장 비율은 8.5%(작년 말 기준)로 나타났다. 일본(6.1%), 프랑스(2.2%), 독일(2.1%), 미국(0.5%) 등 주요 선진국과 비교할 때 매우 높은 수준이다.

최근 국내 기업들이 성장성이 높은 사업 부문을 물적분할해 상장하는 경우가 늘어나면서 복수 상장 비율도 높아지고 있다. 금융정보업체 에프앤가이드에 따르면 국내 상장사의 물적분할 건수는 2018~2019년 77건에서 2020~2021년 113건으로 46.8% 급증했다.

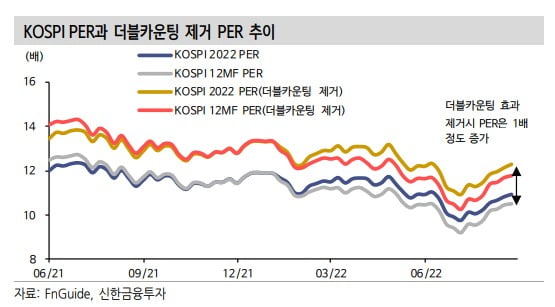

복수상장은 이익 더블카운팅 문제로 이어지면서 국내 증시의 밸류에이션(실적 대비 주가 수준) 부담을 높인다는 분석이다. 모회사와 자회사가 동시 상장한 경우 지분법으로 반영되는 이익이 중복 계산되기 때문이다. 지분법은 지분율이 20~50%인 자회사의 순이익을 보유 지분만큼 모회사 재무제표에 반영하는 제도다. 이밖에 50% 이상의 지분을 보유한 자회사는 실적을 100% 반영해 연결 재무제표를 작성한다. 국내와 같이 복수 상장 비율이 높을 경우 실적이 과대 계상될 수밖에 없다.

이익 더블카운팅 효과를 제거하면 유가증권시장 전체 주당순이익(EPS)은 감소한다. 이를 감안하면 유가증권시장 12개월 선행 주가수익비율(PER)은 9.4배에서 10.5배로 증가한다는 분석이다. PER은 현 주가를 EPS로 나눈 값이다. 분모인 EPS가 감소하면 PER은 올라간다.

서형교 기자 seogyo@hankyung.com