[시론] 자본 유출, 외국인 탓만은 아니다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

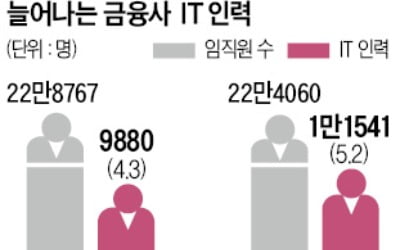

보험사 통한 외화 유출 증가세

과도한 '환 헤지' 규제도 원인

국내 장기채 시장 육성 시급해

강태수 KAIST 금융전문대학원 초빙교수·前 한국은행 부총재보

과도한 '환 헤지' 규제도 원인

국내 장기채 시장 육성 시급해

강태수 KAIST 금융전문대학원 초빙교수·前 한국은행 부총재보

![[시론] 자본 유출, 외국인 탓만은 아니다](https://img.hankyung.com/photo/202209/07.27877087.1.jpg)

이러니 대외채무가 느는 게 당연하다. 1년 만에 548억달러 늘었다. 특히 단기외채가 올 상반기 191억달러 증가했다. 외환보유액과 비교하면 단기외채(1838억달러) 비율이 42%다. 10년 만에 최고 수준이다. ‘2008년 외환위기’가 소환되며 한바탕 소동을 겪었다. 이 비율이 높아지면서 자본 유출을 부추겨 외환위기의 도화선이 된 전례가 있다.

단기외채 증가는 보험사 업무와도 관련성이 크다. 보험사는 고객의 전 생애에 걸쳐 보험금을 지급한다. 장기·고수익상품 투자로 수익을 내야 지속적인 보험금 지급이 가능하다. 30~50년 초장기 채권은 국내보다 해외에 시장이 두텁게 형성돼 있다. 보험사가 장기 해외 채권 투자에 매달리는 이유다. 그런데 해외 채권 투자에는 외화가 필요하다. 문제는 국내 은행의 달러 보유액이 태부족인 것이다. 결국 국내 은행이 해외에서 짧은 만기(1년 이내)로 차입해 보험사에 공급하게 된다. 보험사 해외 장기채권 투자가 늘면 덩달아 단기외채가 함께 증가하는 구조다. 보험사 영업 특성상 해외 장기채권 투자 수요는 갈수록 확대될 것으로 보인다. 단기외채 문제에 대응이 필요한 배경이다.

우선 보험사의 헤지(hedge·위험 분산) 행태를 들여다봐야 한다. 보험사는 국내 시장에서 외화를 조달한다. 만기 때 환율이 달라져 있으면 손해다. 외환 변동 리스크 대비 헤지가 필수다. 다만 너무 과도한 게 문제다. 보험사도 할 말이 있다. 환 헤지를 안 하면 불이익을 받는 현행 ‘규제 틀’ 때문이다. 보험사 지급여력(RBC·risk-based capital)비율은 헤지해야만 상승하는 구조다. 이것을 손볼 필요가 있다. 헤지하려면 외화가 필요한데 국내에 외화가 부족하니 단기로 꿔와야 하기 때문이다. 보험사 헤지가 단기외채를 유발하는 것이다. 헤지를 전혀 안 하는 국민연금 사례를 참고하면 어떨까. 보험사가 미(未)헤지 해외 투자를 늘리도록 유도하는 인센티브도 강구해볼 만하다. 일본·대만 보험회사의 평균 헤징 비율이 65~70%다. 다음으로 차환 리스크(rollover risk)에 대해서도 외환당국의 주의가 요구된다. 보험사는 ‘갚고 다시 빌리는 절차’를 단기간에 반복하다 보니 차환 리스크에 노출돼 있다.

한편 최근 금감원은 위기에 대비한 외화 유입 방안을 추진 중이다. 국내 은행은 보험사 소유 미국 국채를 빌려 이걸 담보로 해외 은행에서 달러를 차입한다. 이 돈을 국내 외화자금시장에 공급한다. 들여온 달러가 외화자금시장 유동성을 높이면 보험사의 차환 리스크를 줄이는 데 도움이 된다. 다만 리스크도 함께 따져야 한다. 예컨대 국내 은행이 외채를 제때 상환하지 못하면 어찌 되나. 외국 은행에 담보로 맡긴 미국 국채 회수에 어려움이 발생한다. 국내 은행과 보험사가 동시 위기에 처한다. 금융권역 간 상호 연계성이 강화되면 금융시장을 뒤흔드는 시스템 리스크가 높아진다. 2008년 글로벌 금융위기 교훈이다.

아울러 국내 장기채(30년, 50년 국고채) 시장 육성을 서두르면 어떨까. 보험사의 해외 장기채 매입 수요를 국내 국고채가 충족하면 단기외채 문제 해소에 도움이 된다. 단기외채가 내국인 때문에 증가하는 모양새가 구조화하고 있다. 요즘 내외금리 차 확대로 자본 유출 압력이 높다. 외국인만 지목해 탓할 때가 아니다.

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)