3분기 기업 이익조정 더 거세진다...내년 이익 높아질 기업은 어디

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

하반기 경기침체 전망이 심화되면서 국내기업들의 영업이익 예상치가 계속 깎이고 있다. 실적 하락이 증시 침체를 불러오는 ‘역실적장세’가 전개될 것이란 전망이 나오고 있다. 전문가들은 약세장 속에서 내년 실적 상승세를 보일 종목에 주목하라고 조언했다.

○3분기 이익 전망 급감

8일 에프앤가이드에 따르면 증권사 추정치가 3개 이상 존재하는 상장기업(유가증권시장, 코스닥시장 합산) 225곳의 3분기 영업이익 추정치는 53조2483억원으로 집계됐다. 1개월 전 55조5504억원에 비해 4.1% 줄었다. 작년 3분기 영업이익 58조171억원과 비교하면 8.2% 줄어든 수치다.

종목별로 보면 롯데관광개발이 최근 1개월 동안 영업이익 전망치가 90.4% 감소해 가장 하락폭이 컸다. 이어 롯데케미칼(-86.9%), 펄어비스(-77.9%), 씨젠(-67.3%), 넷마블(-46.7%) 등이 뒤를 이었다.

국내 상장기업들의 전반적인 영업이익을 가늠할 수 있는 코스피지수의 12개월 선행 주당순이익(EPS)도 최근 하향세를 이어가고 있다. 에프앤가이드에 따르면 코스피지수의 12개월 선행 EPS는 7월 1일 1만766원에서 지난달 31일 9972원까지 하락했다.

이익 하향세가 이어지면서 하반기 ‘역실적장세’로 이어질 수 있다는 게 전문가들의 분석이다. 역실적장세란 긴축정책으로 인해 경기가 후퇴기에 진입하여 많은 기업의 수익과 배당이 감소하는 시기의 장세를 말한다. 미국 기준금리 인상 국면이 장기화되면서 이러한 긴축으로 인한 경기후퇴가 세계적으로 찾아올 것이라는 게 전문가들의 분석이다.

.

김영환 NH투자증권 연구원은 “금리 인상에 따른 실물경제 충격이 나타나며 주식시장에는 역실적장세가 도래할 가능성이 있다”며 “경기와 무관한 구조적 성장주, 정책 수혜주, 경기방어주 중심의 방어적 포트폴리오가 필요하다”고 했다.

○"실적 위주 포트폴리오 짜야"

역실적 장세에서는 금리보다는 개별 기업의 실적이 주가에 미치는 영향이 더욱 커진다는 게 전문가들의 분석이다. 이를 고려해 내년 영업이익 증가율이 올해보다 높아지는 종목을 주목해야 한다는 조언이 나오고 있다.

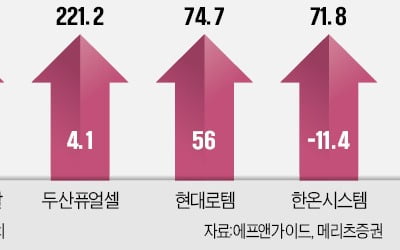

메리츠증권은 2차전지·방산 등 정책 수혜주들이 내년에도 실적 상승세를 보일 것이라고 전망했다. 이러한 기업 중 영업이익 증가율이 가장 높은 기업으로는 두산퓨얼셀이 꼽혔다. 올해 연간 영업이익 증가율 예상치는 4.1%에 그쳤지만, 내년 영업이익 증가율은 221.2%에 달할 것으로 예상됐다. LG에너지솔루션은 내년 영업이익 증가율이 67.8%로 전년대비 5%포인트 이상 높아질 것으로 전망됐다. 현대로템, 포스코케미칼도 올해보다 내년 영업이익률이 더 높아질 것으로 예상됐다.

최근 실적이 부진하지만 내년 턴어라운드가 예상되는 기업도 주목할 만하다는 조언이다. 한온시스템은 올해 연간 영업이익 증가율이 –11.4%에 그칠 것으로 예상됐다. 그러나 내년 영업이익은 바닥을 찍고 71.8%로 급등할 것으로 예상됐다. 올해 상반기 실적 악화의 주 원인으로 꼽힌 반도체 수급난과 완성차 감산 등의 악재가 해소되면서 실적도 반전을 보일 것이란 전망이다.

SK케미칼도 올해 원자재 가격 상승으로 실적 하향세가 이어지지만, 내년에는 물가 상승 문제가 해소되며 이익률이 상승할 것으로 예상됐다. 이 회사의 연간 영업이익은 올해 –12.3% 줄어들 것으로 예상됐지만, 내년에는 전년대비 24.1% 증가할 것으로 전망됐다.

이정연 연구원은 “그동안 하락장에서 성과가 우수한 경향이 있는 부채비율, 자기자본이익률(ROE) 등의 투자지표들의 올해 하락장에서는 주가와 큰 연관성이 없었다”며 “이익모멘텀, 성장률과 같이 전통적인 투자 지표를 주목해야 한다”고 했다.

○3분기 이익 전망 급감

8일 에프앤가이드에 따르면 증권사 추정치가 3개 이상 존재하는 상장기업(유가증권시장, 코스닥시장 합산) 225곳의 3분기 영업이익 추정치는 53조2483억원으로 집계됐다. 1개월 전 55조5504억원에 비해 4.1% 줄었다. 작년 3분기 영업이익 58조171억원과 비교하면 8.2% 줄어든 수치다.

종목별로 보면 롯데관광개발이 최근 1개월 동안 영업이익 전망치가 90.4% 감소해 가장 하락폭이 컸다. 이어 롯데케미칼(-86.9%), 펄어비스(-77.9%), 씨젠(-67.3%), 넷마블(-46.7%) 등이 뒤를 이었다.

국내 상장기업들의 전반적인 영업이익을 가늠할 수 있는 코스피지수의 12개월 선행 주당순이익(EPS)도 최근 하향세를 이어가고 있다. 에프앤가이드에 따르면 코스피지수의 12개월 선행 EPS는 7월 1일 1만766원에서 지난달 31일 9972원까지 하락했다.

이익 하향세가 이어지면서 하반기 ‘역실적장세’로 이어질 수 있다는 게 전문가들의 분석이다. 역실적장세란 긴축정책으로 인해 경기가 후퇴기에 진입하여 많은 기업의 수익과 배당이 감소하는 시기의 장세를 말한다. 미국 기준금리 인상 국면이 장기화되면서 이러한 긴축으로 인한 경기후퇴가 세계적으로 찾아올 것이라는 게 전문가들의 분석이다.

.

김영환 NH투자증권 연구원은 “금리 인상에 따른 실물경제 충격이 나타나며 주식시장에는 역실적장세가 도래할 가능성이 있다”며 “경기와 무관한 구조적 성장주, 정책 수혜주, 경기방어주 중심의 방어적 포트폴리오가 필요하다”고 했다.

○"실적 위주 포트폴리오 짜야"

역실적 장세에서는 금리보다는 개별 기업의 실적이 주가에 미치는 영향이 더욱 커진다는 게 전문가들의 분석이다. 이를 고려해 내년 영업이익 증가율이 올해보다 높아지는 종목을 주목해야 한다는 조언이 나오고 있다.

메리츠증권은 2차전지·방산 등 정책 수혜주들이 내년에도 실적 상승세를 보일 것이라고 전망했다. 이러한 기업 중 영업이익 증가율이 가장 높은 기업으로는 두산퓨얼셀이 꼽혔다. 올해 연간 영업이익 증가율 예상치는 4.1%에 그쳤지만, 내년 영업이익 증가율은 221.2%에 달할 것으로 예상됐다. LG에너지솔루션은 내년 영업이익 증가율이 67.8%로 전년대비 5%포인트 이상 높아질 것으로 전망됐다. 현대로템, 포스코케미칼도 올해보다 내년 영업이익률이 더 높아질 것으로 예상됐다.

최근 실적이 부진하지만 내년 턴어라운드가 예상되는 기업도 주목할 만하다는 조언이다. 한온시스템은 올해 연간 영업이익 증가율이 –11.4%에 그칠 것으로 예상됐다. 그러나 내년 영업이익은 바닥을 찍고 71.8%로 급등할 것으로 예상됐다. 올해 상반기 실적 악화의 주 원인으로 꼽힌 반도체 수급난과 완성차 감산 등의 악재가 해소되면서 실적도 반전을 보일 것이란 전망이다.

SK케미칼도 올해 원자재 가격 상승으로 실적 하향세가 이어지지만, 내년에는 물가 상승 문제가 해소되며 이익률이 상승할 것으로 예상됐다. 이 회사의 연간 영업이익은 올해 –12.3% 줄어들 것으로 예상됐지만, 내년에는 전년대비 24.1% 증가할 것으로 전망됐다.

이정연 연구원은 “그동안 하락장에서 성과가 우수한 경향이 있는 부채비율, 자기자본이익률(ROE) 등의 투자지표들의 올해 하락장에서는 주가와 큰 연관성이 없었다”며 “이익모멘텀, 성장률과 같이 전통적인 투자 지표를 주목해야 한다”고 했다.

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)