3高 위기에 기업 5곳 중 1곳이 '좀비'…부도 위험도 높아졌다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

한은 '금융안정 보고서'

벌어서 이자비용도 감당 못하는

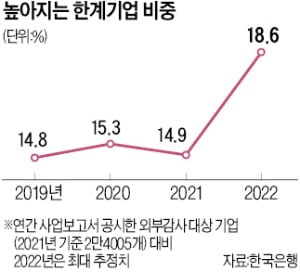

'한계기업' 비중 올 18.6% 전망

하락하던 부실위험도 상승 전환

자영업자 대출 1000조 육박

향후 기준금리 0.5%P 오르면

가계 年 이자부담 50만원 이상↑

벌어서 이자비용도 감당 못하는

'한계기업' 비중 올 18.6% 전망

하락하던 부실위험도 상승 전환

자영업자 대출 1000조 육박

향후 기준금리 0.5%P 오르면

가계 年 이자부담 50만원 이상↑

한계기업 부실 위험 상승세로 전환

한국은행은 22일 발표한 ‘금융안정 보고서’에서 “국내외 경기 둔화, 대출금리 상승, 환율·원자재 가격 상승 등 경영 여건이 악화될 경우 2022년 한계기업 비중은 전년 대비 크게 높아질 것으로 전망된다”고 밝혔다.

한은은 “그동안 하락세를 보이던 한계기업의 부실 위험(1년 뒤 부도 확률 5% 초과)이 상승 전환하고 있다”며 “비은행권을 중심으로 부실 위험이 현실화하면 관련 부실이 금융시스템 전체로 파급될 가능성이 있다”고 진단했다.

자영업자 대출 994조원 ‘폭탄’

자영업자 대출도 위험 수위다. 지난 2분기 기준 자영업자 대출은 994조2000억원으로 집계됐다. 전년보다 15.8% 증가하며 1000조원에 육박했다. 코로나19 금융지원 조치 연장, 운영자금 수요 지속 등의 영향으로 여전히 높은 증가세를 유지하고 있다는 게 한은의 분석이다.기준금리가 추가 인상되면 취약자영업자 차주(다중채무자이면서 저소득 또는 저신용)를 중심으로 대출 부실 위험도 커질 전망이다. 한은은 기준금리가 1%포인트 오를 때 취약자영업자 차주의 연체율은 1.808%포인트 상승하는 것으로 추정했다. 이는 비취약자영업자 차주(0.162%포인트)보다 10배 이상 높은 수치다.

가계 부문 차주들은 집값 하락에 따른 부담까지 떠안을 전망이다. 부동산 가격이 지난 6월 대비 20% 떨어져 코로나19 직전인 2019년 수준이 되면 가구의 평균 부채 대비 총자산은 기존 4.5배에서 3.7배로, 순자산은 3.5배에서 2.7배로 낮아진다. 이에 따라 자산을 매각해 부채를 메우기 어려운 ‘고위험가구’의 순부채(부채-자산) 규모가 지금보다 1.5~1.9배 커질 것으로 한은은 내다봤다.

기준금리 인상에 따라 가계 이자수지(이자소득-이자지출)도 악화할 것으로 관측됐다. 한은은 금리가 0.5%포인트 오르면 연간 이자수지 적자가 가구당 평균 554만원에서 604만원으로 50만2000원 늘어날 것으로 예상했다.

금융불안지수(FSI)도 ‘위기’ 단계 문턱까지 올랐다. FSI는 지난 7월 18.8에 이어 8월 17.6을 기록했다. 3월(8.8) 이후 6개월째 ‘주의’ 단계(8 이상 22 미만)에 머물고 있지만, 전반적으로 계속 오르면서 위기 단계(22 이상)에 근접하는 추세다.

임도원 기자 van7691@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)