[인베스팅닷컴] 약세장에서도 탄탄한 실적 예상되는 배당주 3종목

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

By 하리스앤와 (Haris Anwar)

하리스 앤와는 토론토에 주재하는 금융작가로 독자들이 그들의 주식 포트폴리오로 높은 투자 수익과 보다 나은 이익을 얻게 도와준다.

(2022년 9월 21일 작성된 영문 기사의 번역본)

- 지속되는 고인플레이션과 지정학적 불확실성이라는 유해한 조합 속에서는 리스크가 낮은 종목으로 은퇴 포트폴리오를 보호해야 한다.

- 유나이티드헬스는 성장주가 크게 하락하는 시기에 신뢰할 만한 배당주다.

- 제너럴 밀스는 약세장에서 시장수익률을 상회할 경기방어적 종목이다.

2022년은 증시 투자자들에게 잔인했다. 여러 겨시경제적 악재 속에서 높은 변동성이 지속되었고, 지금과 같은 시기일수록 투자 종목을 선정하는 일은 더욱 중요하다.

연준의 긴축 사이클에 더해 동유럽 지역의 지정학적 갈등도 끝날 기미가 보이지 않고 있다. 이런 상황에서는 리스크가 낮은 배당주로 은퇴 포트폴리오를 보호해야 할 필요가 있다.

정기적으로 배당을 지급하는 기업들은 시장 변동성 속에서 양질의 완충재가 되며, 인플레이션 헤지 역할도 할 수 있다. 2000년 이후 S&P 500 배당성장은 인플레이션을 넘어섰다는 점에 주목하자.

오늘은 지속적인 소득 성장을 제공할 수 있는 배당주 3종목을 아래와 같이 선정해 보았다. 작년에 주가가 올랐기 때문에 지금 시점에 배당수익률이 낮을 수는 있지만, 각 종목은 리스크가 낮은 고품직 종목으로서 보수적인 은퇴 포트폴리오에 적합하다.

1. 유나이티드헬스 그룹

세계 최대 건강보험사인 유나이티드헬스 그룹(NYSE:UNH)은 은퇴 후 소득을 창출할 수 있는 탄탄한 종목이다.

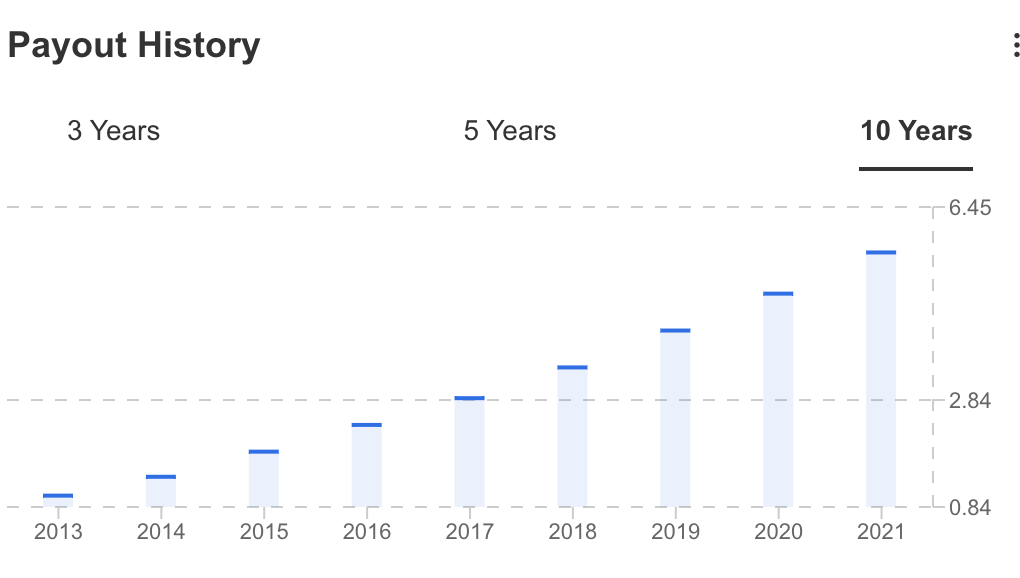

유나이티드헬스의 강력한 현금 창출에 힘입어 투자자들은 지난 5년 동안 대규모 배당금 상향을 누렸다. 분기별 주당 1.65달러를 제공하며, 연간 기준으로는 지난 5년간 배당금이 18% 이상 상승했다.

유나이티드헬스는 지난 5년 동안 상당한 주가 성장을 보여 주기도 했다. 5년간 165% 이상 상승해 현재 주가 519달러에 이르렀다.

최근 가이던스에 따르면 유나이티드헬스는 옵텁 헬스 부문에서 “수년간” 두 자릿수 퍼센트 매출 성장을 기록할 전망이다. 마진은 8~10% 범위다. 옵텀 헬스는 지난 분기에 14억 달러의 영업이익을 창출했고, 소비자당 매출은 전년 대비 30% 증가했다.

2. 제너럴 밀스

필수소비재 종목은 매수 후 보유 투자자들에게 매력적인 옵션이 된다. 그런 기업들은 상대적으로 경기 사이클에서 자유롭고, 경제 상황에 상관 없이 소비자들에게 필요한 항목을 판매한다. 이런 이유로 필자는 치리오스(Cheerios) 시리얼, 요플래(Yoplait) 요거트, 네이처 밸리(Nature Valley) 그래놀라 바 등을 만드는 제너럴 밀스(NYSE:GIS)를 선호한다.

현재 제너럴 밀스 주가는 80.64달러로 올해 20% 정도 상승했다. 이는 미국 증시 주요 지수 수익률을 크게 상회하는 수준이다. 또한 제너럴 밀스는 최근 분기 실적이 예상치를 상회하면서 지속적으로 주가가 오르고 있다.

최근 제너럴 밀스는 매출 성장을 자극하기 위해 매출 기반을 다각화하기 위해 노력하고 있다. 2018년에는 반려동물 식품 제조사인 블루 버팔로(Blue Buffalo)를 인수했다. 최근 분기 실적 발표에서 제너럴 밀스는 다음과 같이 밝혔다.

“1분기 강력한 실적과 지속되는 변동성에 적응하는 탄력성에 대한 자신감 속에서 우리는 순매출, 영업이익 그리고 주당순이익 상승에 대한 올해 전망을 상향 조정한다.”

제너럴 밀스는 핵심 시장, 글로벌 플랫폼 그리고 로컬 대표 브랜드를 최우선으로 하면서 수익 성장에 대한 최고의 전망을 내놓았다. 전략적 인수 및 매각을 통해 포트폴리오를 재구성함으로써 성장 프로필을 개선하기 위해 전념하고 있다.

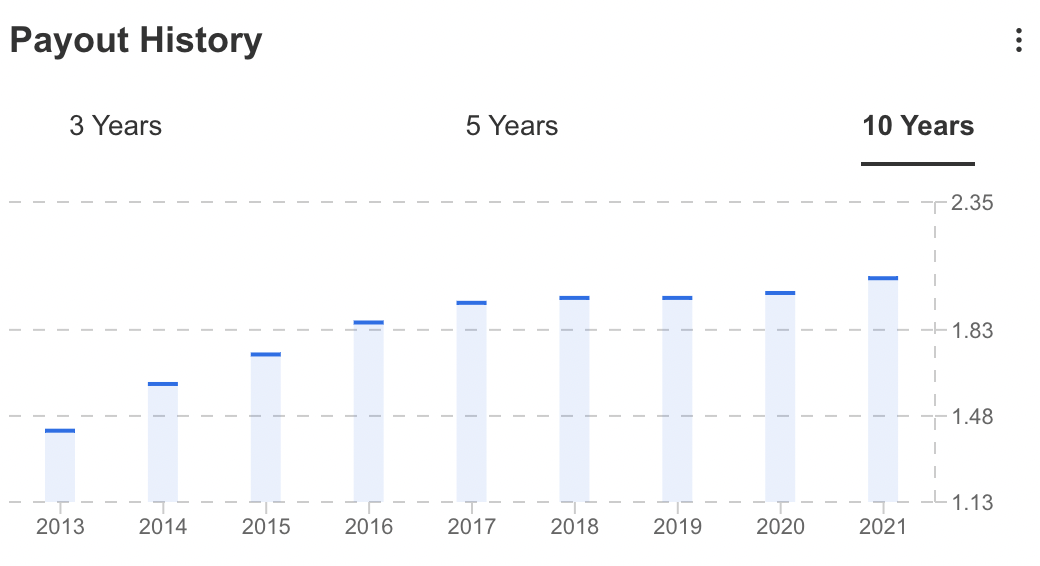

100년이 넘는 배당급 지급 역사를 자랑하는 제너럴 밀스는 강세장에서는 시장수익률을 하회할 가능성이 있지만, 약세장에서는 시장수익률을 상회하는 방어주가 될 것이다.

3. 뱅크오브몬트리올

뉴욕증권거래소에 상장된 캐나다 은행들은 은퇴자에게 소득을 제공하는 양질의 종목이다. 캐나다의 탄탄한 규제 환경, 적은 경쟁, 매출 다각화 등으로 캐나다 은행들은 신뢰할 만한 소득 창출 종목이 된다.

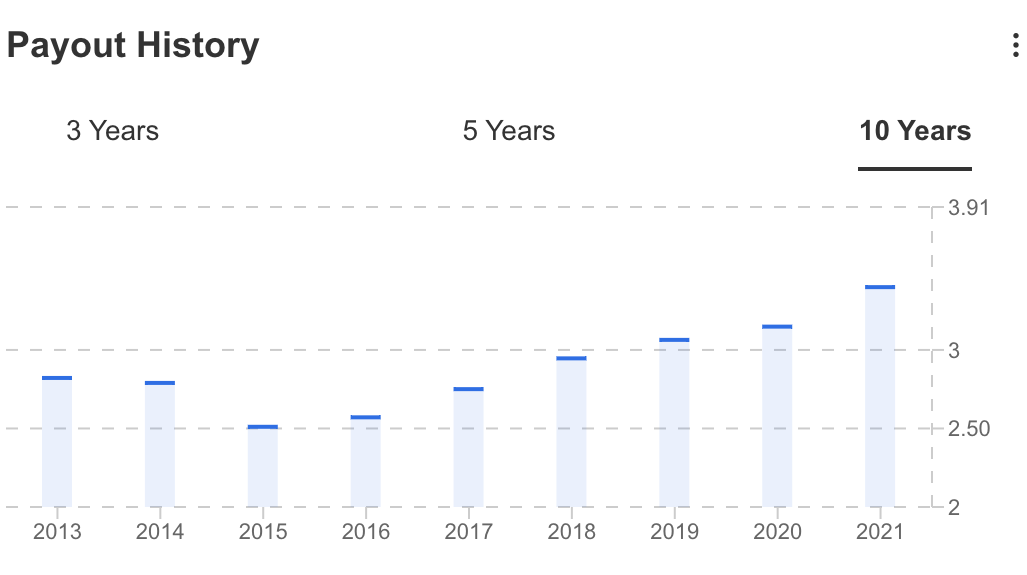

캐나다 최고의 은행들은 지속적인 배당 성장을 통해 투자자들에게 보상을 제공하며, 보통 수익의 40~50%를 배당에 지출한다.

그중에서도 필자는 캐나다 4위 은행인 뱅크오브몬트리올(NYSE:BMO)을 선호한다. 이 은행은 4.5% 이상의 연간 배당수익률을 제공하고 있다. S&P 500 상장 기업들의 평균 배당수익률과 비교하면 굉장히 매력적인 수준이다.

뱅크오브몬트리올은 최고의 배당 역사로 볼 때 캐나다에서 가장 안전한 배당주로 볼 수 있다. 무려 1829년부터 배당을 지속해왔고, 이는 북미 기업의 연속 배당 역사 중 가장 길다.

뱅크오브몬트리올에 투자하면 상업금융, 소매금융, 자산관리, 자본시장 등에서 탄탄한 입지를 가진 다각화된 프랜차이즈에서 혜택을 누릴 수 있다. 또한 미국, 특히 중서부 지역에서에서도 탄탄한 위치를 유지한다. 최근에는 BNP파리바(OTC:BNPQY)의 미국 자회사를 163억 달러에 인수하면서 미국 시장 내 입지를 더욱 굳혔다.

해당 기사는 인베스팅닷컴에서 제공한 것이며 저작권은 제공 매체에 있습니다. 기사 내용 관련 문의는 해당 언론사에 하시기 바랍니다.

※ 해당 기사 원문 보러가기

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)