국고채 금리가 일제히 상승(채권가격은 하락)했다. 이창용 한국은행 총재가 다음달 빅스텝(기준금리 한 번에 0.5%포인트 인상) 가능성을 내비치는 등 각국 중앙은행들이 앞다퉈 기준금리를 올리고 있는 여파다.

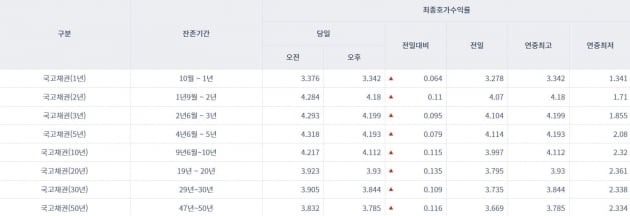

23일 금융투자협회 채권정보센터에 따르면 3년 만기 국채는 전날보다 0.095%포인트 오른 연 4.199%에 마감했다. 5년 만기 국채는 0.079%포인트 오른 연 4.193%에 거래를 마쳤다. 10년 만기 국채는 0.115%포인트 상승한 연 4.112%로 마감했다.

20년 만기 국채는 0.135%포인트 오른 3.93%로 장을 마감했다. 30년 만기 국채 금리는 0.109%포인트 오른 연 3.844%, 50년 만기 국채 금리는 0.116%포인트 오른 연 3.785%에 마감했다. 이날 국채 금리는 전 구간 상승했다.

회사채 금리도 오르고 있다. 금융투자협회 채권정보센터에 따르면 이날 회사채 무보증 3년물(AA-급) 평균 금리는 전날보다 0.097% 오른 연 5.189%를 기록했다. BBB-급 금리는 전날보다 0.096% 오른 연 11.043%에서 마감했다.

두산에너빌리티(옛 두산중공업)가 회사채 수요예측 완판에 성공했다. 신용등급 BBB급 한계와 미국의 기준금리 인상에 따른 시장 위축 후폭풍에도 좋은 성적을 거뒀다는 분석이다.

투자은행(IB) 업계에 따르면 두산에너빌리티는 지난 22일 열린 500억원 규모 2년 만기 회사채 수요예측에서 총 700억원의 주문을 받았다. 추가 청약으로 100억원의 자금을 더 확보했다. 최대 800억원까지 증액하는 방안을 논의하고 있다. 오는 29일 발행하는 게 목표다. 확보한 자금은 채무상환에 300억원을 사용하고 남은 자금은 운영비 등으로 활용할 방침이다.

BBB급 비우량 회사채 약점에도 호성적을 거뒀다는 점에서 눈길을 끌고 있다. 잇따른 금리 인상으로 비우량 회사채에 대한 투자심리가 주춤한 상태다. 지난달 450억원어치 회사채 수요예측에 나선 SLL중앙은 220억 원어치의 주문을 받는 데 그쳤다.

개인투자자 등 리테일 수요 등에 힘입어 호성적을 거둔 것으로 풀이된다. 두산에너빌리티의 신용등급은 ‘BBB(안정적)’ 수준이다. 고금리의 저신용 회사채에 대한 증권사 등 리테일 수요가 몰렸다는 분석이다. 두산에너빌리티는 공모 희망금리로 연 5.8~6.5%를 제시했다.

장현주 기자 blacksea@hankyung.com

![[오늘의 채권시장] 국고채 일제히 상승…연 3.3%대 돌파](https://img.hankyung.com/photo/202208/01.31008857.3.jpg)

![[오늘의 채권시장] 긴축 우려에 국고채 일제히 상승…3년물 연 3.197% 마감](https://img.hankyung.com/photo/202208/01.30968768.3.jpg)

![[오늘의 채권시장] 미 FOMC 회의록 공개 여파…국고채 일제히 상승](https://img.hankyung.com/photo/202208/01.30958632.3.jpg)