M&A 인수금융 등 대출 사업

27일(현지시간) 한국투자증권은 스티펄과 인수금융 및 사모대출을 전문으로 하는 합작회사 설립 계약을 체결했다. 이번 계약은 스티펄 뉴욕 사무실에서 김남구 한국투자금융지주 회장과 정일문 한국투자증권 사장, 론 크루셰스키 스티펄 회장 등이 참석한 가운데 열렸다.

합작회사 이름은 SF크레딧파트너스다. 이날 한국투자증권은 SF크레딧파트너스 주식 15만200주를 2147억원에 취득한다고 공시했다. 취득금액은 5년간 캐피터콜 방식으로 출자할 예정이다. 취득 후 한국투자증권의 지분율은 75.1%다.

SF크레딧파트너스는 연내 정식 출범한 후 미국 현지에서 사모대출사업에 주력한다. 리파이낸싱(자금 재조달), 인수합병(M&A), 회사 운영 등에 필요한 자금을 사모 형태로 대출해주는 것이다. 지분 투자가 아니라 대출 제공을 통해 중위험·중수익을 추구한다는 점에서 사모주식펀드(PEF)와 구분된다.

한국투자증권 관계자는 “사모대출 시장에서 투자자는 기준금리 이상의 안정적 수익을 얻을 수 있고 기업은 사모대출을 자본 조달 창구로 활용할 수 있다”며 “최근처럼 시장 변동성이 큰 상황일수록 관심이 높은 사업”이라고 설명했다.

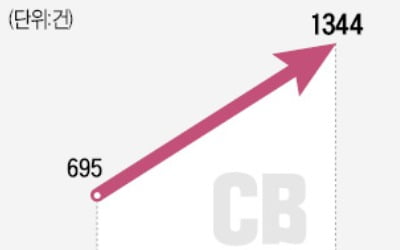

사모대출 시장은 글로벌 금융위기 이후 빠르게 성장하고 있다. 자본시장연구원에 따르면 글로벌 사모대출펀드 운용자산 규모는 2020년 기준 1조390억달러(약 1500조원)를 기록했다. 2010년 이후 연평균 성장률은 9.2%에 달한다.

한국투자증권은 미국 현지에서 발굴한 상품을 국내에도 공급할 계획이다. 이를 위해 합작회사 인수 딜의 아시아 지역 우선매각권도 확보했다. 중장기적으로는 스티펄과 주식발행(ECM), 채권발행(ECM), M&A 자문, 자산관리(WM) 등 다양한 사업부문에서 협력할 계획이다.

김 회장은 “이번 협력을 통해 두 회사는 새로운 시장에 진출하고 이용자에게 다양한 서비스를 제공할 수 있게 됐다”며 “미국에서 새로운 사업 기회를 계속 발굴해 나가겠다”고 밝혔다.

서형교 기자 seogyo@hankyung.com